2015年公募基金集中投资中小创个股,在股灾中流动性近乎枯竭,险些酿出行业悲剧。股灾虽已远去,但为了防止类似风险再次发生,监管层终于出手。

上周五即3月31日,在每周例行新闻发布会上,证监会就《公开募集开放式证券投资基金流动性风险管理规定(征求意见稿)》(以下简称《管理规定》)正式对外公开征求意见。在新规征求意见稿中,为了防止基金投资过于集中于某些个股而造成流动性风险,在双十限制的固有规定基础上,证监会首次对基金公司旗下产品持有上市公司个股的流通股比例进行限制。

业内人士认为,在股灾发生将近两年之际,监管层拟针对基金公司旗下产品对上市公司流通股比例做出严格限制,防范集中持股造成的潜在流动性风险。这也在一定程度上限制那些依靠集中持股博取超额收益的投资行为,更有利于公募基金的平稳运作。而上周公布完毕的基金2016年年报显示,截至去年底,确实有一些基金公司旗下开放式基金持有某些个股流通股比例超过15%,一旦新规实施,无论一家基金公司多么看好这些个股,都必须减持以满足新规要求。这在一定程度上宣告了集中投资冷门股和中小盘股博取超额收益这一模式的终结。

“双十限制”不够用了!

证监会拟限制基金流通股投资比例

在本次征求意见稿出台之前,公募基金在投资运作上一直都有著名的“双十限制”,现行的《公开募集证券投资基金运作管理办法》第三十二条规定:“基金管理人运用基金财产进行证券投资,不得有下列情形:(一)一只基金持有一家公司发行的证券,其市值超过基金资产净值的百分之十;(二)同一基金管理人管理的全部基金持有一家公司发行的证券,超过该证券的百分之十”。这里面“证券的10%”,是总股本概念。而相关法规对基金投资上市公司流通股本高低并没有具体规定。

但在《管理规定》征求意见稿第四章“投资交易限制”第十五条监管层拟出了流通股投资比例限制,即“同一基金管理人管理的全部开放式基金持有一家上市公司发行的股票,不得超过该上市公司可流通股票的15%;同一基金管理人管理的全部投资组合持有一家上市公司发行的股票,不得超过该上市公司可流通股票的30%。完全按照有关指数的构成比例进行证券投资以及中国证监会认定的特殊投资组合可以不受前述比例限制。

这也是监管层首次对公募基金持有上市公司流通股比例进行限制性规定。对此,证监会在起草说明中解释说,这主要是要求公募基金“坚持组合投资原则,完善公募基金持股集中度比例限制”。一方面,在原有基金“双十比例”投资限制的基础上,进一步对同一管理人管理的全部公募基金持有单一上市公司流通股的比例作出15%的上限要求。现有“双十比例”规定借鉴成熟市场做法、以上市公司总股本为控制基准,但在当前我国发行制度下,由于主要股东限售原因导致大量上市公司的总股本与流通股本差异较大,从避免基金过度集中持有流通个股引致流动性隐患角度看,需结合我国国情补充相应投资限制。

另一方面,对同一管理人管理的全部投资组合(含公募基金和专户等组合)持有一家上市公司流通股做出30%的上限规定。控制基金管理人全部组合的流动性风险,防范管理人利用持股优势实施市场操纵等违法违规行为。

由于基金公司目前除了管理公募基金之外,还同时管理专户组合、社保基金组合、企业年金组合等非公募组合,一旦所有这些组合持有单家上市公司流通股不超过30%,各个组合之间如何平衡持有比例将会是基金公司面临的新问题。特别是对于市值规模较小的个股容易超标。

“集中度新政”溯源

2015年公募基金集中投资中小创险酿行业危机

基金君将此次管理规定征求意见稿第十五条概括为集中度新政,而导致该项新政出台的直接原则则是2015年爆发的股灾。

时间再次回到2015年那个疯狂而不堪回首的夏天。当时,市场投资中小创成风,公募基金也趋之若鹜,不少公司集中投资中小创,导致多只个股特别是中小创个股流通盘被某些基金公司高度控盘的情形,这一集中持股模式在股灾发生后遭遇了严重危机,由于股灾中市场极度恐慌,中小创个股遭到疯狂抛售,流动性一度近乎枯竭,而集中持有中小创的公募基金面对赎回压力,无法及时将股票卖出变现应对赎回,如果不是国家强力救市挽救市场流动性危机,公募基金险些酿成行业性风险。

在2016年1月召开的2016年全国证券期货监管工作会议上,时任证监会主席肖钢在讲话中多次提到公募基金暴露出的集中投资风险,肖钢在讲话中表示,股灾期间公募基金遭遇巨额赎回,“一些公募基金未经审慎风险评估,高比例集中持有创业板股票,自身风险积聚的同时,也给市场造成了较大风险,特别是在股市异常波动期间一度出现流动性问题,险些酿成行业危机”。

痛定思痛,“加强对公募基金流动性监管,进一步完善监管规则,建立公募基金流动性风险综合防控机制”。就成为监管层去年以来防范市场风险的重要工作,上周五发布的征求意见稿关于公募基金流通股投资限制的要求正是监管层总结行业风险事件经验教训,有针对性的查漏补缺举措,以防患于未然。

2016年基金年报显示

多只个股流通盘被单家基金公司基金持有超15%新红线

集中度新规一旦实施,势必对公募基金投资运作模式产生极大影响。过去一些公募基金对自认为研究透彻极为看好的核心池股票往往大举重仓,在这些个股市值规模较小的情况下,往往会出现达到高度控盘的程度,从而影响个股的表现。因此,在一些基金经理看来,这对于市值规模较小的中小创会造成一定的冲击,虽然2016年以来公募基金整体上大举减持了中小创个股,但仍有不少公司坚持集中投资这类个股,旗下多只基金抱团同一只个股,并超过流通股15%的新规红线。

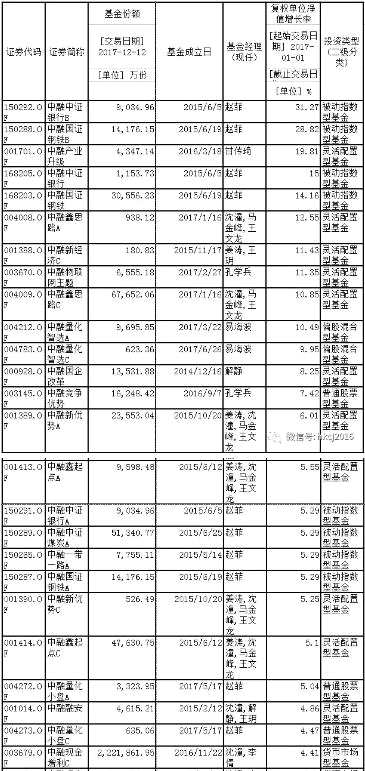

我们以基金最新年报来看一下公募基金总体超越拟定的新红线的情况。根据东方财富(300059)Choice数据对上周公布完毕的公募基金2016年年报持股明细数据统计显示,单家基金公司旗下基金合计持有某只个股超过流通盘10%的情况共有70起,而超过15%拟定新规红线的共有9起,相比2015年年中公募基金逾百起超流通盘10%、33起超流通盘15%的情况已经答复减少。在2015年年中,一些基金公司旗下基金持有单只个股流通盘最高逼近40%,达到高度控盘的程度。

而2016年年报,东方时尚流通盘被单家基金公司持有比例最高,达26.6%,耐威科技(300456)流通盘则被另一家基金公司旗下基金合计持有达23.63%。九洲药业(603456)、东方网力(300367)、台海核电、康弘药业(002773)、恒华科技(300365)、鼎龙股份(300054)、和晶科技(300279)等个股流通盘被单家基金公司旗下基金持有比例也都超过了15%。这些个股多是中小板和创业板,一些规模较大基金公司很容易买到流通盘较高比例。另有兔宝宝(002043)、广博股份(002103)、田中精机(300461)、智云股份(300097)等多只个股流通盘被单一基金公司持有比例超过14%。

如果基金公司持续看好这些个股而不卖出,未来一旦“集中度新规”实施,这些基金则必须在新规生效6个月内调整到位,即卖出超限部分以符合新规要求。

虽然目前公募基金整体上集中投资情况并不算严重,但未来一旦成长股行情起来,基金公司旗下各类投资组合对中小创的投资需求增加,对单只个股的投资势必产生冲突,买的多的基金将会挤压其他基金买入的空间,非公募基金买的多也会挤压公募基金买入空间。基金公司将面临如何平衡投资限额和防范利益冲突的新问题。当然,这主要发生在市值规模较小的个股身上,流通市值较大的个股一般不存在这一问题。

普通开放式基金投资定增股也将戴上“紧箍咒”

最高不超净值的15%

实际上,除了限制流通股投资比例,此次《管理规定》征求意见稿对开放式基金投资流通受限资产也规定了明确上限。管理规定第16条要求:“单只开放式基金主动投资于流动性受限资产的市值合计不得超过该基金资产净值的15%。因证券市场波动、上市公司股票停牌、基金规模变动等基金管理人之外的因素致使不符合前述比例限制的,基金管理人不得主动新增流动性受限资产的投资,并应在流动性受限资产可出售、转让或恢复交易的10个交易日内进行调整”。

证监会认为,此举是为了提升组合流动性,从而明确开放式基金持有的流动性受限资产比例上限。由于传统的开放式基金主要投资于上市交易的股票、债券等流动性较好的资产,法规未对开放式基金持有的流动性受限资产做出比例限定。随着市场发展,公募基金投资范围略有拓展,部分流动性受限资产纳入投资范围。

2015 年股市异动期间,部分开放式基金由于一定比例参与投资上市公司定增等流通受限股票,导致流动性压力较大。对此,借鉴境外监管规则,《管理规定》拟对开放式基金主动投资持有的流动性受限资产比例作出15%的比例限制。另外,对于目前法规要求的开放式基金至少持有5%现金类资产比例的计算指标,进一步严格框定计算标准。

带有一定锁定期(一般为一年或者三年)的非公开发行股票投资是公募基金经常投资的流通受限资产,近几年来,非公开发行市场爆发式增长,普通开放式基金投资定向增发个股成为常态,但相关法规并没有限制,但曾经发生过单只基金投资定增后遭遇巨额赎回净值大幅缩水,单只定增股市值占净值比例被动大幅上升的情形,严重的一度超过50%,使得单只基金的表现被单只个股左右的极端情形。证监会此次严格限制普通开放式基金投资流通受限个股,在一定程度上可以减少这类情况的发生。

而戴上流通受限投资紧箍咒之后,公募基金对定增的投资势必会受到较大影响,特别是那些钟情于定增投资的基金公司。此外,那些持有停牌股较多的基金投资定增也将受限。而从2016年基金年报看来,公募基金持有定增和停牌股等流通受限资产比例较高的情况还是有不少存在。

可以说,无论是流通股投资比例限制,还是流通受限资产比例限制,相关规定一旦实施,势必会对公募基金现有的投资运作模式造成不小的影响和调整,但这有助于减少其流动性风险的发生,有助于公募基金的平稳健康发展。

(:赵艳萍 HF094)