成长股的投资价值在于业绩的高增长足够覆盖市场估值的偏差波动,且持续的成长能带来持续回报,股价向上的弹性更好。

中国基金报记者 方丽

广发基金权益投资一部基金经理吴兴武是一个善于保持开放心态,与市场为友的灵活风格投资人。不臆测市场、随市场变化而动,热爱成长股但不局限于成长,是吴兴武最显著的特征,也成为他业绩领跑的杀手锏。

爱成长

更爱灵活投资

初见吴兴武是在羊城暖春。同其他善于接受新事物的80后一样,吴兴武也拥有一颗开放的心,他骑共享单车上班。不同的是,作为年轻一代基金经理,他并不一味热衷于互联网金融、互联网教育等曾遭爆炒的板块。在他心里,能持续稳定增长的成长股才是真爱。

吴兴武告诉记者,他将成长股分成两类:一类是业绩至少在可预见的三至五年年复合增长率在40%左右或更高的个股,其股价表现主要受业绩驱动,吴兴武将这类股票称为经典成长股;另一类则是业绩可能呈现几何级别爆发性增长的个股,吴兴武称之为高弹性成长股。但这类股票非常稀少,且提前发掘这类股票需要对产业、公司有极为深入和前瞻的研究,研究难度非常大,被证伪的概率高。因此,吴兴武最为青睐的还是经典成长股。

“成长股的投资价值在于业绩的高增长足够覆盖市场估值的偏差波动,且持续的成长能带来持续回报,股价向上的弹性更好。”吴兴武举例说,与周期股、价值股相比,假设一只价值股年复合增长10%,估值12倍,三五年后估值降至9倍,它的业绩增长还不足以覆盖估值下降。而一只经典成长股,假设当年PE是50倍,年复合增速是50%,五年后的PE降至30倍,那么五年后的累计投资回报依然能达到4.56倍,长期回报明显高于价值股。

不过,在投资中,吴兴武并不局限于成长股。他往往是以经典成长股为核心配置,同时会关注高弹性成长股、被明显低估的周期股以及低速稳定增长的价值股的投资机会。

以他管理的广发核心精选(270008)在2016年的持仓为例,四个季度其前十大重仓股中,吴兴武重点配置了康得新(002450)、索菲亚(002572)、顺网科技(300113)、信维通信(300136)等明显符合经典成长股特征的个股,又挖掘了丰东股份(002530)等高弹性成长股,并兼顾了民生银行(600016)、贵州茅台(600519)等价值股,形成“核心—卫星”的配置格局,风格均衡而灵活。

不主动择时

随市场起舞

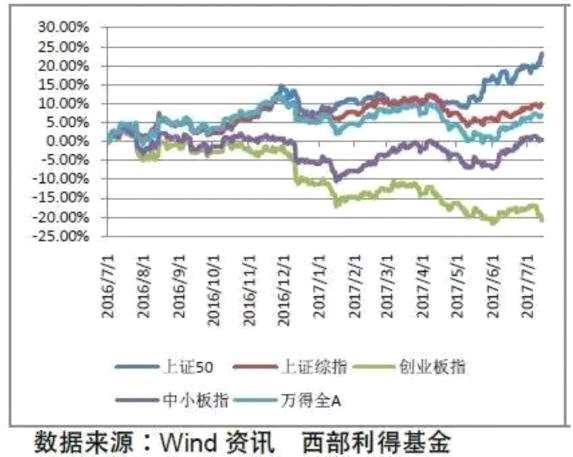

吴兴武投资风格灵活的另一个特征表现在,他善于根据不同的市场环境做不同的成长股策略。例如2015年上半年,在“双创”及“互联网+”的政策刺激之下,以“互联网+”为代表的高弹性成长股受到市场青睐。吴兴武也紧跟市场节奏,配置了银之杰(300085)、三六五网(300295)等具备高弹性特征的个股,为基金贡献了不少收益。

而2015年6月第一轮股灾发生后,吴兴武判断牛市的情绪和流动性均已遭到破坏,便迅速在第二次股灾发生前将这类高弹性成长股清仓,转而加大了经典成长股的配置,增强了组合的稳定性。因此,在2015年8月17日至8月26日市场第二轮调整中,吴兴武管理的广发核心精选和广发轮动配置的跌幅远小于同类基金的平均跌幅。

在吴兴武看来,要做到这一点的前提是不主动对市场的涨跌、板块的轮动做主观臆测。“我不觉得有一个确定的方法能够躲过市场中短期的风格变化,如果主观下一个结论,自己会不自觉朝着使这结论的逻辑更加完整的方向去走,从而忽视了市场真正的变化。我更希望从系统分析的框架出发,最终得到的结论不以我个人喜好和个人性格偏好来决定。正如我现在买成长股是因为客观上增速高的成长能够在中长期带来更高的回报。”吴兴武表示。

这个特点也同样体现在对成长股的买入操作上。吴兴武对成长股的买入时点并不十分关注,价格才是他关注的重点。“从量化指标看,在成长股PEG(市盈率相对盈利增长比率)小于或等于1的时候适合买入。”

不猜测市场,包容市场的变化,随市而动,让吴兴武在不同市场环境中都能发挥自己的投资所长,长期投资回报更为稳健。

广发基金将于3月20日开始发行一只名为广发新兴多元的股票型基金。这只基金像是为吴兴武量身订制,“新兴”剑指成长股,“多元”则恰好与吴兴武灵活的配置风格相契合。

(:柳苏源 HN091)