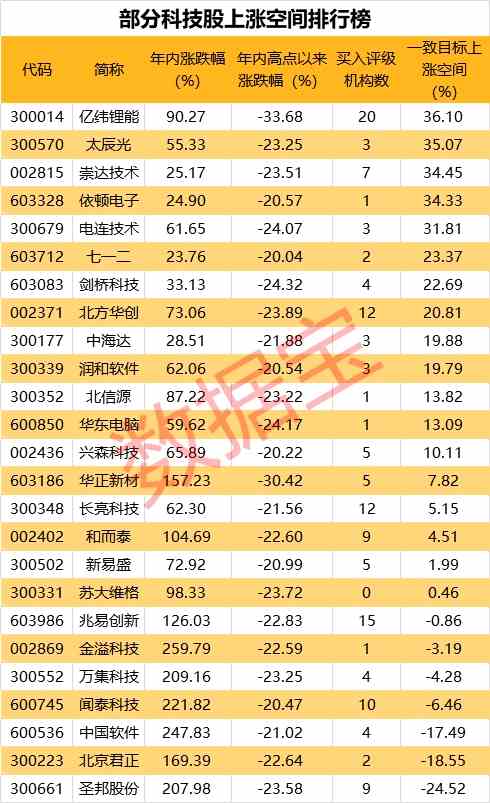

港股近期表现亮眼,恒生指数今年以来上涨8.12%,远超同期沪指4.62%的涨幅。不过近期港股出现了小幅回调,恒生指数上周四盘中触及24216.53点,创下近半年新高,之后便连续四个交易日下跌,直到今日才微涨0.15%,但盘中跌破20日均线。三指标判断港股未来投资机会

港股在经历了前期的快速上涨之后,后市到底还有多大的上涨空间呢?鹏华基金认为,投资者可以观察这三大指标。

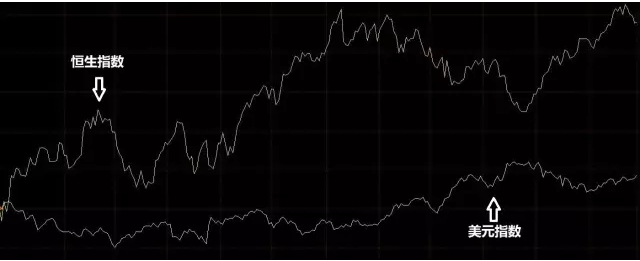

首先是外汇。从过往经验上看,2000年以前,港股与美元指数的走势基本上呈正相关关系,而2000年以后,港股走势与美元指数则整体呈负相关,这在近期表现的尤为明显。

美元指数于今年年初创下阶段性新高,而恒生指数也在那是触底回升,再加上年初人民币汇率企稳,海外资金重新开始配置港股。

美元指数(白)

与恒生指数(黄)近一年走势对比

而近期,受特朗普讲话及美联储官员鹰派言论影响,美元加息几率提升,美元指数再度出现上行趋势。若3月美元加息,美元指数或将继续上行,届时港股也将承压。

不过需要注意的是,恒生指数和恒生国企指数过去两年表现差异较大,主要因素是恒生指数中以美元与港币为主要收入的公司大约占据了60%的权重,因此,美元的走强对恒生指数的负面影响要小于100%是人民币收入的国企指数。

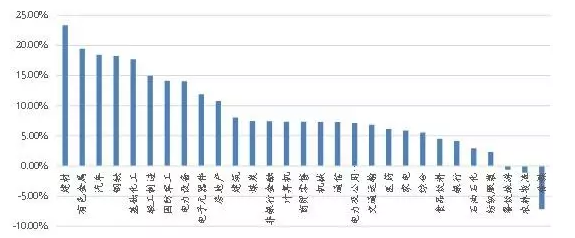

其次是企业盈利。随着国内供给侧改革的推进,以及地产、汽车等政策刺激经济复苏,香港上市公司的盈利也大幅改善。从年初以来的行业表现来看,盈利改善更为显著的建材、有色、汽车、钢铁及化工等周期性板块涨幅居前。

今年港股各行业盈利增长情况

就短期而言,目前海外新兴市场基金对香港市场仍处于低配状态,随着上市公司年报及一季报的陆续披露,企业盈利在有望在一季度持续改善,推动海外资金持续流入港股,直至标配甚至超配状态。

最后是港股通的资金流入情况。从微观资金流向来看,随着深港通开通,以及保险、公募等机构港股投资准备工作陆续到位,港股通资金持续流入港股,年初以来港股通累计净买入281亿港币,进一步强化了港股的行情。

从资金面来看,内地资金对港股的关注度仍在持续提升。除社保、保险、银行等先驱资金在陆续配置港股外,随着年初港股赚钱效应的发酵,有望推动个人投资者借道沪深港基金参与港股投资,从而推动港股估值的修复。

综上所述,由于企业盈利有望在一季度得到改善,且港股通南下资金对港股存在较强的下行支撑。因此,若出现因海外市场或美元指数波动引起港股的调整,投资者可以积极参与港股的投资。

港股基金哪家强?

港股基金方面,目前市面上可参与港股投资的基金可分为三大类,即沪港深基金、主动型港股QDII基金和指数型港股QDII基金。

受去年港股走势较好的影响,大量基金公司选择发行沪港深基金,此类基金可借助港股通渠道投资港股,同时也可以投资A股基金。

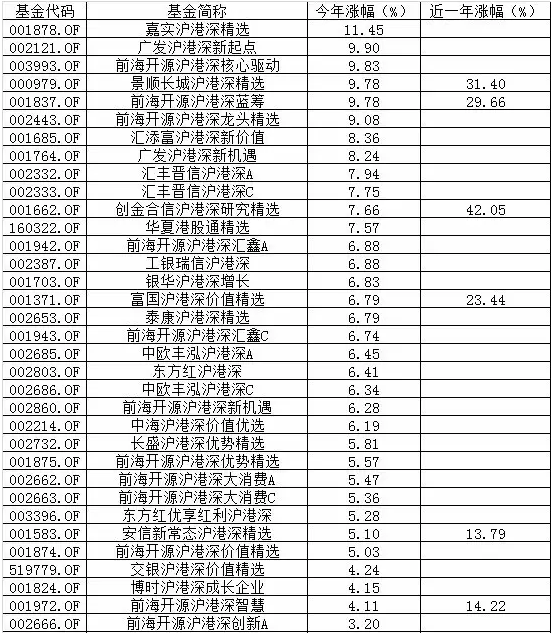

沪港深基金今年业绩排名

(数据来源:Wind,截至日期:2017·2·28)

目前,已成立的沪港深基金一共有56只,从业绩上看,近期表现较为分化。今年以来涨幅最高的嘉实沪港深精选已经取得了11.45%的收益率,与此同时仍有3只基金今年的收益为负。

究其原因,主要是沪港深基金并不一定完全投资于香港股市,部分基金虽然名字里带沪港深,但实际上还是以A股市场为主,这也就造成了大量基金今年业绩跑输恒生指数。因此,投资者在选择此类基金的时候,一定要注意该基金的资产配置,最好选择持有港股比例较大的基金。

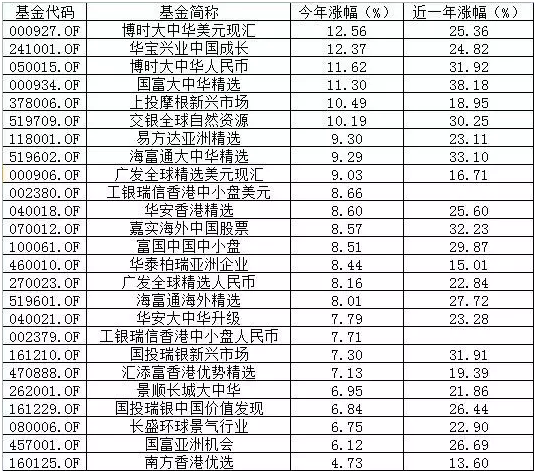

除沪港深基金之外,投资者还可以选择港股QDII基金,理财君选取了去年四季报中港股仓位在50%以上的主动型QDII基金,供投资者参考。

主动型港股QDII基金今年业绩排名

(数据来源:Wind,截至日期:2017·2·27)

从上表中可以看出,主动型港股QDII基金今年以来的平均业绩达到了8.66%,基本上与恒生指数今年的涨幅持平,明显好于沪港深基金今年以来4.74%的水平。

另外,指数型港股QDII基金也是个不错的选择,相较主动型基金,此类基金申赎费率和管理费率较低,但股票仓位较高,因此短期内的波动也会相对较大。

指数型港股QDII基金今年业绩排名

(数据来源:Wind,截至日期:2017·2·27)

如果选择指数型基金,理财君建议投资者采用定投的方式,而不是一次性全仓买入。因为投资者很难对港股的后市做出准确的判断,如果未来港股出现调整,使用定投可以摊博持仓成本,并在低位吸收筹码,在调整结束之后可迅速获得盈利。