本报记者 谢水旺 李玉敏 上海、北京报道

在完成银行直接存管系统对接并上线方面,截至2017年2月23日,共有118家正常运营平台与银行完成直接存管系统对接并上线,约占P2P网贷行业正常运营平台总数量的4.94%。

《网络借贷资金存管业务指引》(简称《指引》)终于正式落地。

该《指引(征求意见稿)》曾于去年8月下发至各银行,时隔半年之后,2017年2月23日银监会正式发布《指引》。

《指引》明确,网络借贷资金存管业务,是指商业银行作为存管人接受委托人的委托,按照法律法规规定和合同约定,履行网络借贷资金存管专用账户的开立与销户、资金保管、资金清算、账务核对、提供信息报告等职责的业务。

开鑫金服总经理、江苏省互联网金融协会副会长周治翰告诉21世纪经济报道记者,《指引》明确了商业银行进行网贷存管的“合法性、唯一性”。

《指引》还要求网贷平台六个月内完成整改,且登记备案等为前置条件。

不过,银监会有关负责人表示,网贷平台可以和银行签订存管合作意向性协议,等获得备案登记后再进行资金的存管。

可先签订存管意向性协议

2月23日下午,银监会召开媒体通气会表示,当前,我国网贷行业还处于规范发展初期,一些网贷机构资金缺乏第三方监管,普遍存在设立资金池,侵占或挪用客户资金的行为,有的甚至卷款“跑路”,极大损害了投资人利益。资金存管机制实现了客户资金与网贷机构自有资金的分账管理,从物理意义上防止网贷机构非法触碰客户资金,确保网贷机构“见钱不摸钱”。

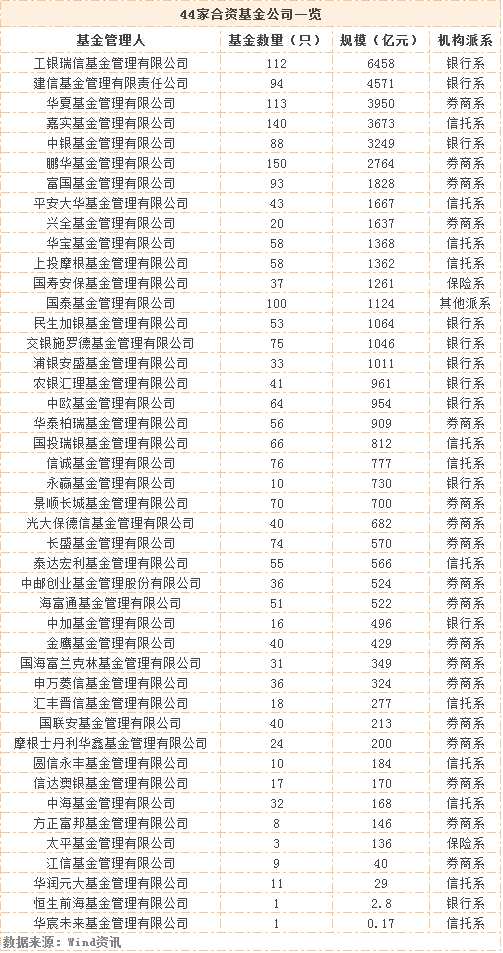

银监会表示,目前,国有大型银行、股份制商业银行、城市商业银行等商业银行均具备开展网贷资金存管业务的条件和资质,银监会支持各商业银行根据各自市场定位开展网贷资金存管业务,以满足市场需求。

由于此前不少银行和金融机构对于网贷存管有所顾虑,担心网贷行业的风险影响到银行的声誉。因此,与之前的征求意见版相比,监管把银行不承担借贷违约责任的“免责”条款向前提到总则,以此打消银行顾虑。

而且,《指引》还规定网贷平台作为委托人,委托存管人开展网络借贷资金存管业务,整改期自本指引公布之日起不超过6个月,期限与网贷监管暂行办法中整改的过渡期保持一致。

在此之前,网贷平台需在工商管理部门完成注册登记并领取营业执照、在工商登记注册地地方金融监管部门完成备案登记、按照通信主管部门的相关规定申请获得相应的增值电信业务经营许可等。

不过,目前网贷行业正处于专项整治阶段,虽然去年11月底银监会等部委发布《关于印发网络借贷信息中介机构备案登记管理指引的通知》,近日厦门等地金融办又印发网贷备案登记指引细则,但大多数地方尚未出台相关细则,留给网贷机构的时间并不宽裕。

对此,银监会有关负责人表示,网贷平台可以和银行签订存管合作意向性协议,等获得备案登记后再进行资金的存管。

华东一家网贷平台负责人也表示, 6个月的整改期还是足够的,如果已经签了存管协议,银行根据《指引》微调存管系统即可,如果尚未签订存管协议,可以同时准备备案登记和签订存管协议,并不矛盾。

存管银行具有唯一性

《指引》新增的第14条规定:“委托人开展网络借贷资金存管业务,应指定唯一一家存管人作为资金存管机构。”

开鑫金服总经理周治翰表示,《指引》明确了商业银行进行网贷存管的“合法性、唯一性”。一是明确由商业银行为网络借贷机构提供资金存管服务,那么之前的第三方存管模式也将逐步退出。目前,一些网贷平台的资金存管方案可能涉及第三方支付机构,对此《指引》也给出半年的整改期,平台可以利用这段时间整改。二是存管银行具有唯一性。

具体来说,《指引》根据当前存管人与委托人之间的法律关系,在账户体系设置上借鉴吸收了证券资金第三方存管的经验和现行做法,即由委托人在存管人处开立网贷资金存管专用账户,同时为委托人的客户(包括出借人、借款人及其他网贷业务参与方等)在存管专用账户下分别开立子账户,从而确保客户资金和网贷机构自有资金分账管理,安全保管客户交易结算资金。

不过,目前主要是部分股份行和城商行在布局网贷资金存管业务。

据网贷之家及盈灿咨询不完全统计,截至2017年2月23日,已有民生银行[股评]、江西银行、徽商银行、恒丰银行和华兴银行等33家银行布局P2P网贷平台资金直接存管业务,并共有209家正常运营平台宣布与银行签订直接存管协议,约占P2P网贷行业正常运营平台总数量的8.75%。

在完成银行直接存管系统对接并上线方面,截至2017年2月23日,共有118家正常运营平台与银行完成直接存管系统对接并上线,约占P2P网贷行业正常运营平台总数量的4.94%。

拍拍贷总裁胡宏辉表示,在指引没有正式发布前,虽然有部分商业银行已经开展和上线了存管,但是工、农、中、建等国有大型银行都对网贷存管持保留态度,其他的全国性股份行也在推进网贷存管上并不很积极。其中的原因,一是存管系统的上线需要对商业银行的系统进行改造,消耗成本。二是缺乏监管方的明确态度和具体标准。指引发布后,银行对于存管会更加积极。

华东某城商行相关人士告诉21世纪经济报道记者,银行搭建存管系统的成本为几十万元,是否有意愿要看各家银行的态度,在他看来,网贷借款限额以后,行业规模可期,但对于存管银行来说,盈利空间有限。不过,华东一家网贷平台负责人表示,一些中小银行对此很有兴趣,除了收费盈利以外,还能给银行带来开户和沉淀资金。