沪港通、深港通开闸,内地投资者投资港股的大门已经打开,公募基金积极布局“沪港深”三地皆可投资的沪港深主题基金。2017年以来A股走弱、港股走强的反向行情,促使该类基金净值表现突出。

一、沪港深主题基金投资范围广,年初净值表现较好

沪港深主题基金为权益类基金,大多分布在混合型和股票型中,其相较于其他基金最大的特点就是可以投资港股市场,且不像QDII基金有额度限制。这意味着该类产品的股票投资可以在沪港深三个市场灵活切换,投资范围的扩大,使基金的投资运作更为灵活。

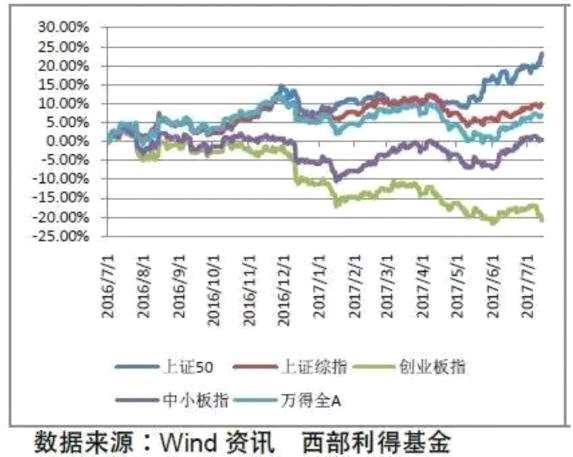

2017年以来A股市场整体震荡下挫,2017年1月1日至2017年1月18日,上证指数累计涨幅为0.30%,创业板指累计跌幅为5.93%,在A股市场整体走弱的过程中,大部分采取主动管理的权益类基金净值纷纷走低,同期股票型基金平均净值损失幅度为2.52%,混合型基金平均净值损失幅度为1.56%。另一方面,香港恒生指数在2017年以来累计上涨4.99%,使得部分资产投资于港股的沪港深主题基金有所受益。该类基金在2017年以来平均净值增长率为0.31%,仅从净值增长率来看明显优于股票型和混合型基金。

二、沪港深主题基金将是大势所趋

按照核心份额计算,目前公募基金市场共有26家基金管理公司共发行了49只沪港深主题基金,其中12只为股票型,37只为混合型。具体来看,前海开源基金管理公司管理合计12只沪港深主题基金,上海东方证券资产管理公司管理6只,其余的基金公司大多管理3只以下产品。总体来看,多一个市场,多一份机会,预计会有越来越多的基金公司加入此行列。沪港深基金的出现,理论上的最大优势在于扩大了产品的投资范围之后,让相关基金增加了一定的提高收益的潜力。未来公募基金投资三个市场,将是大势所趋。

2017年以来净值增长率排名前五的沪港深主题基金平均净值增长率为3.43%,前五名的极差较小,排名第一的前海开源沪港深蓝筹精选灵活配置混合今年以来的净值增长率为3.50%,该基金2016年三季报显示其通过沪港通交易机制投资的港股占资产净值比例为86.18%。由此可见,该基金大部分资产投资于港股,港股整体上涨,促使其净值上升。另外4只排名靠前的基金中,前海开源基金管理公司也占据了两席。沪港深主题基金不论从产品线还是净值表现看,2017年前海开源基金管理公司旗下产品都表现不错。

三、如何甄选沪港深主题基金

从定性的维度判别一只基金未来是否具有盈利空间,需要考察该基金的投资策略、基金公司综合实力、基金经理从业背景等诸多因素。例如各家基金公司投研团队能力、公司规模、旗下产品数量等都差别较大,且市场上沪港深同质化产品也较多,投资风格相似的产品在不同的基金公司管理下盈利能力截然不同。各家基金公司管理水平参差不齐,也会导致净值表现有较大差距。因此,在基金公司的选择上笔者推荐投资者应重点关注老公司里的大、中型基金公司,对于业绩不佳或没有历史业绩做参照的小公司和新公司,暂时不要过多关注。

针对沪港深主题基金可投资于港股的特性,全面考察一只沪港深基金,首先要了解其资产配置比例。如该基金主要投资于港股市场还是A股市场以及该基金投资于港股市场占基金资产净值的上限等,投资的市场不同会对其未来净值走势有决定性作用。例如个别基金名称中虽标有沪港深字样,且投资范围中提及可投资于港股市场,但从该基金披露的季报中可以看出其并未对港股投资,2017年至今净值损失幅度已到达7%,与同类基金走出了截然不同的走势。

其次,由于内地大多数公募基金公司对香港市场研究时间相对较短,投资港股的经验可能不足。因此笔者建议投资者选择对港股有较多投资经验的基金公司,比如前海开源基金管理公司等。

第三,投资者选择深港通基金时可以关注该基金的基金经理,基金经理对基金的运作起到决定性作用。如曲扬先生,其从业经历中提及“在2009年11月至2013年1月担任南方基金香港子公司投资经理助理。”推测其对香港市场有一定的研究经验,该基金经理现管理5只沪港深主题基金,5只基金在“今年以来”的平均净值增长率为2.78%,大幅超越同类0.31%的平均水平。