嘉宾简介:李振兴,武汉大学计算机、工商管理双学士,金融学硕士,具有基金从业资格。曾就职于艾默生网络能源有限公司。2008年6月起就职于长城基金管理有限公司,历任行业研究员、研究组组长、基金经理助理,2014年4月至2015年10月任长城久利保本、长城保本的基金经理,2014年9月至2015年10月任长城久鑫保本的基金经理。2015年10月加入南方基金。2016年8月至今,任南方品质混合基金经理;2017年6月至今,任南方安康混合基金经理;2017年9月至今,任南方兴盛混合基金经理。

南方基金李振兴:甄选“三好公司” 追求绝对收益

今年以来,市场风格经历了几番变幻,在蓝筹抱团上涨与成长复苏的交替行情中,李振兴所管理的基金一直保持优良的收益。根据Wind数据,截至11月3日,李振兴执掌的南方品质优选获得了超过45.16%的收益,在同类1366只基金中排名第16位。与此同时,李振兴执掌的南方优享分红也将于11月9日发行募集。

守正出奇 甄选三好公司

李振兴坦言,他并不会过分关注基金市场收益的排名与动向,更多的还是以绝对收益的思路来进行操作与管理。恪守“守正出奇”的思路,甄选“三好公司”,会是他一直坚持的方向。

中国证券报:旗下基金今年以来收益颇丰,领先同类产品,有何经验?

李振兴:一直以来,我的风格都是追求绝对收益,整体操作思路是减少犯错,而遇到好机会时要敢于出手。上半年的总体思路是守正出奇,在保持低换手率、偏向低估值蓝筹的同时,不断寻找更具有成长性的标的进行配置,以切入到更加契合当今中国发展的新兴产业中。

所谓“守正”,是指精细筛选低估值、高股息率的价值股,力争确保标的公司基本面运行稳健、估值拥有足够安全边际,交易上寻求市场低点左侧稳步布局。

而“出奇”,则是指积极发掘基本面向上突破、估值合理的优质成长股或周期性行业,力求做到研究和跟踪均领先市场,以灵活的仓位和交易策略捕捉投资机会。

中国证券报:可否简单介绍一下自身的投资理念与选股逻辑?

李振兴:从选股逻辑角度出发,我们坚持自下而上、精选个股的选股方式,非常注重公司的基本面品质。简单来说,可以分为三点,即希望找到所谓“三好”公司。

第一个“好”是指公司有一个好的管理层团队。就好比看一个人,首先要看人品一样,如果一个人没有好的人格与品质,再优秀也没有意义。从选择公司层面而言,我们希望管理团队可以做到足够诚信,勤勉尽责,同时要有为股东回馈的意识,并且足够专注。能够起到上行下效的标杆作用的管理团队,是我们首要看好的。

第二个“好”是指公司在做一门好生意,比如白酒等行业就是好生意。但另一些行业可能涉及投入大、回款难等,就不算好赚钱的生意。新兴行业中也是如此,如有些公司可能故事讲得很好,但距离好生意还很遥远。

第三个“好”指的是一个好的行业。我们希望公司身处一个好的行业当中,有比较好的成长空间。就像雷军所说的“风来了,猪都会飞”,他就是指站在好的风口的公司更容易成长,所以我们希望能够找到好行业中的好公司。

从这三个角度筛选出公司的基本面以后,我们尽可能等待或者寻找到一个合理的估值水平,然后买入,以此来赚取公司价值回归或者业绩成长的利润。

看好新兴产业与消费升级

在李振兴看来,未来一段时间影响市场的关键依旧是房地产与利率相关政策。在把握好这两个基本点的同时,他长期看好科技创新与消费升级板块。

中国证券报:下一阶段,市场有哪些关键因素与风险?

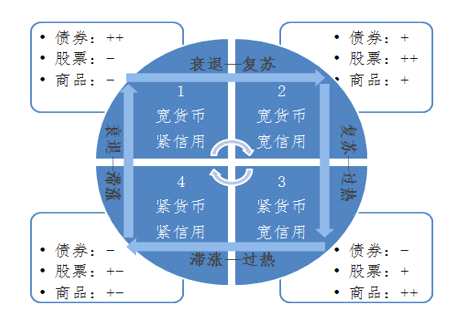

李振兴:从基本面上来看,我觉得还是要注意两个因素。第一是房地产,第二是国家对于货币政策的态度。房地产方面,“房子是用来住的,不是用来炒的”这一定位已经相当清晰。随着购房人在未来逐步将房地产的投资属性淡化,理解到房地产并不是一个很好的投资品的时候,就会带来房地产销量的下滑,这或许是一个大的趋势。

关于下滑的速度,我觉得国家还是有很强的掌控力的,因为还需避免硬着陆的风险,所以房地产的下滑或是缓步下移的过程,而在这一过程中,对于房地产产业链相关公司可能会有一定的负面压力。

货币政策方面,因为总体上货币发行的速度相较以前有所下降,显示国家在未来不再希望进一步加大整个企业的杠杆率水平,那么在这一过程当中,也会对一些传统的需要流动性、高杠杆的行业带来一定的负面影响。

中国证券报:其中有哪些机遇值得投资者关注?

李振兴:相对比较好的机遇还是比较明确的。刚才讲的是风险因素,但是我觉得投资者还是不要忘记,中国现在总体的经济环境是韧性不断增强,同时活力非常好,经济增速也是引领全球的。所以我们希望大家认识到这是一个非常好的时代。而从具体的机遇来看,消费升级和新兴产业还是我最看好的两个方向。

第一,我们相信在未来,当我们的目标锁定为全面建成小康社会的时候,贫困人口线会下移,社会的基础消费力度会很大,应该带来很好的企业成长的环境与机遇。

第二则是科技创新,因为毕竟现在处于全球科技创新的大浪潮中,中国现在也有一批伟大的科技型企业在引领全球的快速发展。虽然市场还存在估值高企的压力,但是相信从中会走出基本面很好的优秀公司,未来将以很快的增速为股东创造良好的回报。

中国证券报:为何选择在当前时点发行新的基金?如何看待基金分红概念?

李振兴:我们其实为新基金的发行做了很多准备。目前国内的很多经济数据较为稳健,同时市场的投资情绪还处于一个震荡回暖的态势当中,并且现在的点位也不存在很明显的泡沫。所以,在这种温和的市场当中,更有利于我们去构建组合,并且赚取相对安全的收益。

基金分红其实是在一定程度上帮助投资者将投资基金获得的收益保存下来的一种设置,相当于将基金盈利部分的选择权,通过分红的形式交给投资者,投资者可以选择把这部分收益用于其他的投资,也可以选择红利再分配。这种机制在一定程度上避免赚了钱又回吐的情况,实际上也是一种锁盈机制。

从投资者的角度来看,有一个稳健分红机制的基金,可能会有一个不错的投资体验。在购买产品的时候,其实投资者也是在购买一种服务。而拥有分红机制,能够规避一些基金经理因为操作等原因带来净值回撤的部分影响,由此带给投资者持有基金的良好体验,就这一点而言,我觉得是很不错的加分项。

复合背景投研经历助力

李振兴的履历显示,他曾长期管理保本基金并取得行业领先的收益。同时,在网络能源公司的实业工作经历,也为他能够更加深入地理解一家公司提供了助益。

中国证券报:长期保本基金的管理经验对做投资有何帮助?

李振兴:管理保本基金的经验对我的投资思路以及投资信心的树立影响非常大。

保本基金其实可以理解为强调收益安全的投资品种,是希望能够把回撤控制好的产品。它本身也与我对资产管理行业的理解非常契合。我的目标也是希望成为一个切实为投资者创造绝对收益的基金经理。

回顾我之前基金的运作,也可以看到对投资安全性的注重,而且总体回撤控制的效果不错。所以,我们希望能够继续将这种风格保持下去,延续运用保本基金里的一些优秀经验,同时发挥股票型基金的进攻性,为投资者创造更好的收益。

中国证券报:网络能源公司的工作经历,在投资上对TMT等行业的把握有帮助吗?

李振兴:我曾就职的艾默生网络能源公司,是一个世界五百强的美资制造业企业。这一段工作经历对我投资的帮助还是非常大的。与很多研究员一入行就直接从院校加入到金融行业不同,相比之下,在实业的工作经历让我更能够在研究公司的时候,去感受企业是怎样进行运作和管理的。

尤其是在一个优秀企业,企业文化对公司的影响,领导、构架、组织战略对公司的影响,都能够帮助我对于企业战略和经营的分析,尤其是企业财务运作分析起到很大的帮助。

艾默生网络能源也是一个科技型的制造企业,有着很强的研发实力。TMT公司通常也非常强调研发,过去的经历让我可以直观地去感受一个非常注重创新和研发的行业的创造力。我通过这种对企业的近距离观察,可以看到研发对一个企业的重要性和影响,这对于我们在TMT选股上也有非常大的帮助。

中国证券报:当前时点,对于基金投资者选择基金有何建议?

李振兴:有两个建议可以参考。第一就是尽可能把功课做好。做功课分为两个方面:首先是对自身投资目标的了解,即一定要非常清楚自己做理财和投资能承担多大的风险,希望达到的理财目标是什么,如此才能够更好地选择基金;其次是可以通过诸多信息渠道,对基金产品的风格以及基金经理的特点进行一定的了解。通过这两方面,可以提升自己选择基金的准确率。

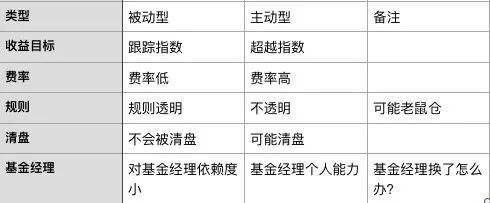

第二就是建议投资者保持耐心。就基金投资本身而言,尤其是主动管理型基金,其实相对于股票的波动性更小,需要从更长的角度去考量。所以我们非常希望投资者能够立足于一个更长的周期 。