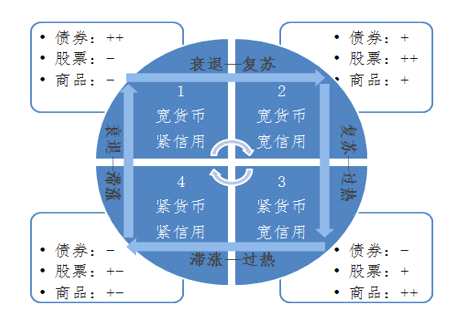

三季度以来,债券市场在宏观经济下行压力和资金面紧平衡的状态下,整体呈现窄幅震荡走势。展望四季度,景顺长城基金指出,宏观经济仍可能小幅走弱,CPI和PPI有所下行,基本面对债券市场影响偏正面。但央行维持中性偏紧政策取向,资金利率可能维持高位,同时金融监管出台预期加强,可能对市场仍有一定负面冲击。因此需求因素和政策背景下收益率难上,也难以大幅下行,操作层面上仍以票息收益为主,短期品种持有期价值仍大,长久期品种调整即可配置,由于趋势性行情未到后续需要增加波段的操作。

回顾三季度市场行情,全季债市资金面受缴税因素影响较多,但整体平稳。监管政策对于市场的冲击趋于弱化。展望后市,景顺长城基金认为,去杠杆进程中趋势性机会仍未出现,未来短端利率预计将继续震荡。预计央行货币政策继续维持中性态度,若四季度经济数据出现持续下行,边际上可能会略有宽松,但趋势性宽松出现的可能性不大。监管方面,实质性和穿透式监管料将得到加强,但监管对市场的冲击将更趋弱化。从市场供需情况来看,利率债供给压力不小,需求主要来自银行资金和保险;信用债发行量提升,需求逐渐企稳。

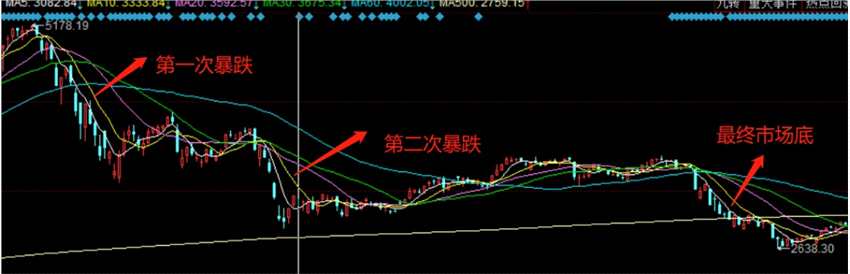

利率债市场总体呈现区间震荡,仍以波段机会为主。四季度利率债发行压力仍存,主因需求不强,需求的变化将成为影响未来走势的关键点。金融去杠杆延续,货币政策难以宽松,资金面未得到根本缓解。债券行情依然焦灼,利率债在当前位置具有配置价值,顶部相对明确,但经济韧性强、周期环保限产影响等因素使趋势性下行机会还需等待。如果能够出现足够调整则是交易加仓机会;在货币政策未转向之前收益率维持高位震荡。市场已出现多次抢跑行情,未来可能还是会出现,上有顶下有底的走势适合在悲观情绪酝酿时进行介入交易。

信用债方面,景顺长城基金预计四季度监管扰动和资金面紧平衡持续,供给增大、需求弱平衡,信用债收益率将高位震荡,获取票息相对容易。操作上,景顺长城将在调整中寻找确定性机会,选择经过调整且具有较好配置价值的中高等级品种;期限选择上,弱市下仍以3年以内短久期策略为主;行业选择上,可在已经过充分调整的行业龙头企业中挑选性价比较高的主体投资,城投选择上以中东部经济发达地区的地市级平台为主,省会及副省级城市下属经济总量较大,债务负担不重的区级平台为辅。

对于可转债,景顺长城基金认为明年的行情会好于今年。策略上看好基本面坚实、盈利增长确定、估值较为合理的绩优蓝筹股,关注先进制造业和改革相关的投资机会。对应转债的投资来说,正股基本面坚实,盈利增长确定的转债也将会迎来较好的机会。同时进入四季度,市场将会实质性的见到转债市场的扩容,随着转债发行新规的落地,可转债上会速度的加快,未来有望保持每周一只新发行转债的速度,不仅可使转债打新将会对组合收益有一定贡献,转债投资者的投资机会也将显着增加。