证券时报记者 王瑞

今年上半年货币基金收益率水涨船高,而债券市场却持续调整,一直到近期才出现反弹,货基收益率上涨的因素主要取决于什么,债券后市的风险和机会该如何把握?对于这一问题,东方基金固定收益部副总经理姚航解释道,由于市场对2013年钱荒事件仍记忆犹新,导致对今年6月跨季流动性极为谨慎,提早布局跨季资金面,长短端资金供需不均,短端供给充裕,长端跨季资金高企。

他认为,另一方面,银行为了满足MPA考核要求,需要补充较多跨季资金,从6月开始同业存单发行利率一路上扬。

“对比目前市场与2013年钱荒,相同之处有银行业的高杠杆和期限错配,监管趋严推进去杠杆,国内基本面压力较小使央行保持偏紧的货币政策、导致资金成本不断攀升造成资金面紧张。不同点在于传导链条和央行货币投放方式。”姚航分析道。

姚航认为,从当前货币政策操作来看,出现类似2013年“钱荒”的可能性较低。随着金融监管加强,未来对表外理财、同业存单等的监管都可能导致流动性出现波动,“钱紧”现象或时有发生。

姚航表示,基本面来看,年初以来信贷、贸易、经济数据均表现较好、韧性较强,企业中长期贷款增长持续,各省固定资产投资计划、信贷需求和挖掘机销量等数据显示投资需求较好,各港口吞吐量、出口数据均显示贸易景气度较高。

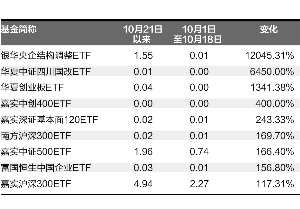

资金面来看,常处于紧平衡状态,政策面来看,金融去杠杆政策尚未结束,关于资管、理财、同业存单的新规仍有待落实,市场对债市持谨慎态度。在资金面紧平衡的背景下,利率中枢有所上移,货币基金往往被认为是直接受益者。一方面,货币基金作为流动性管理的工具,大部分资产投向了银行协议存款、同业存单、回购及短久期高评级债券,货币基金的收益率跟随借款利率水涨船高;另一方面,资金价格提高,货币基金向银行间市场融出资金的利率也有所提高。

展望后市,姚航认为,国内经济前高后低的走势较为确定,地产投资、基建投资有望逐级回落;微观来看,随着供给侧改革推进,企业利润、现金流出现了一定好转,但逐渐抬升的利率中枢也加剧企业的资产负债压力。从流动性来看,央行主要通过公开市场、MLF等货币工具进行量价调控,预期管理较好,系统性风险不大。从监管政策来看,据报道中国银监会将允许部分银行推迟报送原本应于6月份提交的业务自查报告,部分银行可延期3个月提交报告。自查时间延长并不代表监管力度的放松,或体现监管层加强协同,以避免极端冲击,从而实现温和去杠杆的目标。

姚航认为,债券类资产收益率短期仍面临冲击,随着监管落地、经济回落,长期仍有下行机会。建议风险偏好较低的投资者可将固定收益类资产配置占比设置为80%左右,其余20%左右的比例适度参与权益市场等高收益、高风险资产。