证券时报记者 方丽

业内谈论多时的养老型公募基金终见初步方案。证券时报记者从多家基金公司获悉,《养老型公开募集证券投资基金指引(试行)》(下称《指引》)初稿已下发至部分公募基金管理人征求意见。基金业内人士表示,这一进展或许意味着养老型基金这一全新公募基金品种诞生在望,不少基金公司对此给予厚望。

养老型基金指引征求意见

《指引》指出,当前推出养老型基金对于公募基金行业服务个人投资者养老投资,推进养老金市场化改革,促进公募基金行业健康长远发展具有非常重要的积极意义和必要性。

《指引》征求意见稿共13条,分别对养老型基金的立法依据、产品定义、产品类型、投资策略、投资比例、子基金要求、基金管理人和基金经理要求、运作方式和费用、销售适当性、存量产品变更方面作出了详细规定。

《指引》规定,养老型基金是指以追求养老资产的长期稳健增值为目的,鼓励投资者长期持有,采用成熟资产配置策略,合理控制投资组合波动风险的公募基金,产品可采用FOF或普通基金形式。

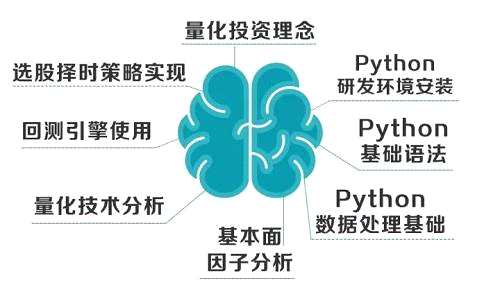

与普通基金不同,养老型基金由于具有特定目的,其投资策略也较为固定。根据《指引》要求,养老型基金当采用成熟稳健的资产配置策略,控制下行风险,追求基金长期稳健增值。投资策略包括目标日期、目标风险、组合保险策略等。

对于养老型基金的投资比例,《指引》也给出了具体规定,如采用普通基金形式运作,投资于股票的比例不超过30%;采用FOF形式运作的,投资于股票、股票型基金和混合型基金的比例不超过30%;在满足基金封闭运作不短于5年等特定条件的情况下,采用目标日期策略的养老型基金投资股票资产的比例可不高于60%。

值得注意的是,并不是所有基金管理人都可以发行养老型基金。《指引》给出养老型基金管理人的门槛包括:截至上一年末,最近3年公募基金资产管理规模(扣除货币市场基金)不低于300亿元,已发行股票型、混合型、债券型基金;最近3年没有重大违法违规行为;公司治理健全、稳定等。这就意味着,那些非货币基金规模较小、整体实力较弱、有重大违法违规行为的基金公司将无缘养老型基金管理,实力规范的大中型基金公司将再度受益。

至于基金经理的任职要求,《指引》明确,养老型基金的基金经理应当具备5年以上基金经理经验,历史业绩良好,最近3年无违规记录。

推出养老型基金正当时

业内人士认为,养老型基金是FOF之后公募基金行业的又一次重大创新,对公募基金行业将产生深远影响。目前不少基金公司已在积极研究此类产品。

近年来,监管层一直致力于公募基金服务养老金第三支柱建设。5月8日,中国基金业协会举办基金服务养老金第三支柱建设专题研讨会。基金业协会会长洪磊提出,由公私募基金从投资人利益出发,充分发挥买方对卖方的约束作用,寻找有长期稳健现金流的基础资产,建立特定投资组合,打造适合不同市场周期的投资工具。从组合投资工具到大类资产配置,交给养老金FOF,如目标日期基金(TDFs)和目标风险基金(TRFs)等配置型工具,专注于长周期资产配置和风险管理,开发满足不同人群生命周期需求的全面解决方案。

一些基金公司高管表示,基金行业参与养老金投资管理积累了丰富经验,目前已经进行市场化投资运营的养老金资产,包括全国社保基金、企业年金及部分基本养老金,其中约60%是由基金公司投资管理的,可以说公募基金是养老金最重要的投资管理人之一。公募基金制度性优势突出,是参与第三支柱建设的重要力量。国际经验也表明,公募基金在第三支柱发展中扮演着重要角色。

在投资业绩上,公募基金作为社保基金的主要委托投资管理机构,助力社保基金取得了年化8.4%的收益率;企业年金方面,基金行业的年化投资收益率也超过7%。此外,公募基金还列入了社保基金、基本养老金、企业年金、职业年金的投资范围。公募基金在社保基金、企业年金等方面的运作经验对未来发展养老型公募基金具有重要的借鉴意义。