证券时报记者 李树超

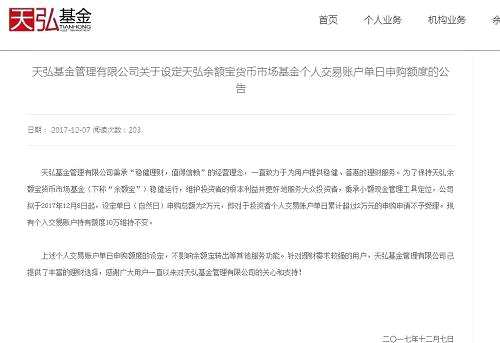

自今年3月31日证监会发文,对《公开募集开放式证券投资基金流动性风险管理规定(征求意见稿)》(以下简称“新规”)公开征求意见后,基金公司在基金募集申请阶段,已经开始加强新设基金的投资者集中度管理,针对定制基金开启了改造工作。

新基金愁“发起”

老基金忙“拼单”

证券时报记者近日获悉,为适应开放式基金流动性风险管理规定,多家公募基金公司在基金募集申请阶段,已经针对定制基金开启了改造工程。

北京一家大型公募市场部人士表示,目前公司需要对已经上报在会里的定制基金按照新规进行系统梳理和改造,尤其是此前就上报但未声明是“定制基金”的,都需要按照新规要求来修改申报材料。

“之前上报的产品有些是新规发布前的产品,属于定制基金”,该人士透露,“现在需要对照新规,一是需要做成发起式基金,基金名称也需要加上"发起式"字眼,并需要律师出具法律意见书;二是产品需要是至少3个月的定期开放式基金;三是要签订定制基金承诺函,并且只能由机构资金进入,定制的合同与此前的合同也要进行匹配和修改,并和托管行确认。”

北京一家中型公募市场部人士也透露,公司也在从产品角度对定制基金进行发起式产品的改造。

该人士表示,公司最近将旗下一家城商行定制的纯债基金改为发起式设立,管理费由此前的0.6%改为0.3%,并改造成3个月定期开放的产品;将正在申报的一家信托机构定制的灵活配置型基金改为发起式设立,删除了销售服务费,管理费修改为0.3%,开放期限修改为3个月定期开放。

这位人士称,“现在改造一个产品,与新报一只产品差不多,需要做出的修改幅度很大。然而要不要改造成发起式基金,目前还是由公司自主决定,发起式基金出资的1000万最愁人。从我们的角度来说,如果不做定制化,仅仅通过渠道去销售,在当前市场中很可能基金无法成立。要想成立基金,就需要按照定制基金的最新要求去做。”

除了新产品的改造外,新规允许存量基金通过变更注册方式调整,避免单一投资者集中度达到或者超过50%。

针对老产品如何调整,不少公司为了避免产品的变更注册,主要会采取“拼单”或限制申购的形式来降低单一投资者的占比。

北京上述中型公募市场部人士称,老产品有单一投资人50%的限制,但为了避免产品变更注册,一般会以“拼单”形式降低单一投资者份额占比,同时协商占比较高的投资人不要继续申购。“比如基金份额现在有一个亿,如果单个持有人超过5000万后就和机构协商不要继续申购了。另外,我们还会继续找新资金进来,通过类似"拼单"的形式将现在持有人的份额占比降下来。”该人士称。

大公司“不差钱”

小公司依赖股东出资

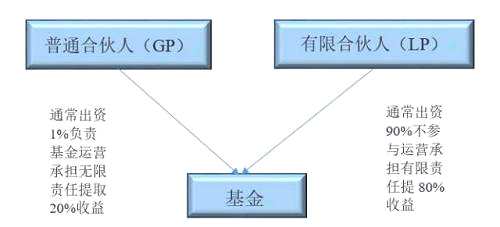

按照新规要求,对单一投资者持有基金份额比例超过基金总份额50%的要求有三:一是应采用封闭式运作或定期开放运作且定期开放周期不得低于3个月(货币市场基金除外);二是采用发起式基金形式;三是在基金合同、招募说明书等文件中进行充分披露及标识,不得向个人投资者公开发售。

业内人士认为,这些要求将规范委外定制基金的发展,一方面,封闭式运作或定期开放都是缓解流动性的要求,有利于这类产品的投资运作;另一方面,基金公司做定制基金需要投入1000万元做发起式基金,将增加基金公司产品设立成本,遏制定制基金发展势头。

然而,记者在采访中发现,与大型公募利用自有资金设立“定制基金”不同,中小型公募基金主要依赖股东出资认购产品的形式来设立定制基金,将产品设立间接与公司资本挂钩。

北京一家大型公募产品部人士表示,公司要参与定制基金设立,主要是以自有资金去发起设立,但公司参与这类业务会考虑性价比,会在考虑具体产品的收支、运作管理、费率和利润等基础上去选择。

北京上述中型公募市场部人士也认为,大型公募基金公司的资金实力雄厚,公司的净资产积累比较多,可以通过发起式形式设立定制产品;但对小公司而言,公司无法提供太多发起式基金的资金,公司的定制基金大部分是由股东认购的形式来成立。

“这需要股东方认同这类业务的投资价值,认同公司发展定制基金的管理收益和发展战略,毕竟股东方也需要出资认购产品,需要将持有人和自身利益绑定在一起。”该人士称。

针对新规要求,不少公司为了避免产品的变更注册,主要会采取“拼单”或限制申购的形式来降低单一投资者的占比。