人民日报 吴思康

去年底召开的中央经济工作会议提出“房子是用来住的、不是用来炒的”,具有极强的现实针对性和指导性。贯彻落实中央精神,促进房地产市场健康发展,必须走出思想认识上的一些误区。

走出“高房价是刚需过旺的正常表现”的认识误区。有一种观点认为,大城市人口增长不断扩大住房刚性需求,供需缺口必然带动房价上涨。从我国实际看,一线城市已从快速扩张阶段进入平稳发展阶段,产业结构优化带动人口动态平衡,人口有进有出,总量相对稳定。从国际经验看,上世纪90年代,日本东京人口持续增长,但房价连续下跌7年之久;美国纽约2008年以来房价持续下跌,但新增人口达到几十万。

虽然它们有受经济衰退和金融危机影响的因素,但也能证明城市人口集聚产生的刚需并不一定引发房价快速上涨。在经济快速发展中,尤须防止住房成为炒作对象。 走出“房价应完全由市场调节”的认识误区。有人认为,房价是市场调节的结果,政府不应干预。

事实上,住房事关群众基本生活,属于半公共物品;而且,由于土地具有稀缺性,房地产市场属于不完全竞争市场,需要政府从弥补市场失灵的角度进行适当调控。发达国家对房地产市场大都实行严格监管。

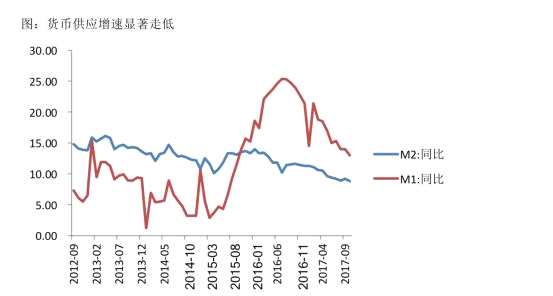

例如,德国出台多项遏制开发商获取暴利的政策,如果新开发房产售价超过合理房价的50%,开发商就会面临高额罚款和最高3年监禁的严厉处罚;美国设立土地使用价值税、选址地价税、房产税、遗产税等税收政策,限制房地产炒作;日本建立土地交易监视区域制度,授权地方政府抑制房地产泡沫;韩国对非土地所有权人自住的土地交易征收60%的交易税。可见,政府用经济、行政等多种手段对房地产市场进行调控是国际通行做法。 走出“依靠房地产业拉动经济增长”的认识误区。我国房地产市场长期存在较大供给缺口,加之房地产业技术门槛低、利润高,对其他行业的带动作用大,因而各地依靠房地产业拉动经济增长的做法比较普遍。但是,如果社会资金大量涌入房地产业,不仅不利于经济健康发展,还会带来风险隐患。

例如,日本上世纪90年代以前房地产市场异常兴旺,成为经济高速增长的重要动力,结果随着房地产泡沫破灭,经济陷入长期衰退。当前,应坚持“房子是用来住的、不是用来炒的”这一定位,摒弃土地财政和地产经济思维,在促进房地产业健康发展的同时,着力振兴制造业和实体经济。 走出“房子是保值增值最佳投资品”的认识误区。有钱就购房置业是中国人自古就有的传统观念,加之土地是稀缺资源,很多人认为房子只会升值不会贬值。实际上,随着生产生活方式的改变,城市容量的弹性不断增大。有研究预测,即使在深圳这样的土地紧缺城市,现有建成区经过结构优化、功能转换、生活方式转变,还可以大幅扩大人口容量。从国际经验看,房地产投资风险较大。

1991年日本房地产泡沫破灭后,当年房价下跌70%;1997年亚洲金融危机后5年内,我国香港房价下跌75%;2008年国际金融危机爆发后,阿联酋迪拜房价下跌近70%。房价大幅下跌,使很多中产家庭一夜之间负债累累。可见,房子并非最佳投资品。当前,应弱化住房的投资属性,使其回归居住属性。加快建立适应我国国情、符合市场规律的基础性制度和长效机制,既抑制房地产泡沫,又努力实现住有所居。