2017年初虽出现开门红,但基金配置调整引发中小创的大幅调整还是打击了市场情绪。春节前银行资金面再度趋紧,其背后有季节性因素,但从今年整体稳健中性的货币政策基调来看,央行希望通过资金成本的上升倒逼金融机构去杠杆。所以2017年整体流动性环境难言宽松,资金利率的中枢可能将继续上升。

基金配置的调整在一定程度上反映了今年的基调,之前鸡犬升天的真假成长股将在流动性压力下原形毕露。依靠并购提升业绩的公司将会持续分化,伪成长难以为继,持续大量发行的新股也将进一步打击中小市值股票的投机气氛,整体估值水平将下调。基本面扎实的低估值价值股再度成为机构的宠儿。

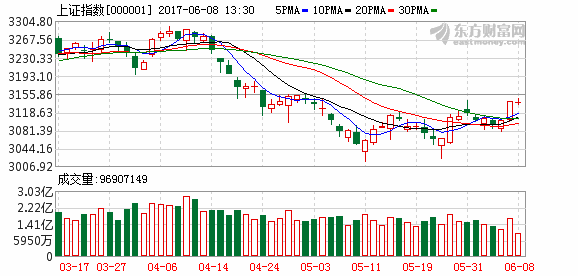

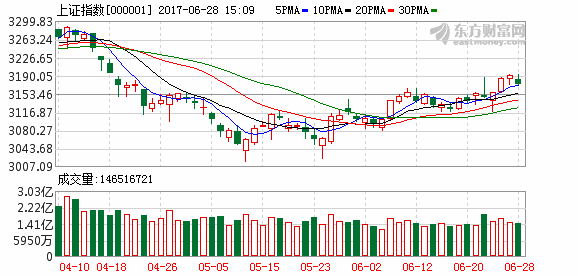

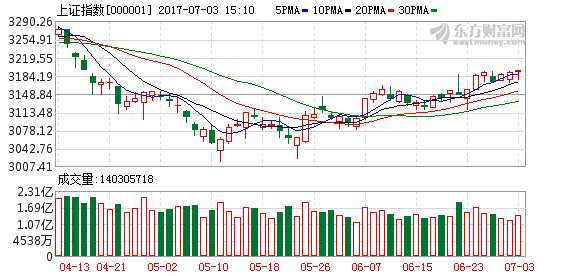

进入2017年,市场在短暂的上涨之后快速下跌,虽然沪深300指数仍维持升幅,但中小板和创业板下跌较大,成长股全面下跌。市场在短暂的超跌反弹后再度达到平衡态,临近春节,成交量进一步下降。截至1月20日,沪深300指数在1月份上涨了1.3%,中小板和创业板分别下跌了3.2%和4.1%。

公募基金整体配置仍偏中小创,所以2017年年初遭受了一定损失,中证股票基金和混合基金指数分别下跌了1.31%和0.86%。2017年年初债市较为稳定,中债总财富指数下跌了0.3%,债券基金指数上涨了0.24%。

大类资产配置

2017年的A股市场仍将言乐观,投资者对权益资产的预期收益应放低,并保持足够的流动性,在保证本金安全的基础上,争取资产的稳健增值。多市场的配置或是较佳的方案。本期建议,对于风险偏好较高的投资者来说,偏股型基金、债券型基金、货币市场基金和QDII基金的资金分配可以依照4:1:3:2的比例中枢进行配置;对于风险偏好较低的投资者来说,则可按照3:1:4:2的比例为中枢进行配置,并根据个人偏好做适当调整。

偏股型基金:

实现稳健增值目标

2017年以来,大盘风格的偏股方向基金表现稳定,但持股集中在中小创的基金损失较大。基本面良好、低估值的个股在震荡市中成为机构的避风港。成长股的估值中枢将进一步下移,即使选股能力出色的基金可能也将承受一段惨淡的走势。风格均衡、采取哑铃配置等基金更有可能实现资产的稳健增值目标。在投资标的的选择上,建议选择具备这些特征的基金,降低组合波动。

债券型基金:

挖掘债市超跌机会

债市在低点出现了反弹,黑天鹅事件也得到了较好的处理,风波暂时过去。但在监管去杠杆的背景下,高歌猛进的债市难再为继,今年更多的是挖掘超跌带来的机会。建议投资者在债基标的的选择上,注重本金的安全性而不是追求高收益,推荐配置均衡风控良好的债基。

货币市场基金:

把握春节长假 获取较好收益

货币市场基金方面,春节长假仍是获取较好收益的时点。投资者依然可以将货币市场基金作为现金管理工具,在股市和债市没有太好配置机会之时,配置货币基金保持资金的安全和维持较高流动性,以备在其它市场出现机会时实现方便快捷地转换。对于个基的选择,对交易时效要求较高的投资者可以选择场内货币ETF产品,也可以选择能申赎便捷、市场占有率较高的货币基金。

QDII基金:

可适当增配海外基金

在A股市场表现平淡之际,可适当增加海外基金的配置,或可选择陆港通基金投资港股市场。对于QDII基金的选择上,除了权益基金之外,也可考虑高票息债基。

(:柳苏源 HN091)