12月5日-6日,第十二届亚洲金融年会在北京召开。在本届年会上,京东金融副总裁、金融科技事业部总经理谢锦生表示,京东金融将在场景、数据和技术的基础上,向银行开放核心产品能力,输出金融科技整体解决方案,从而实现精耕细作,更好地服务实体经济。

谢锦生表示,随着移动互联时代的到来,银行业的场景、渠道、产品服务都在发生变化,这些变化驱使商业银行业务经营模式也跟着发生变化,具体体现在三个主要方面:获客的方式,业务运营的方式以及风控的模型。

在这种背景下,谢锦生认为,如今科技和金融的结合与以前完全不一样了,以前科技主要是作为底层的支撑,现在科技更多的是一种驱动力,“以前的做法像造一辆车,采购各种零部件,现在更像是围绕新的客户需求,一起去打造一辆新的漂亮车型。”

谢锦生认为,金融机构目前都面临着从线上线下业务割裂到线上线下融合的转变。以前,金融机构对于线上的需求主要是获客。但是现在,行业的变化要求金融机构更加精细化运营。这需要金融机构进一步打破物理时空的局限,连接线上与线下,实现“O+O”式的服务。所谓“O+O”,不再是线上到线下,或者线下到线上单向的传导,而是以用户的活动场景为中心,线上线下双向互为入口,互为服务。在这种模式下,用户、产品和场景,将实现完美的融合。京东金融与工商银行(601398) 刚刚发布的“无人贵金属店”方案就体现了这一理念。

在智能网络信贷方面,京东金融现在已经形成一套完整的解决方案”天启”。海量、多维、动态的大数据叠加最前沿的技术是京东金融作为科技公司的核心优势。在此基础上,京东金融开发出风险量化模型体系、精准营销模型体系、智能投顾模型体系以及用户洞察模型体系等诸多前沿应用模型体系,并应用于金融场景之中。基于这些能力,“天启”可以通过用户分析、用户运营,智能客服、财商管理,反欺诈等服务,帮助银行提升线上信贷业务能力,降低金融机构信贷服务成本、提升信贷服务效率,不断改善银行的客户体验。

在金融服务场景化方面,京东金融提出了场景融入式数字银行的解决方案,希望将整个数字银行里的每一个服务,每一个应用都能够像一张卡片一样从银行里解耦出来,嵌入到场景中去。例如京东金融和工商银行刚刚合作推出的“工银小白”,未来将实现将资信证明等服务嵌入到留学网站、旅游APP等场景中去,让用户无需离开应用场景就可以享受金融服务,真正实现“以用户为中心”。

对于今后的发展方向,谢锦生透露,京东金融希望利用自己的能力,以开放的心态去跟金融行业建立紧密的合作,形成优势互补。”从底层的技术能力,到业务能力和场景能力,包括客户方面的积累,都是全方位开放的。“

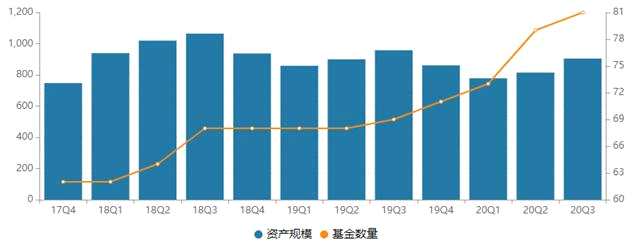

京东金融集团定位服务于金融机构的科技公司。截至目前,京东金融的数据与技术能力、互联网产品能力、客户运营能力等已经实现向卡组织、银行、保险、证券、信托、消费金融等金融行业各类机构输出。京东金融已合作400余家银行、60余家保险公司、100余家基金公司,涵盖了市场上所有主流的金融机构,是当前市场上与金融机构合作范围最广,也是唯一与国有大行、股份制商业银行、城市商业银行和农村商业银行等银行业金融机构分别达成战略合作的科技公司。