又一家基金子公司增资完成。

11月29日,景顺长城基金宣布,对子公司景顺长城资管增资1亿元。这意味着,继“史上最严监管新规”对基金子公司提出净资本约束后,实施增资的基金子公司已接近30家。

18个月过渡期结束前增资几乎成为必然选择。不过,截至11月末,仍有近40家公司的净资本尚未达标。一边是注册资本金要提高,一边是业务方向亟需突破,基金子公司的风口何在?

已有40余家达标

公告显示,景顺长城资产管理(深圳)有限公司的新增注册资本 1亿元人民币全部由景顺长城基金管理有限公司出资,已于11月27日完成变更手续。工商资料显示,景顺长城资管公司由景顺长城基金100%控股。

实际上,四季度已有多家基金子公司完成增资。10月24日,博时基金对全资子公司博时资本增资7.5亿元,使其注册资本金从1亿元一下子增加到8.5亿元。

业内人士告诉记者,“基金子公司的增资主要是为了赶在过渡期结束之前满足新规的要求。”

2016年11月29日,被称为“史上最严新规”的《基金管理公司子公司管理规定》、《基金管理公司特定客户资产管理子公司风险控制指标管理暂行规定》正式落地,对基金子公司的净资本提出了明确的约束。

根据新规要求,基金子公司净资本不得低于1亿元、不得低于净资产的40%、不得低于负债的20%,调整后的净资本不得低于各项风险资本之和的100%。

Wind数据显示,截至11月29日,全市场79家基金子公司中,已有39家的注册资本金达到1亿元。加上近日刚刚完成增资的景顺长城资管、千石创富资本、金元百利资管,全市场已有42家子公司达到了新规对净资本的最低要求。

其中,最“土豪”的还是银行系基金。截至11月29日,注册资本最高的基金子公司是工银瑞信基金旗下的工银瑞信投资管理公司,其净资本高达12亿元。建信基金旗下的建信资管紧随其后,注册资本高达10.5亿元。此外,民生加银基金的子公司民生加银资管也经历了大笔增资,注册资本金从1.25亿元提升到6.68亿元。

十余家公司缺口较大

不过,截至11月29日,全市场仍然有39家公司的净资本尚未达到1亿元。其中,财通资管、方正富邦资管等15家子公司的净资本只有2000万元,北信瑞丰资管、华宸未来资管等4家公司的净资本也都在5000万元以下。

“子公司业务做得好的,母公司一般都会选择增资,以保证规模增长的空间。”华南一家基金公司的相关负责人告诉《国际金融报》记者。

此前,8月18日,招商基金的股东招商银行(600036) (600036)和招商证券(600999) (600999)向招商基金增资11亿元。随后,招商基金便对子公司招商财富进行了增资。工商资料显示,8月24日,招商基金对全资控股的子公司招商财富增资3亿元,使其注册资本从1亿元增加至4亿元。

根据Wind数据和中基协统计的最新数据,截至2017年三季度末,在净资本尚未达标的基金子公司中,农银汇理基金旗下的农银汇理资管的专户资管规模高达3157.89亿元,交银施罗德基金旗下的交银施罗德资管的专户管理规模为2920.89亿元,鑫元基金旗下的鑫沅资管的专户管理规模为2480.35亿元,均超过2000亿元。

鑫沅资管相关负责人告诉《国际金融报》记者,公司在2017年9月末的总资管规模已达2251亿元。

值得注意的是,10月28日,鑫元基金获得来自股东南京银行(601009) (601009)和南京高科(600064) (600064)的15亿元增资。据业内人士透露,其增资主要目的正是为其子公司鑫沅资管增资做准备。

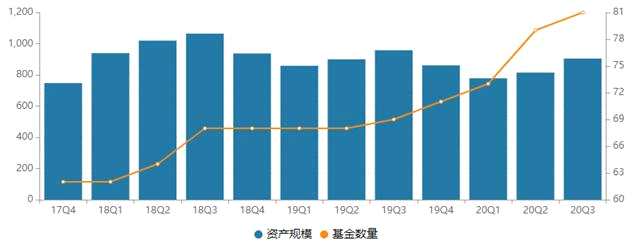

年内缩水2.67万亿

中基协数据显示,截至10月底,基金子公司专户规模为7.83万亿元,较去年末的10.5万亿元缩水2.67万亿元。要知道,今年一季度、二季度及三季度末的基金子公司专户规模分别为9.91万亿元、8.59万亿元和7.96万亿元。从产品数量来看,中基协数据显示,截至三季度末,基金子公司的产品数量为10624只,较一季度末的13010只大幅减少。

那么,面对这样的局面,基金子公司的出路何在?上海一家基金子公司相关负责人告诉《国际金融报》记者,“随着银行同业资金萎缩,市场从资产荒转向资金荒,PPP项目有落地难的问题。现在普遍更看好ABS业务,尤其是消费金融。”

记者查阅中基协数据发现,截至今年一季度末,管理人已备案产品规模排名前20的公司中,已经有5家基金子公司打下了四分之一的江山。

上述负责人告诉记者,消费金融业务具有基础资产额度小、借款人分散等特点,自2016年下半年以来,相关ABS产品呈现井喷之势,无论从标准化的交易所挂牌ABS还是其他渠道的非标准化ABS,消费金融的规模都出现了大幅增长。

(:赵然 HZ002)