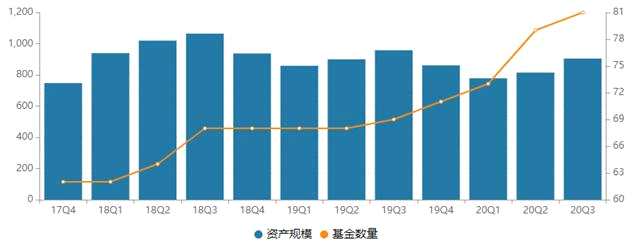

今年上半年,受单一大盘行情市场风格、期指仓位限制后贴水负基差等因素影响,量化基金业绩陷入低迷惨淡。6月份以后,市场风格发生变化,热点逐渐扩散,个股获得表现机会,量化产品业绩也开始回暖反弹。

截至9月30日,据Wind数据统计显示,市场上214只量化产品今年前三季度平均收益率达到5.17%,其中有162只量化产品的收益率为正,占比达到76%。

从具体产品来看,景顺长城量化新动力、华泰柏瑞量化优选等16只量化产品业绩表现较为突出,收益率均超过20%,占比7.48%;有56只量化产品收益率超过10%,占比26.17%。

从产品分类来看,指数型量化产品整体表现较好,大幅领先主动型量化和对冲型量化型产品的业绩。据Wind数据统计显示,上述三类量化产品前三季度平均收益率分别为9.07%、4.12%和0.87%。

据了解,业绩的分化主要与投资策略有关。一般来说,指数型量化产品要求基金收益不能过多地偏离所跟踪的指数,但同时追求超过指数的超额收益。在今年大盘蓝筹表现突出的整体行情之下,指数型量化优势较为明显,业绩表现领先。据Wind数据统计显示,景顺长城沪深300、华安沪深300量化A等9只指数量化产品前三季度收益率超过20%。

由于受到单边市场和策略的双重因素影响,主动型量化产品业绩表现一般,不过,景顺长城量化新动力、华泰柏瑞量化优选、上投摩根阿尔法等7只产品仍然取得了不错的业绩,前三季度收益率都超过20%。

业内人士表示,量化投资策略过于依赖历史统计的量化数据,并且在过去数年里偏重中小市值个股获取超额收益。然而今年市场风格突变,走出的大盘蓝筹行情,导致量化模型在运行中出现偏差,部分量化产品业绩差强人意。

同时,受到期指仓位限制后贴水负基差等原因的影响,23只对冲量化基金前三季度平均收益率仅为0.87%。