证监会于7月10日披露的《基金募集申请公示表》显示,已有43家基金公司提交了82只FOF基金的发行申请,其中有一只格外引人注目,即汇安基金申报的货基优选FOF,它的独特之处在于明确将货币基金作为单一的投资配置标的。

“不管该基金最终能否获批,这都是货币基金多元化投资的一个信号。作为一种现金管理工具,货币基金的优势今年以来愈加深入人心,后面其投资功能有望被更深入地挖掘”,日前,有基金分析人士向21世纪经济报道记者如是评论道。

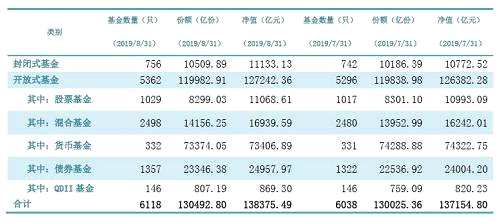

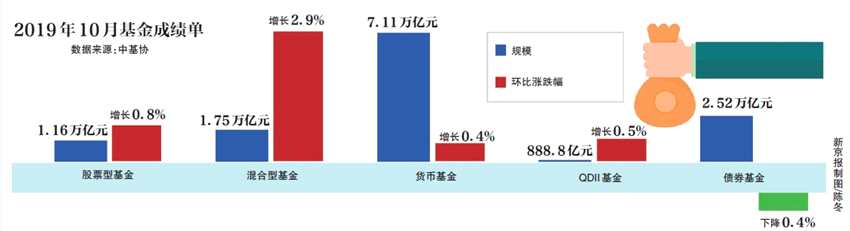

而从今年上半年公募基金的规模数据看,货币基金之“霸气”已是显而易见,达到5.1万亿,占据了公募基金总规模的半壁江山,在较去年底增加的9000多亿规模中,约85%都是货币基金的“贡献”,尤其对一些次新小基金公司来说,货币基金更是成为它们在震荡市场中“取暖”的品种。

公募首现货币型FOF申请

目前,汇安基金的这只货基优选FOF已经获得了证监会受理,但尚无新的进展,对于能否获批,何时获批,连汇安基金自己也不得而知。

而谈及申请货币型FOF的初衷,该公司一位负责人向21世纪经济报道记者解释说,一方面是对公司投研团队在选择货币基金的能力方面有信心;另一方面,经过调研发现,目前市场上对这类产品确实有一定需求。

“货币基金收益虽然稳健,但并非没有风险。同样是货币基金,在投资标的选择和流动性管理等方面都可能存在很大差异。而投资者在选择货币基金时多参考的是过往7日年化收益率或万份收益,实际上,这种方法并不科学,也不专业,所以我们希望通过货币型FOF来提高货币基金的现金管理水平,减少投资单只货币基金可能面对的流动性风险”,该负责人表示。

他同时坦言,之前证监会出台的FOF基金运作管理办法,对FOF基金类型有明确规定,货币型FOF也是其中一种,从这一点看,监管层应该是支持的,但该品种正式推出前还需要解决一些关键问题,譬如货币基金本身收益率不高,若FOF基金外部配置双重收费,那么其受到的影响就更大,优势会大打折扣。

货币型FOF前景待检验

对于这只新萌出来的货币型FOF基金,21世纪经济报道记者随后采访了解到,已引起了不少行业内人士的关注,其前景看好与不看好目前有两种声音,而外部FOF的收费方式,以及是否会如货币基金一样货币型FOF有自己独特的收费标准,则是大家普遍关注的问题。

凯石金融产品研究中心分析师郭志斌表示,货币型FOF还是具有可行性的。收益上,他认为,若做一个货基组合的轮动,长期下来,收益率与单只货币基金相比很可能较为靠前。而于基金公司,则可以节约成本。选择货币基金比选择货币基金基础资产在策略和流程上都简单一些,只需要定期或按一定规则进行货币子基金的更换,平时伴随申赎做好流动性管理,不需要像一般货币基金那样需要债券研究员跟踪、交易,尤其对刚成立的新基金公司来说,是丰富产品线、快速发展公募规模的一条路径。

不过,也有基金人士向21世纪经济报道记者表示,货币型FOF基金虽然理论上可以起到化解单一货币基金流动性风险的问题,但也可能给基金公司年末、季末冲规模提供有利工具。

货基取暖

近两年来,新基金公司获批成立明显加速,但其生存环境和所面临的市场竞争并没有改善。多家次新基金公司负责人日前都直言压力依然很大。面对震荡的股票市场和债券市场,它们也纷纷渴望“拥抱”货币基金取暖。

据资讯统计的今年上半年117家基金公司规模排名榜单显示,永赢基金成为了最大一匹黑马,排名较今年年初一举上升了51位,规模达到631亿。除此之外浙商、华泰保兴、汇安和鹏扬等次新基金公司的规模也出现了较大幅度增长。此外,平安大华、国寿安保均已跻身千亿阵营,特别是前者,规模较年初增长了417亿元。这里需要提到的就是这些公司的壮大,很大程度受益于货币基金的迅速扩张。如平安大华,规模虽较年初增长了49.88%,但1254亿的最新规模中有1069亿是货币基金。

其实,在诸多公募基金人士看来,货币基金过于加速发展壮大对基金行业和整个资管市场来讲并非是一件好事。上海一家基金公司投资总监就曾在一次接受采访时表示,公募基金作为重要的资产管理机构,应该紧抓主动管理能力,去发现价值,投资价值,而不是在资金拆借中寻找获利机会。

(:DF333)