摘要 随着基金二季报的披露,银行委外资金赎回情况逐步浮出水面。数据显示,债券型基金二季度的规模为1.74万亿元,相比一季度的1.99万亿元,缩水2450.78亿元,幅度达到12.32%。 随着基金二季报的披露,银行委外资金赎回情况逐步浮出水面。数据显示,债券型基金二季度的规模为1.74万亿元,相比一季度的1.99万亿元,缩水2450.78亿元,幅度达到12.32%。

分析人士指出,委外基金相比一季度呈现加速流出的局面,主要是因为在金融去杠杆的背景下,资金面趋紧,银行有回流资金的需求。此外,上半年债市出现调整,相关产品表现不佳,出于资金安全考虑,有些银行选择了赎回。

虽然短期内委外基金规模有所下降,但从中长期看,整体委外资金还会继续增加,无论是表外还是表内,银行仍有较大的配置需求。

委外基金缩水逾一成

种种迹象表明,委外基金在二季度遭遇了不小的赎回。

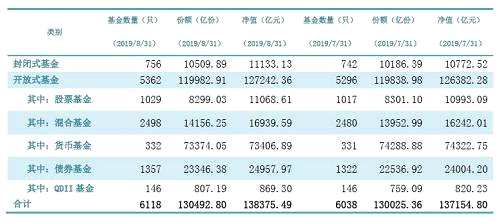

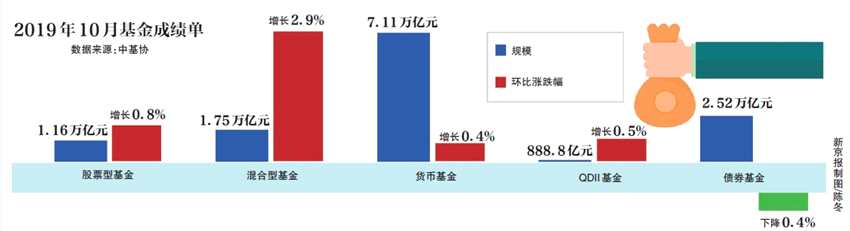

基金二季报数据显示,二季度债券型基金的规模为1.74万亿元,相比一季度的1.99万亿元,缩水2450.78亿元,幅度达到12.32%。

此外,统计2015年之后发行且机构投资者持有份额99%以上的疑似委外基金可以发现,2017年二季度基金份额合计减少1075.76亿份。相比于3月末,二季度委外基金份额降幅达11.4%,而一季度相比于去年底的份额降幅约4.41%。上述数据均表明二季度委外资金仍在加速赎回。

业内人士告诉记者,自3月证监会出台《机构监管情况通报》征求意见稿,对公募基金提出了四项要求之后,4、5月份债基成立规模大幅下滑,委外业务也大幅萎缩。

中信证券指出,4月以来金融监管部门接连发布了多个重要文件,旨在加强银行业风险防控,对各银行金融机构同业业务、投资业务、理财业务等业务中存在的杠杆高、嵌套多、链条长、套利多等问题开展治理。

“监管层对银行下发的多份监管指导文件均指向银行同业业务,这对委外业务的影响将持续发挥效力。同业及理财业务是此次监管重点,银监会发文则注重从全局高度弥补监管短板。”中信证券表示。

中长期看委外规模会继续增加

分析人士指出,委外基金相比一季度呈现加速流出的局面,主要是因为在金融去杠杆的背景下,资金面趋紧,银行有回流资金需求。此外,上半年债市出现调整,相关产品表现不佳,出于资金安全考虑,有些银行选择了赎回。

值得一提的是,虽然银行委外资金整体以流出为主,但是对于大行来说,配置需求仍较高。可资佐证的是,6月在市场情绪有所好转之后,债基成立情况和委外业务数据均有所回暖,大行的配置需求重回债市。

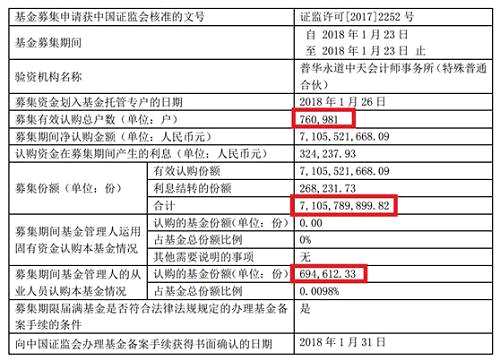

数据显示,截至6月27日,6月份已新成立债券型基金30只,发行份额合计264.17亿,而5月份整月债基仅新成立12只、发行份额74.8亿。6 月发行的新债基中包含两只大规模中长期纯债基金,发行份额分别达100.1亿和60.1亿。

业内人士告诉记者,从认购户数和运作规模来看,上述基金大概率为机构定制的委外基金,且来自大型国有银行的可能性较高。

申万宏源认为:“短期内委外规模可能有所下降,但从中长期看委外规模会继续增加,无论是表内还是表外,银行仍有较大的配置需求。”

(原标题:二季度委外基金加速赎回 长期配置需求依然不减)

(:DF305)