在基金丰和于3月20日终止上市之后,传统封闭式基金仅余下最后两只:基金久嘉和基金银丰。随着谢幕时间的临近,传统封基的折价率也吸引了大量资金追逐“封转开”套利机会。基金丰和在终止上市前的最后两个交易日里,二级市场的交易额猛增,而资料显示,基金久嘉和基金银丰的持有人结构中,机构也占到了50%以上的比重。传统封基谢幕倒计时

传统封闭式基金指我国公募基金发展初期,成立于1991年至2002年的54只封闭式基金。2006年以来,随着封闭期结束,这些传统封基陆续到期转型,2017年是其最后谢幕时间。日前终止上市的基金丰和是倒数第三只转型的传统封闭式基金。

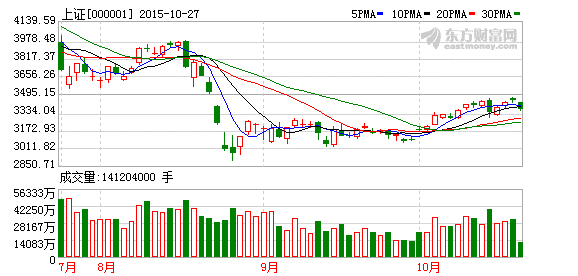

基金丰和成立于2002年3月22日。数据显示,截至3月17日,该基金成立以来总回报为536%,年化回报达到13%。自3月20日终止上市起,基金变更名称为嘉实丰和灵活配置混合型基金。为市场所关注的是,该基金在3月20日终止上市前的最后两个交易日,资金入场抢筹的迹象较为明显。3月16日、3月17日的成交金额分别达到1.21亿元和1.11亿元。而在此之前,该基金的日成交额很少超过5000万元规模。

市场人士分析表示,成交量的放大,主要是由于资金看中了基金丰和的折价率中所蕴含的套利机会。数据显示,3月17日基金丰和二级市场收盘于0.971元,而当日其单位净值为1.0096元,对应着3.8%左右的折价率。而折价将在基金完成转型后收敛,因此大量资金入场套利。

随着基金丰和启动转型程序,目前仅剩下基金久嘉和基金银丰两只传统封基。据证监会3月14日公布的基金变更注册申请核准进度显示,基金久嘉已于今年1月10日提出了基金转型申请,转型后的名称为久嘉创新成长灵活配置混合型基金。

资金潜伏谋求套利机会

随着传统封基陆续告别历史舞台,“封转开”套利的机会也将所剩无几。最后仅存的两只传统封基基金久嘉和基金银丰即将于7月5日、8月14日到期。东方财富Choice数据显示,截至3月22日,基金久嘉和基金银丰的折价率分别达到6.41%和7.16%。

一般而言,传统封基的折价率会随着到期日的临近逐步收敛,但由于传统封基到期后距离重新打开赎回仍存在一个过程,因此“封转开”之前折价率难以完全收敛到零。从已经到期的产品来看,到期“封转开”前的折价率基本在两、三个百分点,如果持有到“封转开”之后就可以获得这部分折价空间。第二,临近“封转开”时,传统封基往往会降低仓位,提高现金储备,以应对转型为开放式基金后迎来的短期赎回潮,此时传统封基的净值波动受市场影响相对较小,套利空间比较明确。

考虑到上述折价套利机会,不少资金会选择提早潜伏。事实上,传统封基也一直颇受机构尤其是保险资金的青睐。东方财富Choice数据显示,在剩余的两只传统封基中,机构投资者占到非常大的比重。2016年中报显示,基金久嘉和基金银丰的机构投资者持有比例均超过50%。

不过,也有市场人士指出,参与“封转开”套利需要注意的是,整个套利流程相对漫长,在传统封基终止上市交易,到转型后的基金开放赎回之前,投资人都无法进行基金交易,也无法办理基金赎回,存在一定的流动性风险。而在开放赎回之前,转型后的基金先开始办理集中申购,暂不开放赎回。根据基金管理人的安排,这一般需要1-3个月时间。而在集中申购期结束后,到开启日常申购赎回前,一些基金管理人还会留出长度不等的一段时间。

此外,原基金份额持有人需要对其持有的基金份额进行重新确认与登记,即确权登记。基金管理人依据确权登记规则,将相应的基金份额转登记至基金份额持有人办理开放式基金账户注册的相关销售机构。此后,基金份额持有人方可通过相关销售机构进行基金份额的赎回。