四季度以来,随着证监会进一步加快A股IPO发行批文的下发速度,大多数的机构投资者纷纷积极参与一级市场新股申购的盛宴。顾名思义,以积极参与新股申购策略的“打新”型基金品种值得市场的关注。据金牛理财网统计,截至2016年12月23日,今年来市场共有1688只基金在网下参与获配新股,总获配金额为624767.73万元。而无论是获配新股的金额还是获配数量而言,灵活配置型基金均表现出明显的优势。金牛理财网数据统计,目前市场上积极参与新股申购策略的灵活配置型基金共727只,总获配金额为238397.63万元,占据全部基金获配金额的38.16%。之所以运用此类策略的灵活配置型基金成为我们关注的对象,主要在于主动偏股基金、指数型基金等因其自身仓位的限制,用于参与新股申购的资产比例较低,而以绝对收益为目标且股票仓位设置更加灵活的基金产品,至多可以运用90%的资金积极参与新股申购,同时可以实时的随着市场行情的变化进行调整。因此,对于灵活配置型基金而言,通过新股申购策略以增厚收益更具明显意义。

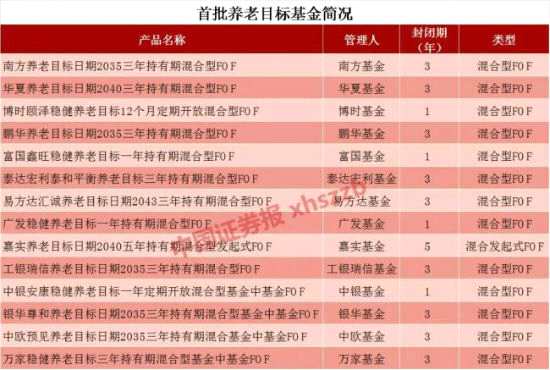

公募基金作为A类投资者,参与网下申购新股策略的主要优势在于相对市值配售比例较高,在预期相同的新股收益率条件下,新股获配金额占基金资产净值比例较高的基金,带来的优势更显著。因此,相应基金管理人的实力也不容小觑,例如今年来共有99家机构参与网下新股申购。其中,鹏华基金以38344.18万元获配金额居首位,易方达、南方、广发、招商基金等均表现不俗,紧随其后。

就目前而言,金牛理财网研究中心依据参与新股申购的规模及数量等方面筛选出以绝对收益为目标、股票仓位设置更加灵活并且符合有效参与新股申购策略的基金产品共93只。今年以来(截至2016年12月23日),积极参与新股申购策略的灵活配置型基金的平均收益为3.19%,远超过市场所有主动股混基金平均收益的-6.53%;风险调整后的收益指标Jensen指数(对比沪深300指数)为0.0434%,不仅显著为正而且明显优于市场所有主动股混基金的平均水平的-0.0387%。从风险指标来看,这93只积极参与新股申购的灵活配置型基金的年化波动率为0.0325,明显低于市场主动股混基金0.1501的平均水平,却与市场主动债券型基金0.0308的平均水平更为接近。同时,也应注意这种积极参与新股策略基金的收益风险来源不仅来自于能够参与网下IPO申购,还包含自身其他股票以及债券资产的投资。通过研究上述此类策略的灵活配置型基金的持股水平来看,今年来的平均仓位为7.39%,同时其收益水平与持股比例呈现较高的相关性,这说明参与申购新股比例的高低对基金收益的影响较大,而相对来说,此类基金中其他资产的投资影响较小。

综上所述,在目前“资产荒与震荡市”这样的行情背景下,具备优良的风险收益配置比例使得积极参与新股申购的灵活配置型基金有一定的优势,建议中低风险偏好的投资者重点关注此类产品。同时,对于大多数个人投资而言,投资者很难有时间与精力对新的上市公司做出详尽分析,加之在资金受限的情况下,难以有效的分享申购新股带来的超额收益,借道于配置相关积极参与新股申购的基金不失为实现这一投资目标的理性选择。虽说近期不少采取申购新股策略基金的收益有所调整,其主要原因在于近期债券市场的回调所致,但从目前来看,这类产品仍是值得关注的。在具体的投资品种选择上,依据过往旗下积极参与新股申购基金管理人的管理能力综合排名情况,建议关注南方、天弘、建信等基金管理人旗下积极参与新股申购的基金进行组合配置,例如南方基金旗下的南方利众A(001335)、天弘基金旗下的天弘安康养老(420009)等基金均表现较为稳健。