沪深交易所近期发布了《分级基金业务管理指引(征求意见稿)》,意见稿提高了分级基金二级市场参与者门槛,加强了投资者警示、教育等方面的规定,标志着分级基金正式被划归为复杂金融产品,与普通公募基金产品区别开来。业内人士认为,《指引》正式出台后或对分级基金市场带来广泛影响,未来分级基金的交易量、流动性、规模等或将有所萎缩。

分级基金早在2007年就已出现,但是直到2015年以来经历市场宽幅震荡,其市场影响以及产品特性才得到充分显露。

此次新规中最引人关注的即为分级基金门槛问题,《指引》指出参与分级基金(包括A份额和B份额)的投资者,最近20个交易日其名下日均证券类资产合计不低于30万元。而根据基金业协会2014年投资者调研结果显示,约95.71%的有效开放式基金账户持有者的基金资产净值在10万元以下。

上海证券分析师李颖认为,投资者门槛的提高,第一层影响是部分不合格投资者被迫清离,从而带来流动性萎缩。流动性萎缩之后,因分级基金的特殊产品特性,还将有一系列的衍生效应。

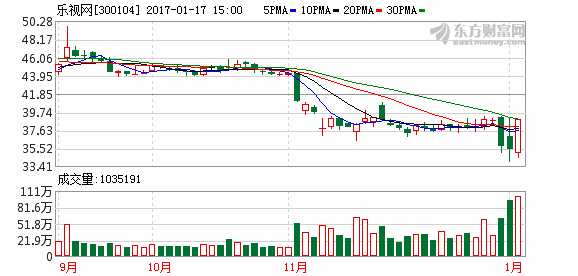

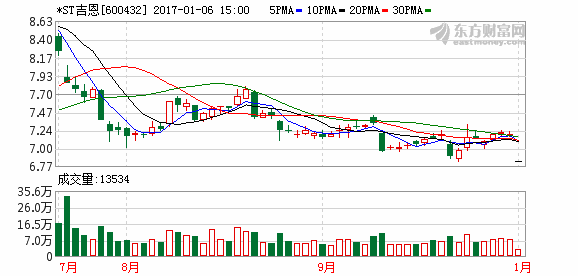

如在流动性过低叠加弱势行情风险偏好降低背景下,折价套利、需求减少将会带来分级基金的规模萎缩。李颖表示:“大量分级基金份额本身日均交易量已经很低,30万元的投资门槛提高后,交易量进一步缩减或将引发大面积交易枯竭。”

数据显示,分级B大量为小额投资者持有,机构投资者占比仅8.82%。A类份额尽管有较高的机构投资者比例,但相当部分机构投资者为锁仓持有,部分份额的日均交易量较小,例如上周日均成交额低于100万元的分级A有60只之多。

大成基金表示,门槛的提高和投资者数量的减少对于市场的流动性会有一定影响,但是相较融资融券和股指期货,分级基金此次门槛提升幅度相对较小,所以整体来看影响也相对有限。

尽管对目前存量分级产品较多的基金公司将形成冲击,但上海一家基金公司内部人士表示,当前已经明确暂停审批,现有分级产品的稀缺性显著增强。一旦有契合的结构性行情来临,相关分级基金仍然有较大的发展机会,在并不存在强制清盘要求的背景下,大部分基金公司应会愿意承担成本来保留此类特殊的分级基金产品。

专家预计,《指引》出台后,必然会有部分分级基金面临运作艰难,而产品机制完备、投资领域受关注、交易较活跃、投资效率较高的分级基金产品将成为市场主要交易品种。