人工智能成为近期最为热门的话题,事实上,类似的原理早已运用在基金投资中。从年初以来的表现来看,目前国内人工智能量化“炒股”的能力表现极为悬殊,首尾收益相差34%。其中,量化对冲产品表现抗跌,在大盘下行20%的环境下,亏损幅度可以忽略不计,部分产品甚至依然能够维持正收益。

能力悬殊

在人工智能以围棋逆袭人类之前,将电脑乃至人工智能应用到投资实践之上的量化基金则已经取得业内专业人士的认可。其中,鼎鼎有名的是基金经理西蒙斯和他的大奖章基金,通过他独特的数学模型捕捉市场机会,由电脑做出交易决策。西蒙斯也因此如神一般存在,2005年,西蒙斯成为全球收入最高的对冲基金经理,净赚15亿美元,差不多是索罗斯的两倍;从1988年开始,他所掌管的大奖章基金年均回报率高达34%,15年来资产从未减少过。国内公募基金领域的量化产品则始于2004年的光大保德信量化股票。

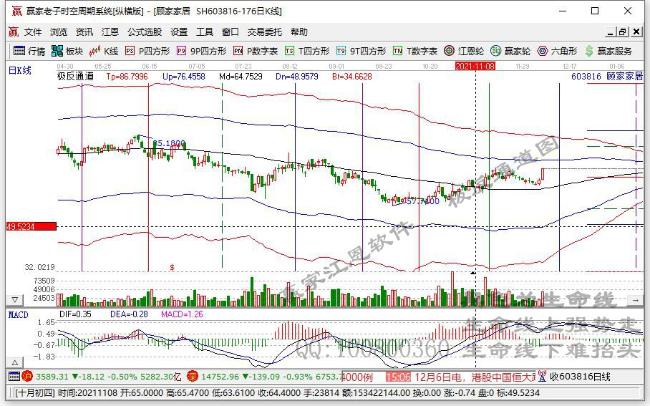

截至2016年3月16日,国内的公募基金共发行70只量化基金。今年开年以来,市场调整幅度颇大,究竟表现如何?wind资讯统计显示,今年以来,70只量化基金中平均亏损幅度为12.76%,57只产品出现亏损,其中20只产品亏损幅度超过20%;实现正收益的产品仅有9只,首尾收益相差34%。

按照一般量化基金产品说明中的介绍,量化选股基金的核心是建立在对历史数据分析基础上总结的策略规则和数量模型,在实际操作中量化基金将严格按照策略规则客观、理性的投资,在追求长期稳定超额投资收益的同时保证投资风格长期稳定。金牛理财网研究中心何法杰表示,目前,国内的量化选股基金在投资管理的过程中或多或少存在着定性分析的成分,以定量与定性相结合的方式进行投资决策,使用的模型则覆盖大类资产配置、行业配置和个股精选等方面,包括多因子模型、阿尔法策略等模型。相关基金持股极为分散,在长期的运行过程中基本呈现出熊市相对抗跌、震荡市超额收益显著、牛市业绩略超市场平均水平的特征,个别表现突出的量化基金产品长期业绩甚至可跻身业内领先水平。

年初至今,上证综指下跌18.9%,创业板指跌幅达到27.14%。与同类基金动辄20%的亏损幅度相比,量化基金确实取得了超越市场平均的水平。

量化对冲产品抗跌

伴随着公募基金投资限制的放开、量化投资技术的进步以及衍生金融工具的成熟,运用股指期货等手段对股票组合风险暴露进行对冲以实现绝对收益的投资策略逐渐在公募基金中得到应用,以之为主要载体的绝对收益基金近年来呈现加速扩容态势。

所谓量化对冲基金不仅延续了原有的量化优势,同时引入对冲概念。“对冲”一般被定义为利用期货、期权等金融衍生产品以及相关联的不同股票进行多空操作,从而预防或降低风险,锁定盈利。实际中对冲基金往往采用量化投资方法,两者经常交替使用,但量化基金不完全等同于对冲基金。

据了解,量化对冲基金主要以市场中性策略为主,同时构建股票多头组合以及股指期货空头仓位,对股票组合的贝塔风险进行对冲,以获取阿尔法收益。辅助的绝对收益策略则主要包括股指期货套利策略、统计套利策略、定向增发套利策略、大宗交易套利策略、并购套利策略等,不同的基金在具体使用上略有差异。量化对冲基金最惊艳的表现通常出现在大幅调整市,由于持有对应的股指期货空头合约,这些基金实现大盘风险的对冲,并利用选股优势获取阿尔法收益。

据中国证券报记者不完全统计,自2013年底国内第一只公募量化对冲基金诞生以来,市场上共发行13只量化对冲公募产品,分别是嘉实绝对收益策略、海富通阿尔法对冲、南方绝对收益、华宝兴业量化对冲、工银瑞信绝对收益、嘉实对冲、中金绝对收益、广发对冲套利、华泰柏瑞量化绝对收益策略、大成绝对收益、富国绝对收益、中邮绝对收益策略、泰达宏利绝对收益策略,其中,后7只产品均成立于2015年市场剧烈异动之后。

Wind资讯统计显示,年初至今,在其他偏股型产品损失惨重时,上述13只量化对冲基金平均亏损幅度仅有0.26%,几乎可以忽略不计,其中还有5只基金实现正收益,而表现最差的工银瑞信绝对收益也仅回撤3%。此类基金基本呈现出低风险、低波动、净值收益相对稳定的特点。

深圳一位量化对冲基金经理表示,当下则受市场形势限制,此类基金基本低仓或空仓运行。“股指期货流动性大幅下降,负基差结构不利于对冲策略的操作。在行业和头寸暴露上,我们维持了相对严格的中性配置,期货部分从流动性和期现匹配情况考虑,仍然以沪深300股指期货为对冲工具。闲置资金则用来做现金管理,同时也参与打新、申购可转债等。”

相关专题:最后一位元老离开 华夏基金不再长青(2013-06-04)