期指长期处于贴水环境,主要期指基差长期为负,在这样的情况下,以阿尔法策略为主的产品很难做出收益。

单一策略难以覆盖目前市场风险。一些基金经理已开始逐渐降低量化对冲的配置比例,公募量化对冲基金参与打新,并配置一定比例的固定收益来维持收益。

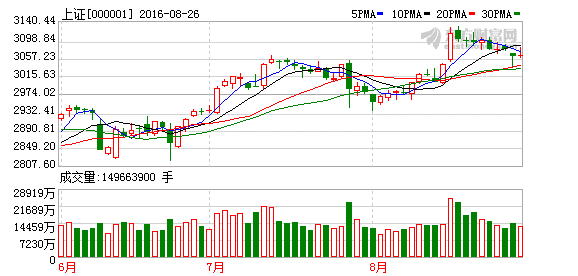

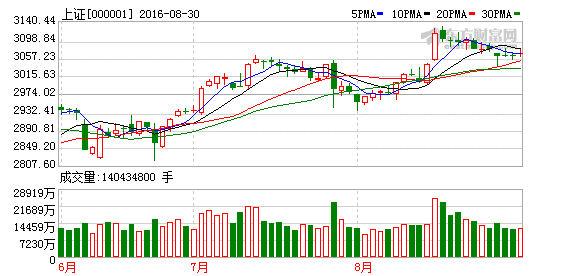

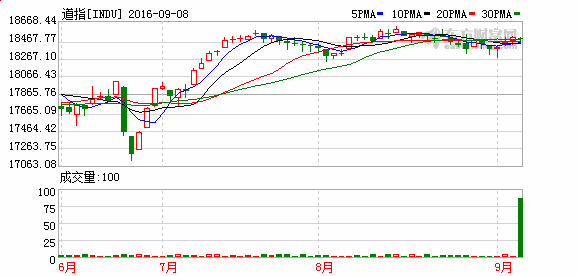

近日Alphago掀起的热潮让越来越多的投资者开始关注人工智能。实际上,人工智能早已在投资领域扩散,不少量化交易便是由AI来操作。但是,再高端的AI也算不出A股的千变万化。随着期指长期贴水,阿尔法策略基金今年来业绩表现暗淡。

数据显示,截至3月11日,纳入统计的70只量化基金仅9只取得正收益,30多只跌幅超过20%,亏损幅度最大的达到31%;空仓的海富通阿尔法对冲躲过了本轮大跌。

据了解,阿尔法对冲是一种市场中性策略,通过股指期货构建对冲现货持仓的空头组合,然后通过获取现货相对于股指的收益获利,其中性特质在于组合收益取决于投资者的选股能力,而与市场涨跌无关,因而在操作上应可回避择时而专注于选股,而现阶段市场让阿尔法策略的操作难度越来越高。

沪上某私募机构量化投资部总监表示,纯粹的市场中性策略产品在面对极端行情时所受到的挑战更大。“股指期货受限以来,期指长期处于贴水环境,主要期指基差长期为负,在这样的情况下,以阿尔法策略为主的产品很难做出收益。”上海一位私募投资总监也透露,年初已暂停了旗下2只量化对冲产品的运作。“目前多空关系并不和谐,因为期指开仓的限制,一旦出现期现套利空间很容易被机构打平。”

一位基金公司专户部投资经理坦言,目前在进行阿尔法策略时必须调整量化模型。“传统的围绕基本面的多因子模型很难战胜贴水,需要降低这部分的比重。”

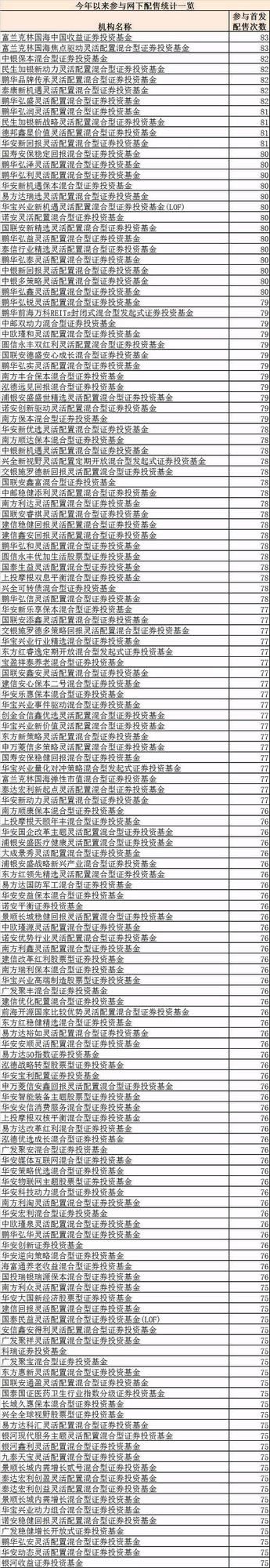

上述投资总监认为,单一策略难以覆盖目前市场的风险,私募已开始转型构建多策略组合,公募基金也应该进行一些尝试。记者了解到,越来越多的基金经理开始逐渐降低量化对冲的配置比例。此前有不少公募量化对冲基金参与打新,并配置一定比例的固定收益来维持收益。3月份以来,海富通阿尔法对冲就参与了6只新股的发行,共计获配20.57万元。嘉实量化阿尔法 、嘉实研究阿尔法也分别参与了5只和3只新股配售。