广发基金权益投资二部投资经理 罗洋

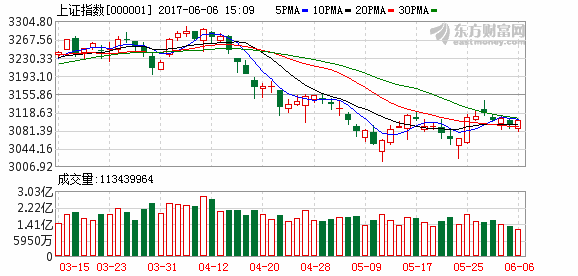

作家斯宾塞·约翰逊说:“世界唯一不变的是变化本身”,这句话用来形容证券市场的变化非常贴切。回顾过去两年A股市场这一轮周期:2014年11月,一波以非银金融为代表的大盘股突然拉升,开启了一轮牛市的序幕;到2015年6月高点,短短半年多时间,上证综指和创业板指分别上涨110%和160%。然而,就在人们为这一轮牛市欢欣鼓舞时,牛熊转折却悄然而至,没有传统的“双顶”,也没有“头肩顶”,从2015年6月高点到2016年1月熔断结束,同样是短短半年多时间,市场在此期间经历3次“千股跌停”,上证综指和创业板指分别跌去50%和65%,牛市的大部分涨幅被抹去。市场随之进入横盘震荡期。

短短两年时间,牛熊转折、风格切换是如此的剧烈,市场每天的波动时而使人亢奋,时而使人麻木,面对如此多的干扰和诱惑,作为一名每天都要与市场打交道的专业投资者,是否有一直所坚持不动摇的投资理念?“均值回归”四个字是笔者自己所体悟的最重要的原则。

均值回归的理论逻辑

均值回归的现象最先是由芝加哥大学行为金融学教授理查德·塞勒与威斯康星大学沃纳·德邦特教授提出的。他们发现,以3至5年为周期,原本表现不佳的股票开始摆脱困境而向上走好,而原先的赢家股票则步入下坡路,这种反向走势不仅表现在股价上,也表现在公司的盈利上。

我们知道股价的波动由估值和盈利所决定。估值的均值回归比较容易理解,当我们说一家公司的估值多少倍PE时,通常会有一个直观的感受是“贵了”还是“便宜了”。如果经过更深入的研究,我们会对估值进行纵向和横向的比较,并通过分析其与盈利增速、市场空间等要素匹配,最后得出估值是否合理的结论。如果不合理,则估值有向合理估值回归的动力。

盈利的均值回归如何理解?迈克尔·波特的竞争理论给出了一个合理的解释:当行业盈利丰厚时,新的进入者竞争拉低了盈利;当行业无利可图时,退出者为行业盈利恢复创造了条件。从这个角度看,多数公司难以持续保持高盈利能力,除非它具有某种特殊竞争优势,而这类为数不多、可以抵御均值回归的公司正是巴菲特所说的“具有护城河”的优秀公司。因此,我们可以理解为均值回归是普遍现象,而能够抵御均值回归的优秀公司则是市场中的特例。

与均值回归相对应的是趋势投资。正如硬币都有两面,趋势的形成和延续,会使股价向均值回归但又往往矫枉过正,而均值回归最终又使得趋势扭转并形成新的趋势。笔者将均值回归而不是趋势投资作为自身的投资理念,最主要的原因是笔者从事的是绝对收益投资,在追求收益的同时控制风险是我们的核心目标。一旦某项投资追求收益而需要承受的风险过大时,就需要做出适当的取舍。

因此,均值回归理念的难点并不在于对于理论的理解,而在于对抗人性的弱点,当一个强大的趋势使得股价远远偏离均值的时候,我们有时很难精确判断均值回归拐点到来的时间和位置,需要一些交易的技巧和强大的心理,来帮助我们等到均值回归的到来。

2017年看好成长股的回归

根据笔者过去的实践经验,在投资中均值回归理论适用于三个不同层面。

一是市场整体估值的均值回归。如果我们将市场看作一个整体来考察其估值水平,全部A股自2008年以来估值的波动区间大致在10—25倍。前文所提到的牛市的起点2014年底,恰恰是因为经过了4年的漫长调整,市场整体估值水平到达一个极低点,在这样的积淀之下,改革预期和资金的星星火种点燃了牛市的熊熊烈火。那么,现在的市场处于什么位置?最新数据显示目前市场整体估值约为19倍,略高于历史均值水平,从均值回归的角度考虑,结合对明年经济形势和流动性的预期,笔者总体认为明年市场结构性的机会大于整体机会。

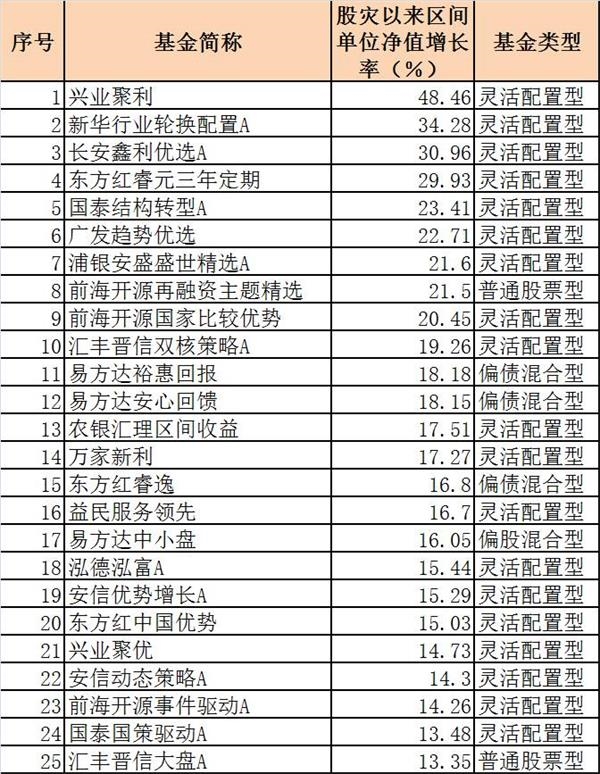

二是价值股和成长股市场风格的回归。回顾过去我们发现,价值股和成长股总是各领风骚、交替表现,比如2013年成长股的结构性机会,2014年底价值股的崛起,以及近期蓝筹股的行情。笔者认为价值股和成长股并没有优劣之分,两者的表现同样遵循均值回归的规律。如果我们以沪深300和创业板来分别表征价值股和成长股,创业板和沪深300的估值比率大致在5—8倍之间,其原因在于创业板公司具有更高的盈利增速和更大的市场空间,比如截至今年前三季度,今年创业板和沪深300的盈利增速分别为44%和-7%。值得关注的是,现在创业板相对沪深300的估值倍数恰好到了5倍,即是说成长股相对价值股的估值已经回到历史低点,尽管目前价值股的行情难说马上结束,但从均值回归的角度,明年笔者却更看好成长股的回归。

最后是行业和个股基本面的回归。今年市场提及次数最多的主题要数“供给侧改革”。市场通常把今年煤炭和钢铁行业的复苏归功于供给侧改革,但是在有色金属/化工等更多领域,市场化的去产能可能起到了更主要的作用。周期行业多年的低迷导致低效产能的退出,行业格局向龙头集中,改善了行业供需关系和竞争格局,才有了2016年周期股的逆袭。沿着这条思路我们继续挖掘,2017年种植业/出口行业可能孕育大机会。

(:张功成 HN092)