【A股振幅频创新低 量化交易开仓信号失灵】A股市场窄幅震荡数月,9月来日内波动更是极小,这给擅长捕捉波动率和交易信号的量化交易带来了难题,其中以日内趋势跟踪的策略受影响较大。不过,基金研究人士认为,这类策略的有效性仍然是存在的,不同子策略组合使用的效果更佳。同时,若市场长期处于波动较低的状态,则不仅是量化交易策略,市场中大部分策略的盈利能力都会受到影响。(中国证券报)A股市场窄幅震荡数月,9月来日内波动更是极小,这给擅长捕捉波动率和交易信号的量化交易带来了难题,其中以日内趋势跟踪的策略受影响较大。不过,基金研究人士认为,这类策略的有效性仍然是存在的,不同子策略组合使用的效果更佳。同时,若市场长期处于波动较低的状态,则不仅是量化交易策略,市场中大部分策略的盈利能力都会受到影响。

波动减小影响量化盈利能力

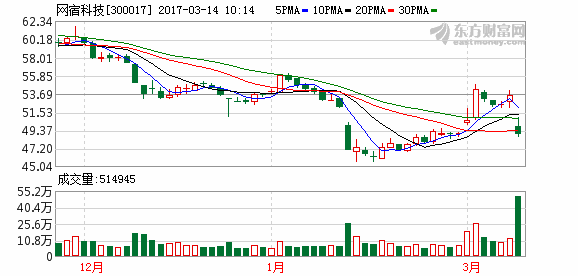

“最近确实比较难做。”北京一家量化私募投资总监告诉中国证券报记者,“我们是将期货的那套趋势跟踪策略用在了现货上。当建仓信号出现时,我们会买入一揽子的股票;而当空仓信号出现时,我们会快速退出。对于这种策略,窄幅整理的影响在于交易者找不到开仓信号,波动率达不到模型的标准就不会建仓,这样就会影响收益率。最近两个月,收益比较一般,除去交易成本后,就完全是给市场贡献了流动性。”

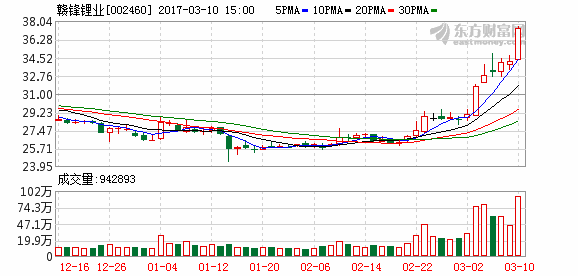

“大票波动不行,小票相对较好,所以我们在策略所应用的市场上稍微做了调整。”格上理财研究员雷蕾认为,市场波动明显变小会给部分以日内趋势追踪为主的策略带来较大影响,如之前市场较为追捧的日内回转策略(即量化T+0)。但若市场长期处于一个波动较低的状态,则市场中大部分量化交易策略的盈利能力均会受到影响。例如,对于量化多头策略来说,波动率降低会使得策略的盈利空间大打折扣;对于市场中性策略而言,股市低波动会导致股票多头端盈利空间有限,最终导致整体收益降低;此外,波动率较低也会使市场中的套利机会相对减少,从而影响到策略的整体盈利能力。

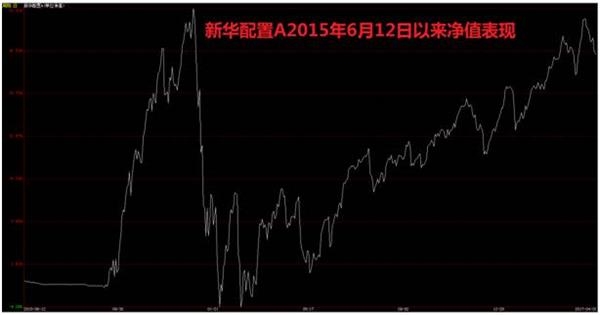

格上理财数据显示,今年以来阿尔法策略的近一个月市场中性策略的平均收益为0.05%,较此前两个月的收益明显收缩;套利策略的平均收益为1.03%,与此前两个月持平或略高。不过,好买基金研究员高飞表示,上述情况也不绝对,基金管理人能够根据市场情况调整策略的适应性、或者增加策略组合,仍然会有较好的表现。

高飞说,部分采取指数增强策略和市场中性策略的管理人,会增加除开技术面(波动率)因子之外其他因子的权重,例如基本面、财务指标,或者偏更长期的技术面指标,这样可跟踪或超越以月为单位或更长时间内的市场表现,这种策略就不太受到短期窄幅震荡的影响,同时部分择时模型还可以帮助投资者避免一些损失。“比如我调研的一只指数增强基金,他们根据择时模型给出的空仓信号,上周三就完成减仓,这样即使在9月26日这样比较大幅的下跌时也避免了损失。”

另外,深圳一家私募则表示,深市波动仍然比沪市高,他们在一揽子股票的选择上会有所倾向。

配套使用“量化T+0”

“量化T+0”是去年末兴起的一种比较新颖的量化策略,受到不少量化人士的追捧。所谓量化T+0,是指采用程序化的方式对同一个标的(如股票)在同一个交易日内各完成多次买进和卖出的行为,其目的为维持股票数量不变或者使股票成本降低的一种模式。这其中需要解决两个重要问题:固定的券源作为底仓、日内交易策略。

某私募人士表示,对于日内高频策略而言,既需要做多又需要做空才能把市场的变化全部吸收进来,但A股T+1的交易机制无法实现这种情景,所以量化T+0在内地的实践其实是卖掉老仓位、买入新仓位,在保持股票数量不变的情况下降低持有的成本。“举个例子,比如我看到一只股票放量跳涨8%,这时它大概率是涨停的,但对于普通投资者而言,没法当天买入当天卖掉,而一旦量化模型捕捉到这个信号,可以在放量跳涨之后立即卖掉以前的老仓位,抓住这些普通投资者难以捕捉的机会,总而言之就是捕捉一些比较确定的波动。”

“目前,低波动的市场环境肯定会影响这类策略的赚钱效应,但更重要的是自今年年初以来,参与这类策略的交易者越来越多,摊薄了收益。”高飞称,“但其本身的有效性还存在,相较于其他量化策略的胜率更高,并且在与其他主策略配合使用更好,比如配合市场中性策略使用时,市场中性的多头部位盈利会更高,反之亦然,上涨时多赚,下跌时减小损失,组合使用的效果佳。”