汇添富民营活力基金成立以来对不同市场环境均具有一定的把握,中长期业绩表现较为平稳。投资组合方面,基金主要以成长股投资为主,同时保持配置的适度均衡。适度均衡包括两个方面,一方面是行业配置的适度均衡;一方面是对成长阶段的适度均衡。行业配置上基金较为偏好制造业、信息传输、软件和信息技术服务业以及文化、体育和娱乐业。今年以来基金持股留存度高于同类型均值,投资风格倾向于稳健。此外,基金行业配置相对集中,但重仓股投资略分散。后期需关注基金规模如进一步扩大对其操作灵活性的影响、基金管理者从业的持续性,以及市场风格变动对基金收益的影响。

汇添富民营活力混合型证券投资基金成立于2010年5月5日。基金投资于民营企业上市公司股票的资产占股票资产的比例不低于80%。从中长期来看,该基金也具备较好的业绩持续性。基金近一年、两年、三年业绩分别上涨16.32%、71.65%、114.72%,业绩表现均位居同业中上游,强于基础市场的同时也强于同业均值。

历史投资中汇添富民营活力基金的资产配置体现出一定的灵活性。从下图表基金各个季度末股票仓位的数据来看,季度间股票仓位调整明显。1季度末基金持仓比例在87.54%。2季度根据经济和市场环境的变化对资产配置结构做出调整。仓位方面,基金仓位基本稳定在80~85%。2季度末的仓位较此前一个季度有小幅下降至84.14%。

汇添富民营活力基金主要以成长股投资为主,同时保持配置的适度均衡。适度均衡包括两个方面,一方面是行业配置的适度均衡;一方面是对成长阶段的适度均衡。具体而言,基金行业配置于符合中国经济转型升级的产业,如医疗服务、新能源、新材料、文化娱乐、互联网、高端制造等行业的同时,也加强对阶段性景气的周期行业配置。同时投资组合内部,对个股的成长阶段也做到适度均衡,兼顾企业发展的前景空间和商业模式的成熟程度,在新兴成长和稳健成长之间寻找平衡,降低组合的整体PE值。

进一步统计基金季度重仓股收益。根据基金季报公布的持股明细在一个统计周期的加权涨幅和同期沪深300指数涨跌幅比较,计算基金持股贡献的超额收益。统计结果显示,基金在2014年以来的10个时间段内的持股,有7个季度取得了超过基础市场同期涨幅的超额收益,获胜率70%,表现出一定的选股投资能力。

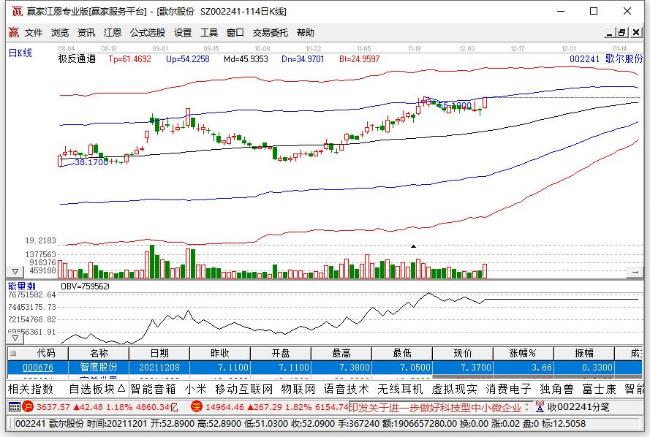

从统计的基金持股留存度来看,今年以来1、2季度基金持股留存度平均在6.5/10只左右,高于同类型均值。基金最近一年的持股周转率在160%附近。今年2季度最新布局了智慧能源。买入的还有光环新网、顺络电子、新南洋、云南锗业、科大讯飞等,此外,还加仓了保龄宝和永辉超市。此外,今年以来基金前三行业配置集中度维持在65%~70%,行业配置相对集中。而2季度基金十大重仓股配置集中度不到50%。重仓股投资相对分散。中银国际证券有限责任公司