【确保所有行业税负只减不增 一文读懂营改增全面推开的影响】从2012年1月1日上海市对交通运输业和部分现代服务业推行营改增试点开始,历经4年多的区域和行业扩围,全国范围、全部行业的营改增试点终于全面推开。(一财网)2016年5月1日起,我国开始全面实施“营改增”,营业税退出历史舞台。营改增试点范围扩大到建筑业、房地产业、金融业、生活服务业,并将所有企业新增不动产所含增值税纳入抵扣范围,确保所有行业税负只减不增。

从2012年1月1日上海市对交通运输业和部分现代服务业推行营改增试点开始,历经4年多的区域和行业扩围,全国范围、全部行业的营改增试点终于全面推开。

为什么要实施营改增?

营改增是原来按照营业税征税的部分行业,现在改为按增值税征收。营改增最大的特点是减少重复征税,有利于企业降低税负。营改增从制度上解决了货物和服务税制不统一和重复征税的问题,贯通了服务业内部和二三产业之间的抵扣链条,从而减轻了企业税负。

据统计,2012年至2015年前期试点累计减税6412亿元。全面推开营改增试点后,今年减税的金额将超过5000亿元,是本届政府成立以来规模最大的一次减税。

营改增之后,四大行业税率几何?

营改增后,针对一般纳税人,建筑业和房地产业适用11%的税率,金融业和生活服务业适用6%的税率,针对小规模纳税人,建筑业和生活服务业基本适用3%的征收率,房地产业和金融业适用5%的征收率。鉴于增值税按照差额来计算(销项税减进项税),而营业税是基于销售额来计算(仅销项税),直接对比新旧税率是没有意义的。

营改增对建筑业有何影响?

全面营改增后,建筑业税率由3%营业税上升到11%增值税(小规模纳税人可选择简易计税方法征收3%增值税),单看税率在四大行业中涨幅最大,虽然税基由营业额转变为增值额(即销项税额减去进项税额),产生大量抵扣,但仍对企业控制税务成本提出了很大的考验。

本轮营改增对应的保护政策也十分“给力”,老项目、甲供材、清包工都可以选择简易征收,异地项目税收服务政策平移,与下游房地产企业享受同样的过渡期条件等都为建筑业顺利完成营改增过渡提供了有力条件。同时,对于建筑业来说,其人工成本和无法规范取得有效抵扣凭据的零散材料成本等都造成其抵扣困难,而建筑业由于项目多分布广,其财务核算健全程度长期不高,这些都要求建筑企业积极应对。

一位参与营改增方案设计的人士告诉本报记者,建筑业只要用好过渡期政策,就能确保行业税负只减不增。

比如,对4月30日前开工的老项目采用简易计税方法,征收率为3%(和3%营业税一样)。由于增值税价税分离,所以纳税基数实际低于此前的营业税,因此老项目税负只减不增。

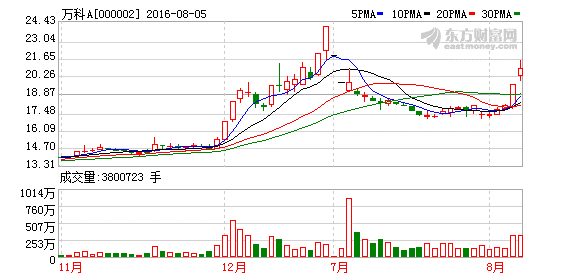

营改增对房地产业有何影响?

按照新税制,不动产租赁服务、销售不动产、转让土地使用权,税率由5%营业税改为11%增值税,不动产可纳入增值税抵扣。由于建安、设计等成本纳入抵扣,会激励开发商增加精装修房屋供给,转型成功的企业将率先享受到减税优惠。

而房地产商成本支出中,占比较大的土地成本可以纳入差额扣除,这有利于降低房地产行业税负。

专家表示,营改增将助推规模化、专业化租赁经营和“购租并举”的住房供应新模式。在内部管理上,开发商会将建安、咨询和设计等业务外包,促进行业细分、专业化经营。此外,由于建安、设计等成本纳入抵扣,会激励开发商增加精装修房屋供给。

营改增对生活服务业有何影响?

全面营改增贯通了服务业内部和二、三产业之间的抵扣链条,从制度上消除了重复征税。相较营业税体制,增值税体制更有利于促进服务业的发展。

实施全面营改增改革,生活服务业税率由5%营业税改为6%增值税,加之新增不动产所含增值税纳入抵扣等新规定,对服务业企业减税明显。

以酒店行业为例,年销售额在500万元以下的酒店,将其归为增值税小规模纳税人。按政策规定,这部分纳税人适用简易计税方法依照3%的征收率计算缴纳增值税(即:销售额×3%),与原先5%的营业税税率相比,其税收负担直接下降约40%。

年销售额在500万元以上的酒店,将其归为增值税一般纳税人。这部分纳税人适用6%的增值税税率,增值税是价外征收而营业税是价内征收的,因此,6%的增值税税率按营业税口径返算,相当于5.66%的营业税税负水平。而酒店的材料采购、设备采购、服务采购、不动产购置和租赁、办公支出等都可以获得进项抵扣,总体上看,纳税人的税收负担一般都有不同程度的下降。

按照新规,托儿所、幼儿园提供的保育和教育服务,养老机构提供的养老服务,学生勤工俭学提供的服务等共计四十项民生项目,均免征增值税,保障百姓基本的公共服务。

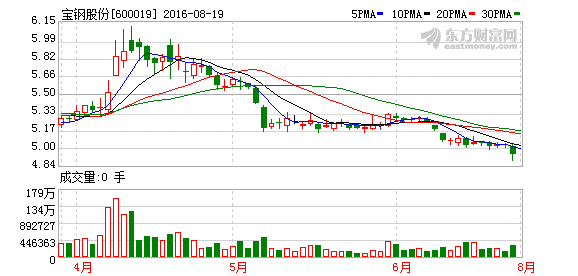

营改增对金融业有何影响?

针对金融业小规模纳税人,企业税负只减不增。提供金融服务年应税销售额不超过500万元的纳税人,属于增值税小规模纳税人,适用简易计税办法,征收率为3%。在不考虑还有其他增值税优惠政策的前提下,与原营业税相比,纳税人税负只减不增。

比如,金融业纳税人取得100万元的金融服务收入,在营业税税制下,应纳营业税为100×5%=5万元。而营改增后,同样的业务应纳增值税为 100÷(1+3%)×3%=2.91万元,比原营业税应纳税额少2.09万元,实际增值税税负为2.91%,比原营业税税负降低2.09个百分点。

而针对金融业一般纳税人,企业购进的不动产(办公楼等)、设备、办公用品、耗用的水电均可以抵扣进项税额,因此企业进项抵扣越多,税负越低。

另外,金融业还有一些业务适用国家减免增值税的规定,如发放国家助学贷款的利息收入,购买国债、地方政府债的利息收入,金融同业往来利息收入等。

一些专家认为,金融市场营改增或导致银行业增加成本,但此项改革也会实打实地倒逼银行业整体转变经营模式,缩短业务链,为实体企业降成本腾出巨大空间。金融业通过改革提高自身经营质量和效率,降低实体企业的融资成本,从而助力整体经济效率提升,是中国经济优化结构、提升竞争力的必由之路。

营改增对个人购买二手房有何影响?

营改增后,个人转让二手房税负将只减不增。

《营业税改征增值税试点过渡政策的规定》中明确,北京市、上海市、广州市和深圳市,个人将购买不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税;个人将购买2年以上(含2年)的非普通住房对外销售的,以销售收入减去购买住房价款后的差额按照5%的征收率缴纳增值税;个人将购买2年以上(含2年)的普通住房对外销售的,免征增值税。

北上广深以外的城市,个人将购买不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税;个人将购买2年以上(含2年)的住房对外销售的,免征增值税。

国税总局副局长汪康举例称,一间二手房房价为100万元,过去营业税税率为5%,需要交50000元营业税。而现在改为增值税后,需要交47600元税,比之前营业税体制下少交税2400元,因此个人营改增后交易二手房税负不升反降。

如何确保所有行业税负只减不增?

财政部、国家税务总局在设计试点方案时,按照营业税税负平移的方法测算确定了各试点行业的适用税率;同时,对4个行业原税收优惠政策原则上予以延续,对特定行业制定了过渡性优惠措施。另外,针对特定行业的税收优惠政策也在不断出台,比如4月29日印发的《财政部国家税务总局关于进一步明确全面推开营改增试点金融业有关政策的通知》,有利于降低金融业税负。因此,通过一系列政策安排,总体可实现所有行业全面减税、绝大部分企业税负有不同程度降低。