⊙本报记者 金苹苹

2016年不仅是“黑天鹅”事件频发的一年,也是避险类资产有靓丽表现的一年。这一年,前海开源投资执行总监谢屹管理的前海开源金银珠宝混合A取得了优异的“战果”,据2016年三季报,截至9月30日,前海开源金银珠宝混合A的业绩在前三季度灵活策略型混合基金中位居第一。

日前,在接受记者采访时,谢屹对于2017年的全球宏观经济环境进行了深入解读。他指出,2017年的全球经济大概率将从当前的回暖复苏态势进入放缓状态。从资产配置的角度来看,2017年会出现风险资产和避险资产轮番“唱主角”的情况,投资者需关注这两类资产切换的时点,并及时调整配置以应对市场的变化。

美国经济或见顶回落

展望2017年的投资,谢屹表示,首先需要预测这一年的宏观经济走向。

“从经济基本面的角度而言,明年重点还是要看美国经济的表现。”谢屹直言,2015年12月的加息,对美国的经济基本面产生了向下的影响。但随着美国经济的触底反弹,基本面向好的格局一直延续,目前美国依然处于短周期扩张的顶点附近。

不过谢屹认为,目前的短周期(即库存周期)的繁荣时段或许未必能一直延续下去。他指出,随着库存周期进入尾声,2017年一季度的经济基本面应该会逐渐释放出向下的信号,届时如果没有强势的财政政策刺激,则美国经济上半年的表现会好于下半年,美国将经历经济增速再次放缓的过程,而加息则会加速这一过程。与此同时,美国的通胀大概率会继续向上,结合增速放缓,形成滞胀环境的时间窗口会再现。不过谢屹也提醒,特朗普政府如果在2017年推出超预期的财政刺激,则美国经济当前的复苏过程会延长,复苏到滞胀状态的切换也会推迟。

各类资产的表现将轮动

基于上述判断,谢屹认为2017年的各大类资产出现轮动的概率很大。这也意味着,没有“常胜将军”的市场上,及时调整资产配置比例尤为重要。

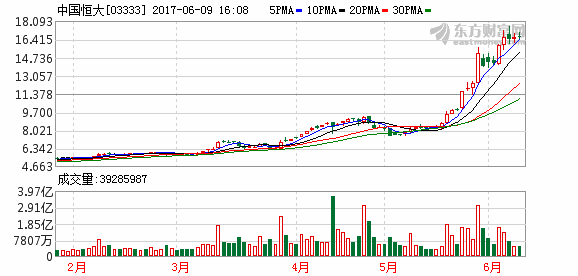

谢屹指出,从资产价格及表现的角度来看,2017年上半年,风险资产仍将会有不错的表现。“美国进入加息周期,将导致资金从新兴市场回流成熟市场,因此风险资产尤其是美股在明年上半年仍有相对优势。”他说。

此外,他认为商品类资产,特别是石油类商品在明年上半年也会有投资机会。谢屹表示,当前油价上涨得益于石油输出国组织的减产,将使得原油等商品在明年一季度甚至上半年仍会走强。但他同时指出,类似股票类的资产,原油等大宗商品在明年很可能呈现前高后低的走势。

至于今年一度大放异彩的黄金,谢屹认为其在2017年上半年的表现或弱于下半年。“等美国经济放缓,黄金等避险资产会重新启动。”谢屹表示。他同时也提醒,债券类资产的表现在明年与黄金类似,也是前低后高的走势。

(:宋埃米 HT004)