从全球资产配置看,2017年资金料持续“脱股入债”,股市则偏重防御。在日前深交所、港交所和中证登联合举办的“深港通论坛”上,申万宏源证券负责跨境和自贸区业务董事总经理黄海明表示,经过几年海外投资教育,境内投资人已意识到海外股市包括港股的风险并不比A股小,机构和成熟投资人将继续大比例配置固定收益类产品。

黄海明指出,当前跨境固定收益投资呈现几个新特点。从实际操作经验来看,大部分出境资金仍配置在各类固定收益类产品中,保值目标高于获取收益目标。

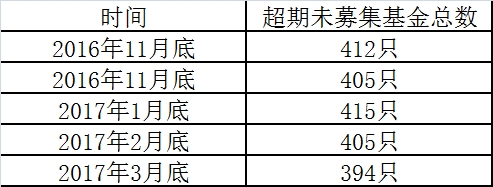

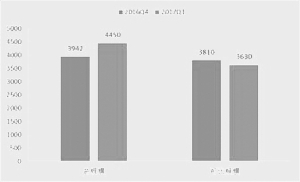

从资金层面看,投资海外固定收益的合法合规资金来源大致可分为以下几类:其一,通道类出境QDII、RQDII(已叫停)、QDIE、QDLP等。目前此类额度耗尽,通道价格飞涨至2.5%至3%,致使固定收益类产品很难借用。之前发行的产品到期不愿意清算而办理展期。其二,企业和机构在自贸区FT账户项下的资金。FT项下资金可直接投资境外市场,但这部分存款数量有限。值得注意的是,自贸区内便利的ODI通道出境资金不可用于二级市场投资,只适用于跨境并购和PE股权类投资。其三,商业银行外汇自有资金(含部分理财资金)。其四,通过各种渠道已出境的资金。在过去一段时间累积的已出境资金,并没有获取特别好的投资收益,积极寻求新方向。

后二者为目前市场上最活跃的资金。另外也有各类通过内保外贷,或跨境股东贷款等形式出境的资金参与配置,但这类资金出境渠道原则上只适用于经常项目融资和并购融资,投资固定收益产品并不合规。

从资产角度看,黄海明认为,由于首批QDII海外投资失利阴影犹在,多数初次涉外的投资人,选择中短期固定收益产品持有到期,他们是典型的风险厌恶型投资人,特征明显,偏好被动型产品。主动管理产品往往在国内过风控时就被否定,包括一些债基也不愿意参与。最喜闻乐见的产品是杠杆票据,底层是单一优先股或债券,最多是一个小篮子的债券组合。风险偏好在于对杠杆的追求,加大收益,但对产品本身特性并没有特别严格的研究。典型的是优先股转股条件,如果在经济下行大环境中,个别银行集中出现资产质量风险,会造成双重打击。

大陆资金对于香港资本市场的影响力也延伸到债券市场。今年发行火爆的地方政府平台债,一级市场参与者全部是中资机构。这其中存在“信用利差”机会,境内投资人与境外投资人对于同一债券发行主体信用持不同观点。比如第一个非银行金融机构发行美元优先股的信达,标普评级BB,票息在4.45%。信达由中国财政部持股67%,在境内投资人眼中基本等同于国债信用,中国主权评级AA-,对于境内投资人来说这中间就有信用利差可以利用。

此外,还有一些非标业务的国际化也越来越吸引机构参与。例如类信贷证券化(四大资产管理公司)美元信贷资产机构化;收益权、租金证券化,海外租赁房产租金收益;并购基金海外加杠杆等。

(:赵艳萍 HF094)