本刊记者 石伟/文

美国富达投资集团(Fidelity Investment Group)是1946年由爱德华·C·约翰逊二世创立,总部位于美国波士顿;经过半个世纪的发展,富达投资已经由一家纯粹的共同基金公司发展成为一个多元化的金融服务公司,其业务范围涵盖基金管理、信托及全球经纪服务等。

正如伯克希尔·哈撒韦的沃伦·巴菲特、太平洋(601099)投资管理公司(PIMCO)之前的比尔·格罗斯一样,每一个伟大的企业都有一个标志性的人物,而富达投资集团的标杆却有两位,其中一位就是在中国家喻户晓的彼得·林奇,他管理麦哲伦基金长达13年,期间的年化收益率高达29%,可以说当时无人能出其右,而同期标准普尔500指数的年均涨幅只有14%;另外一位对中国投资者来说虽然不如彼得·林奇那般如雷贯耳,但却有“欧洲股神”之称,他就是富达在英国所创立第一只基金“富达特别时机基金”的管理人安东尼·波顿,他掌管这只基金的时间更长,达到28年,是彼得·林奇管理麦哲伦基金时间的两倍以上,但期间其年化收益率却同样高达19.5%。

富达:家族企业的典范

虽然曾经是全球最大的基金公司,但富达投资在业界非常低调,这一方面源自于其并非一家公众持股的公司,另一方面也与其领导人的行事风格有关。

无论是创始人约翰逊二世,还是集大成者约翰逊三世,以及刚刚上位两年的第三代领军人物阿尔盖比·约翰逊都有一个共同的特点,即很少接受媒体的采访,也基本上不参加任何公开活动。

虽然低调,但约翰逊家族仍然牢牢控制着富达投资,49%的股份为约翰逊家族持有,其余51%为管理层及前雇员持有。

1946年,约翰逊二世创建富达投资,之后便刻意培养其儿子爱德华·内德·约翰逊(即约翰逊三世)接班,后者于1957年作为一名证券分析师进入富达投资。

1963年,富达投资成立了一个名为“富达国际基金”的基金,并由约翰逊三世亲任第一届基金经理,但该基金成立之后不久,美国总统肯尼迪推出了海外投资税,该基金被迫卖出所持有的海外股票,使得该基金徒有虚名,并在1965年3月更名为麦哲伦基金。

1977年,约翰逊三世接任富达投资集团的首席执行官,从此开启了其长达37年的统治,直至2014年10月其长女阿尔盖比·约翰逊出任富达投资首席执行官,后者将在约翰逊三世正式卸任之后继任富达投资集团的董事局主席。

值得一提的是,作为一个典型的富二代,约翰逊三世在当政的37年间,将富达投资从一家局限于美国东部的中小型券商,急速扩张为全球最大的资产管理集团,其所管理的资产从20余亿美元扩大至20000亿美元。

而且,约翰逊三世并非冥顽不灵的守成者,他在1977年刚刚接任富达投资首席执行官之后,就立马将麦哲伦基金的管理权下放给时任集团研究部主管的彼得·林奇,从而成就了彼得·林奇一生的辉煌,而彼得·林奇也被认为是共同基金历史上最成功的基金经理人。

约翰逊三世还具有非常敏锐的商业触觉,当时美国出现了庞大的中产阶级,为了吸引这部分人群进行理财,约翰逊三世率先在股票经纪部门实行交易佣金折扣策略;此外,约翰逊三世还首创了以支票付款购买基金产品的方式。

傲人的操盘业绩及有效的市场营销策略,使得富达投资在约翰逊时期获得了飞快的发展,在1966年约翰逊二世主政时,富达的受托资产是27亿美元,到约翰逊三世时期的1986年已经扩张至750亿美元,1996年更是高达5000亿美元以上,截至2014年,约翰逊三世决定逐步交班时已经达到创纪录的20000亿美元。

需要指出的是,约翰逊三世的接班可谓顺理成章,但作为一个优秀的企业管理人。

阿尔盖比早在1988年就已经进入富达投资,此前还在一家咨询公司短暂任职。进入富达投资之后,她最初是从接线员做起,之后进入研究部门,从事“工业设备行业”的股份分析工作,因为约翰逊三世认为工业设备是一切产业之母,由此可见其对阿尔盖比的殷切期望。

阿尔盖比从事研究工作长达9年,曾经在6个不同的基金品种中轮岗。

1997年,阿尔盖比升任研究部门主管,也就是彼得·林奇曾经担任的职位,但此后她以往的好运似乎都不再存在,因为约翰逊三世此时是以接班人的标准对她进行考核和要求。

此时正值东南亚金融危机前夜,富达投资开始出现增长放缓的局面。

由于业绩低迷,富达投资旗下“富达管理与研究公司”时任总裁罗伯特·博森2001年辞职,阿尔盖比接任,成为富达投资的第三号人物,直接向约翰逊三世及集团首席运营官罗伯特·雷诺汇报工作,而雷诺和负责基金发行渠道业务的艾伦·麦克刚同样为接班候选人,二人以及其他多名重要高管于2007年4月同时离职,而阿尔盖比被指责对此负有主要责任。

2007年11月,约翰逊三世组建“六人接班委员会”,并明确表示阿尔盖比未必一定担任首席执行官,可以以家族最大股东(持股24.5%)身份出任董事局主席,仅负责监督公司的运营。

六人委员会的组成,等于变相地剥夺了阿尔盖比的接班资格。但是,市场分析人士表示,阿尔盖比确实应该对管理负有一定责任,但更大程度上应该是富达投资及约翰逊三世本人出现了问题,因为21世纪初互联网泡沫的破灭,导致20世纪80年代和90年代盛行并取得极大成功的“主动管理型”基金不再能够适应新的市场形势。

麦哲伦基金与彼得·林奇

1965年3月,富达国际基金改名为麦哲伦基金,此时其基金经理为约翰逊三世,持有的最主要仓位是汽车制造商克莱斯勒。此时,彼得·林奇还是波士顿商学院的一名学生,课余做一些球童的工作;1967年,彼得·林奇从宾州大学沃顿商学院毕业之后加入麦哲伦基金。

1966年,麦哲伦基金规模是2000万美元,但由于投资者撤资,1976年仅剩600万美元,管理费率为0.6%,经营可谓十分惨淡,当年麦哲伦基金与另外一只表现不佳的基金埃塞克斯合并,后者当时规模为1200万美元,而其最辉煌时的规模高达1亿美元。

1977年5月,彼得·林奇成为麦哲伦基金的管理人。1978年3月31日,林奇接管麦哲伦基金之后的一份年度报告出炉:过去12个月里该基金增值20%,而同期道琼斯指数下跌17.6%,标准普尔指数下跌9.4%。而这仅仅是林奇10个月的成绩,期间他还为了应对投资者不断的赎回而变现。

之所以能够取得如此好的成绩,主要是归功于林奇的选股策略,即减少汽车、航空、铁路、公用事业、化工、电子及能源行业的比重,增加金融机构、广播、娱乐、保险、消费品等行业的持股比例。

此外,林奇的集中持股策略也非常有效,他改变了过去基金经理动辄买入一二百只股票的做法,仅仅重点持有不到50只股票,而这完全是基于其调查方法和直觉。

在1978年致投资人的信中,彼得·林奇表示:“麦哲伦基金的投资组合大部分由三类公司组成,即特殊状况公司、被低估的周期性公司及中小成长性公司。”

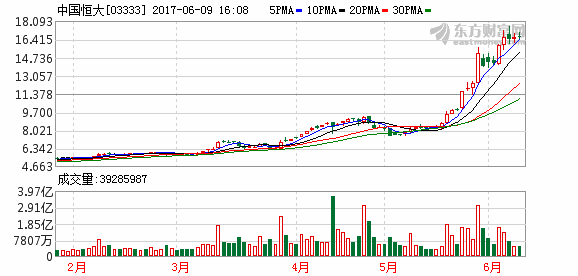

也就是依靠这种简单的直觉,彼得·林奇取得了辉煌的成就。1979年和1980年,美国资本市场步入牛市,标准普尔指数分别上涨18.44%和32%。按照沃伦·巴菲特的说法,在这种超级大牛市中,想要战胜市场非常困难,然而彼得·林奇却做到了,麦哲伦基金同期的收益率大幅超越标准普尔指数,分别达到51%和70%。

在持续两年的大跃进之后,麦哲伦基金1981年与赛拉姆基金合并,合并后的资产为1亿美元,而就是这1亿美元隔年就变成了4.5亿美元(包括资金流入);1983年4月,麦哲伦基金的资产进一步增至10亿美元。

1983年和1984年,麦哲伦基金每年的新增资金达到10亿美元,1985年又吸收17亿美元;此时,由于规模过大,麦哲伦基金的管理难度相对增加,林奇只得不断地对投资组合进行重估并寻找新的投资标的。

1986年2月,麦哲伦基金管理的资产突破50亿美元,当年收益率为23.8%;1987年上半年收益率为39%,并且所管理的资产在当年5月份突破100亿美元。

然而,任何事情的发展都不可能一直顺风顺水,资本市场也同样如此,所谓盛极而衰就是这个道理。

1987年9-10月,美国资本市场大崩盘,但得益于上半年的突出表现,麦哲伦基金当年的收益仍然为正(虽然只有区区的1%);但覆巢之下岂有完卵,虽然收益勉强为正,但由于投资人撤资,麦哲伦基金所管理的资产从1987年8月份的110亿美元瞬间跌落至10月份的72亿美元。

市场回稳之后的1988-1989年,麦哲伦基金的收益率分别为22.4%和34.6%,继续超越平均水平。1990年,林奇离任,麦哲伦基金此时的资产为140亿美元,仅仅现金就有14亿美元。

(:柳苏源 HN091)