本报记者 姜业庆

几年前,作为典型的舶来品,量化投资刚开始被国内机构引进时,不得不一场接一场地进行投资者教育。但是现在的情形是,由于量化投资带来了客观的收益,诸多机构开始趋之若鹜。

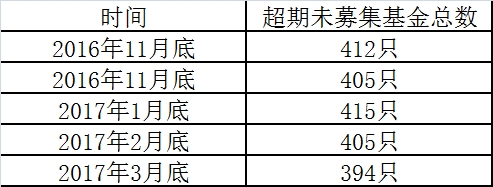

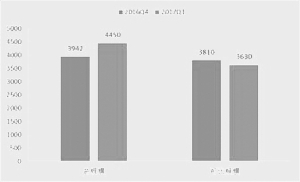

Wind数据显示,截至11月7日,量化基金近5年平均收益率为96.41%,同期上证综指涨幅23.61%,量化基金近5年收益超沪指4倍。凭借长期稳健的表现,国内量化基金从发展初期的“冷门”逐步受到市场“追捧”。广发证券(000776)发展研究中心指出,2010年国内市场上仅有11只量化基金,总规模不足100亿元,而截至2016年第三季度,市场上的量化基金数量达到了64只,总规模超过400亿元。相比之下,国内量化基金还存有较大发展空间。

区别于传统投资基金,在海外风行的量化型基金一直严格按照模型及程序的精确设定来优化投资组合,以克服投资过程中的人性弱点,寻找精细的投资机会。

注重“稳健”原则也是量化投资基金恪守的重要原则之一。建信基金经理叶乐天告诉记者,不同于其他基金,量化基金的投资核心是模型。量化投资模型从最初搭建框架到开发因子,再到不断做回测等,都需要时间的磨砺,而成功构建的模型也并非一成不变,在后续的投资运作中,还需辅助以定期的调整与完善。叶乐天认为,做量化投资非常注重“稳健”的原则,风险模型主要控制整个基金投资组合的行业分布、市值以及投资风格;对于个股进行具体筛选的α模型,即多因子选股模型,覆盖情绪、动量、质量、估值等多类型因子以及大数据投资因子。多因子量化模型中的参数,会随着市场变化有所改变,当其变化积累到一定程度超过临界值时,该参数的权重会被适当修正。通过这种量化的选股策略,筛选出的单只股票可能不会获取很大的超额收益,但整体投资组合将获取显著超越指数表现的超额收益,更为重要的是,基金长期业绩表现比较稳定。从整体来说,风险模型负责控制风险,多因子选股模型负责提高收益。

对于指数型量化投资基金,检验其投资成果的主要指标是信息比率,即基金获取的超额收益与跟踪误差之比,信息比率高,意味着以较小的跟踪误差为代价,而获取较大的超额收益,是指数增强型基金业绩水平的重要衡量标准。超额收益的稳定的长期叠加,将有效放大投资者的收益。

针对并购重组、股权激励、定向增发等热点事件的驱动进行相关的量化投资模型设计,更是量化投资的常用手段之一。记者日前从华安基金公司了解到,该公司将发行一款专门的基金产品华安事件驱动量化基金,该基金将量化投资的方法与事件驱动的选股策略相结合,采用覆盖全市场事件驱动投资机会。华安基金相关人士介绍,并购重组、股权激励和定向增发这三大概念是上市公司进行业务开拓、内生发展和外延增长的重要方式和渠道,并且几乎每年都是市场追逐的热点,长期存在投资机会。华安基金的统计数据显示,截至9月30日,今年以来这三类概念股相对沪深300超额收益平均达10%。这三类事件虽然属于市场追捧的核心热点,但是并不是所有的概念股都能获取稳定收益。

值得注意的是,随着公募FOF时代的到来,量化策略将成为FOF基金的主流。在建信基金FOF投资团队核心成员王锐看来,构造优秀的基金组合目前面对六大难题,不仅要善于“慧眼识基”,还要动态调整配置策略。对于当前公募FOF获得市场极大的关注,王锐认为这正是顺应了资产配置的大时代需求。一方面,经济下行周期,单一类型资产投资风险上升;另一方面,低利率时代需要依赖合理的资产配置来获得满意的投资回报。但是,构造优秀的基金组合目前面临基金数量和分类繁多;回撤控制严格的混合型基金不足;基金排名不稳定;基金经理羊群效应明显;基金经理跳槽及大类资产排名轮动加快等难题。

“海外FOF并不是简单的基金堆砌,如何平衡风险与收益?”王锐表示,FOF坚持资产配置是长期稳定收益的来源,通过分散投资于各类基金平滑组合波动率,从而为客户获取长期稳健收益。FOF资产池里既包括股票(海内外)基金,也包括债券基金,还包括黄金基金以及另类资产投资基金,可有效对冲市场风险。同时,FOF的投资组合构建并非一劳永逸,依据宏观经济环境、大类资产市场表现等多重因素,采用定量与定性相结合的办法对投资组合进行动态调整以实现预期收益与投资风险的平衡。

(:宋埃米 HT004)