【基金冠军貌似出现了:年内最大涨幅!一夜暴涨177.29%】11月1日,永盈双利A净值从之前的1.026元一跃至2.85元,单日大涨177.29%,而之前,该基金的单日净值增长率变动幅度大多在0.2%以下。截至10月30日,该基金成立以来收益为2.60%,在同期同类有业绩可查询的基金中排名第130/379.基金年内最大单日涨幅诞生!

10月31日,永盈双利A单位净值为1.026元,但11月1日却一下跃至2.85元,单日净值大涨177.29%。

单日净值暴涨177.29%

单日净值暴涨177.29%

11月1日,永盈双利A净值从之前的1.026元一跃至2.85元,单日大涨177.29%,而之前,该基金的单日净值增长率变动幅度大多在0.2%以下。截至10月30日,该基金成立以来收益为2.60%,在同期同类有业绩可查询的基金中排名第130/379.(基金吧热议)

作为一只业绩相对居中的混合二级债基,根据季报显示,在三季度末永盈双利A并未持有权益类资产,多以固定收益投资为主,其占比为90.99%。

显然,业绩不突出、也没有买股票,靠九成的固定收益投资是无论如何也无法做到一天内净值上涨177.29%的。

基金君致电永盈基金公司客服,他表示,永盈双利A单日净值大涨,是遭遇了大额赎回,较高的赎回费计入基金资产所致。

基金君翻了一下该基金成立以来的公告,发现这是一只成立于今年5月25日的次新债基。基金经理为永赢基金固定收益总监祁洁萍,8年证券从业经验。

公告显示,永盈双利债券基金初始份额为3.16亿份,总认购数为318户,其中基金公司以自有资金认购、永盈基金公司员工认购该基金的份额分别均为0.02%。其中A类初始份额为0.50亿份,C类初始份额为2.66亿份。而截止三季度末,A类份额未变,C类份额减少至2.35亿份。(基金小科普,老司机请忽略:永盈双利A、C份额为同一只基金,只不过在费率上稍有不同。相对A类,C类免申赎费,仅收一点销售服务费。A类申购大于500万按笔收费,每笔1000元。)

根据公开信息,基金君简单猜测,应该是基金成立时买永盈双利A的机构投资者现在集体退出了,而根据契约规定,A类赎回费由A类基金份额的基金份额持有人承担,而向其收取的赎回费全额计入基金财产,故导致了基金净值大涨。

目前99.99%的份额或已被赎回

值得大家警惕的是,基金君根据涨幅大致算了一下基金赎回的规模,发现这只基金99.99%的份额已被机构赎回,剩下规模或剩10万不到。

基金公告显示,永盈双利A持有时间少于30天,赎回费0.75%;持有时间大于30天且在1年内,赎回费为0.1%。从上述基金可看出,永盈双利A份额从5月25日基金成立之初到三季度末皆为0.50亿份,说明持有人未做任何减持,现在赎回的话赎回费按0.1%算。

那假设基金份额按三季报公布的数据不变,为0.50亿份。那么可以推算出,机构赎回的份额为177.29%*0.50/(0.1%+177.29%)=0.50013亿份。相当于该基金份额0.50亿份的99.95%。也就是说永盈双利A还剩余持仓份额为0.0005%,除该基金公司自有资金和从业人员持有的少量份额,其它或已基本被赎完。

对于不知情的基民,提醒注意两点:一是该基金目前规模相对有限,虽然后期基金公司如何操作或应对不可知,但过于小的规模无法保证基金的良性投资和运作;二要警惕清盘风险。根据《证券投资基金法》、《公募基金运作管理办法》规定,基金合同生效后,连续60个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当终止基金合同,不需要召开持有人大会。

大额赎回频现年内多只基金净值异常

除永盈双利A,年已有多只基金出现单日净值10%以上的暴涨,最高涨幅超过90%。究其原因,多数均与大额赎回有关。

具体来看,国泰浓益灵活配置混合C,在今年4月份发生巨额赎回,导致净值大幅飙升,成为年度基金收益率冠军,今年以来收益率高达94.13%。而9月底,两只刚成立不久的新基金新沃通盈、泓德裕荣纯债A因大额赎回,单日净值涨幅均在30%之上,分别为35.5%和31.54%。此外,年内中加丰润纯债A、易方达新享A、金鹰保本混合C等十多只基金,均发生大额赎回导致净值异常的情况。

“今年以来,大额赎回频频发生,一方面跟委外定制产品有关,另外一方面是因为新基金发行困难。”沪上某基金公司人士指出,一些新成立的基金公司或中小型基金公司会寻找股东或者其他利益相关方帮忙,使得新基金能够顺利募集或者规模更好看一些。“帮忙资金”一般会在新基金开放申赎后撤离,这会对净值产生明显影响。

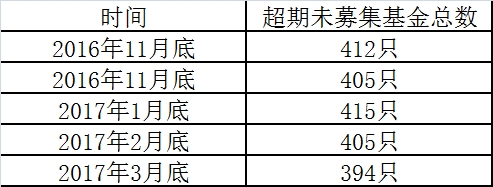

年内因大额赎回导致净值异常大涨的基金名单:

遇到这种情况投资者该如何处理?

遇到这种情况投资者该如何处理?

从上述表格可以看到,在年内净值发生异常大涨的13只基金中,有6只为今年成立的新基金。在基金尤其是偏股型基金募集艰难的情况下,寻找“帮忙资金”帮助已是业内公开的秘密。有业内人士表示,对于散户而言,如果看中“帮忙资金”撤离导致净值飙升的套利空间而去盲目参与,就会面临很大的投资风险,建议谨慎参与。

“这些基金收益率上涨并无明显逻辑,投资机会很难捕捉,投资意义不大。”一位市场分析人士表示。

针对此,济安金信基金评价中心主任王群航也曾表示,委外资金跟进的户数都是渠道的关系户,普通投资者不建议参与,没有多大意义。

今天,王老师也在其微信公众账号了提了几条对委外定制基金的建议,基金君也粘过来供大家学习、参考。

暴风雨似乎就要来了!委外定制基金,完全同质化的产品,本号有如下建议:

(1)既然是委外定制基金,很多特征那么显著,是否可以在名称中加上“委外”或“定制”两个字呢,以便于识别和区分,并且,这样做对于保护普通投资者有利。

(2)各个基金公司是不是可以别再费尽心思地给这类基金取一些只有“一字之差”的名字了呢?既然都一样,干就叫1号、2号、3号、……N号算了吧,即方便自己,也方便客户,更一目了然。

(3)既然是委外定制基金,是不是可以别再“虚假”地凑齐那个200户了呢?有些已成立的此类基金,200多户的帮凶资金,合计总规模不足万元,如此这般遵守游戏规则,还有什么意义呢?这简直就是对于游戏规则的嘲讽。

(4)既然是委外定制基金,未来必将是整进整出的,那么,作为债券基金,面对留下的零头资金,根本无法有效运作,对于如此这般的僵尸基金,是否可以事先设定好清盘机制呢?

(5)既然是委外定制基金,在委外资金大规模撤出的那一天,到底应该如何计算才不会造成残留基金份额次日的净值大幅度波动呢?各个公司其实都知道,但就是都不愿意做,我也就不想再说了。

(6)既然是委外定制基金,那就别放开申购、赎回了,都封闭运作吧。更何况封闭运作还有利于绩效。