第三季度2.56%的上证指数涨幅,看似平淡无奇,却对应着股基业绩超出30%的首尾差来,以及崭新的前十面孔。这不得不让人对三季度股基业绩充满十足的好奇。

据《投资者报》数据研究部对成立于2016年一季度之前、规模在0.5亿元以上的分类下普通股票型、偏股混合型公募开放式基金(以下简称“股基”)三季度的统计数据显示,上证指数6月30日收盘2929.61点,9月30日收盘3004.71,上涨幅度仅仅2.56%。但在三季度股基中,排名第一的国泰成长优选的复权单位净值增长率却比末位的金鹰核心资源要高出32.89%。

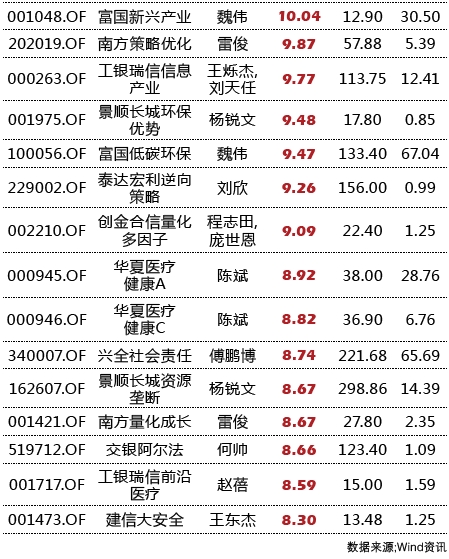

“从基金特征来看,三季度排名靠前的股基从重仓股来看都具有大盘或者偏价值的特点,这与A股在三季度中中小创股票表现较差有关;从投资范围来看,地产、煤炭主题的指数型基金表现相对较好,收益居前。在后市的基金投资上,可以适当降低组合仓位,结构上建议配置均衡,基金选择上一方面可精选能受益于财政政策加码同时又具备一定防御特征的基金,例如,国企改革相关主题基金,偏价值风格同时偏好基建、环保、公用事业等基金,另一方面可以配置选股能力较强、注重估值的偏消费基金也可以关注。”凯石金融研究中心如是说。

三季度股基前十全是新锐

结构性行情要精选个股,这个道理人人明白,但实践起来难度也是相当的大。这不,尽管三季度上证指数只上涨了区区75点,但稍不留神,股基前十却面目全非了。

据Wind数据显示,截至9月30日,包括国泰成长优选、国泰金鑫、嘉实沪港深精选、上投摩根核心成长、大摩品质生活精选、万家精选、博时卓越品牌、安信消费医药主题、交银新成长、前海开源再融资主题精选在内的10只股基排名三季度前十,区间复权单位净值增长率依次为14.93%、14.03%、12.84%、12.64%、12.18%、11.44%、10.92%、10.84%、10.82%、10.81%。

对比上半年股基排名数据,不难发现,三季度跻身前十的10只产品全是新锐,除了嘉实沪港深精选微略盈利0.5%外,其余9只都有不同程度亏损。其中,国泰金鑫上半年亏损最多,达-10.96%;前海开源再融资主题精选亏损较少,达-3.1%。

对比上半年股基排名数据,不难发现,三季度跻身前十的10只产品全是新锐,除了嘉实沪港深精选微略盈利0.5%外,其余9只都有不同程度亏损。其中,国泰金鑫上半年亏损最多,达-10.96%;前海开源再融资主题精选亏损较少,达-3.1%。

“三季度排名靠前的股基,得益于基金投资风格迅速向大盘和偏价值方向的调整。以国泰金鑫为例,一季度重仓股还具有明显的‘小盘平衡’风格特征,到二季度,就已迅速调整到偏‘大盘平衡’风格。而这个操盘思路,又恰恰迎合了三季度的市场特征。”资深市场人士告诉《投资者报》记者。据数据显示,国泰金鑫二季度重仓康得新、大华股份、立讯精密、国机汽车、中金环境、华帝股份、省广股份、利亚德、美克家居、吴通控股。从盘面表现来看,上述10只股票中除利亚德的“60日涨跌”为下跌4.22%外,其余9只“60日涨跌”均表现为上涨,华帝股份年初至今更是上涨超过了50%。即使是目前60日涨跌为负的利亚德,年初至今也上涨了21.98%。

前海开源再融资主题精选三季度能跑赢的原因与国泰金鑫类似。这只基金自2016年以来,投资风格就由2015年四季度的“小盘价值”转变为“大盘价值”并一直坚守,基金经理的坚持也终于获得了回报,该基金三季度重仓圣农发展、华帝股份、中海海盛、海大集团、五粮液、长青集团、江中药业、阳泉煤业、潞安环能、辽宁成大,这10只个股在三季度均有不错的表现。

前海开源再融资主题精选三季度能跑赢的原因与国泰金鑫类似。这只基金自2016年以来,投资风格就由2015年四季度的“小盘价值”转变为“大盘价值”并一直坚守,基金经理的坚持也终于获得了回报,该基金三季度重仓圣农发展、华帝股份、中海海盛、海大集团、五粮液、长青集团、江中药业、阳泉煤业、潞安环能、辽宁成大,这10只个股在三季度均有不错的表现。

单季首尾差超过30%

“花开两朵,各表一枝。”无论是牛市熊市,还是三季度的结构市,有做得好的,也必然有做得差的。只不过三季度排名前十的股基是清一色涨幅超过10%,而排名后十的股基则是清一色的跌幅超过了10%。

据Wind数据显示,包括富国高新技术产业、国联安主题驱动、易方达策略2号、国联安科技动力、富国消费主题、易方达策略成长、上投摩根内需动力、长盛电子信息产业A、泰达宏利领先中小盘、金鹰核心资源在内的10只产品排名三季度股基后十,区间复权单位净值增长率分别为-10.89%、-10.95%、-11%、-11.1%、-11.53%、-11.56%、-11.78%、-13.51%、-14.07%、-17.96%。从单季股基首尾差来看超过了30%。如此巨大的业绩分化,再次印证了结构化行情中“成也选股、败也选股”。

值得一提的是,泰达宏利领先中小盘、国联安主题驱动等不仅在三季度股基排名落后,从今年前三季度股基排名来看,同样也是业绩垫底,颇显得有些积重难返。以今年前三季度排名倒数第一的国联安主题驱动为例,其在2015年四季度的投资风格还是“大盘成长”,但进入2016年,却盲目地追涨杀跌,投资风格调整为一季度的“小盘成长”;二季度的“中盘平衡”,与市场明显不在一个节奏上。数据显示,国联安主题驱动二季度重仓万家文化、万达院线、邦宝益智、当代东方、慈文传媒、富春通信、唐德影视、完美世界、盛天网络、凯撒文化。从年初至今涨跌幅看,除了完美世界和盛天网络外,其余8只均跌幅超过了15%。进一步对比其各季度持股,不难发现即使是完美世界和盛天网络,也都是在其出现巨大涨幅之后基金经理才追高买入的,不但没有享受到上涨的快乐,反而当了“接盘侠”。

三季度谁最“蓝瘦香菇”?

失恋了,“蓝瘦香菇”(谐音“难受想哭”)。其实,刷爆朋友圈的并不只“失恋版”,也还有“基金版”。

嘉实环保低碳在三季度就很“蓝瘦”。尽管其在前三季度的股基排名仍跻身于前十,但在三季度,它却是前十股基中唯一发生了亏损的产品。据Wind数据显示,包括国泰大健康、嘉实智能汽车、创金合信量化多因子、圆信永丰优加生活、工银瑞信文体产业、嘉实环保低碳、景顺长城环保优势、宝盈国家安全战略沪港深、天弘永定成长、工银瑞信前沿医疗排名前三季度股基前十,区间复权单位净值增长率分别为31.3%、22.6%、22.4%、19.32%、19.22%、18.4%、17.8%、17.7%、15.96%、15%。其中,三季度复权单位净值增长率为负数的仅有一只,即嘉实环保低碳,它未能延续上半年的涨势原因何在?四季度是否还会亏损扩大?对于投资者较为关注的这两个问题,截至本文发稿嘉实基金方面并未给出合理解释,因此,持有人要不要择机退出,只能自行判断。

如果说嘉实环保低碳的持有人还只是有那么一些“蓝瘦”的话,那“香菇”无疑是在国联安科技动力的持有人。据数据显示,这只基金上半年还跻身股基排名前十,但三季度却迅速跳水,跨入了股基后十行列,仅一个季度就跌去了-11.1%。如果持有人没能在二季度及时赎回,算是白白坐了一趟“过山车”。

还有,国联安科技动力与前三季度股基排名垫底的国联安主题驱动都由基金经理潘明管理的。据公开资料显示,在2013年末加入国联安之前,潘明并无担任过基金经理的经历,属于公司内部培养提拨的新人。更让人担忧的是,在今年第三季度里,公司还同时遭遇了大股东国泰君安即将“裸退”和老将冒浩离职事件的双重打击。这或许也意味着国联安基金公司正在迎来一个多事之秋。在这样人心惶惶的环境下,基金经理们能否静下心来精选个股,由于未能联系上相关当事方进行采访,仍不得而知。