场内基金经过多年的发展能否满足FOF的配置需求,会否出现流动性问题,未来需要完善的地方有哪些?

《公开募集证券投资基金运作指引第2号——基金中基金指引》(以下简称《指引》)出台,不少公募基金将场内基金作为配置的重要“一份子”,但是场内基金经过多年的发展能否满足FOF的配置需求,会否出现流动性问题,未来需要完善的地方有哪些?

FOF配置需求大场内基金必将迎来大发展

FOF指引出台之后,各家基金公司摩拳擦掌,开始准备上报产品,包括内部FOF、外部FOF、全市场FOF,初期多数基金公司以内部FOF为主,除了内部的主动管理型基金,在交易所上市的众多场内基金成了FOF进行资产配置的重要选择。

目前指引规定的FOF可投的国内交所所上市的交易型基金以ETF、LOF为主,从大类资产来看,分为股票型、债券型、商品型。

华安基金公募FOF业务部门负责人申扬文告诉记者,单从产品的角度看,相对被动股基,我国市场上现在适合FOF配置的被动债基产品品种相对有限,相信随着FOF业务的成长这方面会有比较大的发展。不过,被动型产品的发展是一个“先有鸡还是先有蛋”的关系,只有投资者能够接受被动投资的理念,被动型产品才能够获得长足的发展。与一国资本市场的成熟度和有效性有关,不是单靠多发产品就能快速解决的。

不过,在长盛基金FOF业务部负责人赵宏宇看来,市场上的ETF品类已经很多,各类风格和各种主题都有,基本是能满足基金经理的配置需求。同时,目前不少基金公司准备或正在上报指数型基金以应对FOF的发展。

国泰基金ETF基金经理艾小军也表示,公司已经上报了两只国债ETF:五年期和十年期的国债ETF,从国外的角度看,他认为多数FOF都会把国债ETF作为底仓来配,市场的需求还是很大的。

“未来如果FOF的业绩能够满足市场的需求,场内场内的ETF和指数都会有很好的发展空间。”艾小军表示。

在机构看来,费用的高低也是他们考量基金公司FOF的重要指标,短期来看,买入交易型基金有着主动产品难以比拟的优势。

债券型工具产品需求最大发展却最落后

FOF对各类ETF的需求,以及未来会如何演变?

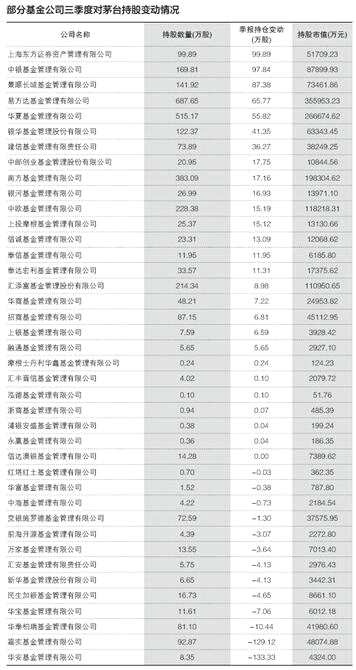

从行业ETF指数来看,当前市场上已有120只ETF产品,其中,股票型ETF为112只,债券型ETF、商品型ETF各有4只,股票型ETF又涵盖了宽基指数、策略指数、行业指数、主题指数、海外指数等。

在艾小军看来,FOF投资ETF有着很大的优势和需求。

他认为,ETF的流动性从来不是问题,各种行业和主题ETF背后标的多是几百甚至上千亿的流动市值,由此作支撑,它的机制决定了流动性是非常充沛的;另外,ETF有套利空间,并且是是实时的,效率很高。

股票型ETF已经名目繁多,债券ETF目前国内只有四只,分别是5年期国债ETF(511010)、企债ETF(511210)、城投债ETF(511220)和中期国债ETF(159926)。艾小军告诉记者,从海外的FOF投资标的来看,债券ETF占据着主流,美国第一大ETF是国债ETF,第二大是标普500ETF,第三是黄金ETF,多数FOF都会将国债ETF作为底仓进行配置,对债券的配置比例至少也是40%-50%。这是由FOF的属性决定的,它的配置思路应该是稳健低风险,减小波动,控制回撤,对这类低风险的国债ETF有着较大的需求。

一位FOF的拟任基金经理表示,按照现在的市场行情,FOF成立初期80%的资产都会配置到债券上,而且投资国债ETF可以质押放杠杆,优势明显。

国内的商品ETF数量较少,算上商品LOF,数量也不多,在艾小军看来,大可不必对商品ETF以及商品FOF给予太大关注。

“今年的市场看似是非常利于商品期货等资产,但是这种类型的基金,由于移仓换月导致基差对利润的侵蚀非常大;另外从境外的情况看,这类资产类别也小,投资者关注的并不多。”艾小军表示,商品期货更多是服务实体经济,比如铜、原油、珠宝等成本差异较大的时候,通过商品期货套保。

黄金是一种比较特殊的商品,它兼具商品和金融的属性,量是非常可观的。今年,由于黄金的几波行情,交易所的四只黄金ETF表现颇为活跃。

除了ETF,LOF也是业内比较关注的一种投资类别,由于交易机制的问题,相对ETF,投资LOF的效率并不高,因此LOF出现 10-20%的溢价并不奇怪。由于未来可能需求增多,投资者会担心起流动性问题。不过在上海一位产品经理看来,并无碍于FOF的投资,他认为,未来FOF的规模有大有小,比较容易形成对手盘,FOF的需求不会突然起来,投资者还是需要时间来验证业绩。