A股短期展望:

短期内,影响A股的几大因素利好有限,利空较多,具体来看:基本面方面,由于市场对经济数据并未抱有较高预期,因此8月数据微幅改善对市场影响较小,中性;政策面,货币政策保持稳健,财政政策依然会保持积极,PPP加速落地将为市场带来投资机会,中性偏乐观;国际面,整体偏向温和,加息指引略有明朗,美国大选前海外市场预计无较大干扰,短期影响中性;资金面,由于时点临近季末和月末,流动性或将迎来压力,资金利率或走高,偏负面;汇率方面,美联储表示在就业稳定回升的情况下,年内加息一次,使得年内加息的确定性提升,人民币汇率依然将在压力下前行,偏负面;市场面,国庆前夕,投资情绪或将趋向谨慎,股市交易将面临降温,偏负面。

总体来看,我们对节前市场保持相对谨慎态度,主要的冲击来自资金面、汇率和市场情绪。本周是十一国庆前最后一周交易日,资金面季节性流动性趋紧和节前交易降温使得市场难以活跃,建议节前谨慎观望为主。

投资环境展望:“非常6+1”

凯石金融产品研究中心在对资本市场分析中遵循“非常6+1”的分析框架,其中经济基本面、资金面、政策面、国际面、汇率、市场面是常规分析的6个对市场影响较大的因素,而国际政治等其他因素也会对资本市场产生影响,我们将不定期进行分析。本周各个影响因素的情况如下:

经济面: 8月结售汇数据好转,减轻外汇调控压力

上周,国家外汇管理局公布了2016年8月份银行结售汇,8月份银行结售汇逆差95亿美元,环比下降70%,为2015年7月以来月度最低值,外汇收付差额由7月份逆差13亿美元转为顺差197亿美元,人民币收付逆差277亿美元,环比下降10%。

8月份结售汇数据好转,显示跨境资金流出压力有所缓解,减轻了外汇监管部门的调控压力,有助于稳定市场预期。

资金面:流动性短期承压,股市交易显示情绪谨慎

宏观资金面上,上周央行通过公开市场操作净投放(含国库现金)5800亿元,逆回购操作期限较前期拉长,14天逆回购和28天逆回购的数量增多。资金面短期略紧,资金利率缓和上行,上周银质押7日利率加权均值最高为2.5112%。时至9月底,三季度即将结束,银行季度考核等因素将给资金面带来短期压力。但是鉴于央行保持流动性合理充裕的态度并未明确改变,市场流动性风险基本可控,只是会给市场情绪带来一定程度的约束。

股市资金面上,成交金额与两融余额小幅下降。杠杆资金方面,上周五沪深两融余额为8917.39亿元,平均沪深两融余额日均值为8955.41亿元,较前周的8979.15亿元小幅下降。成交金额方面,上周全部A股日成交金额均值为3729.41亿元,较中秋节前一周(三个交易日)的4368.23亿元减少14.62%,资金参与热情未有明显回升。新增投资者方面,中国证券登记结算公司统计,9月16日当周新增投资者31.66万,前值为45.33万,环比下降31%。

政策面:货币政策延续稳健,PPP项目接连落地

货币政策方面,从央行近期的公开市场操作来看,稳定流动性意图明显,货币政策依然稳健。但央行逆回购操作期限较前期拉长,资金利率缓慢抬升。短期内,9月末是月末和季末的重合,资金面有望迎来阶段性紧张。长期来看,货币政策的空间不是很大,态度也从宽松到稳健,不排除有进一步偏紧趋势。

财政政策方面,钢铁行业正在拉开大重组序幕,武钢股份将被宝钢股份吸收合并,鞍钢和本钢有望重组,预示着钢铁行业将迎来整合潮。近期,国家发改委下发特急会议通知,召集部分省市经济运行管理部门和煤炭管理部门举行座谈会,研究分析当前煤炭生产、运输、需求、价格形势、存在的问题.从政府层面来看,煤炭行业改革还有充分的调控空间。第三批PPP示范项目在9月初进行评审,目前正在财政部走会签程序,可能在国庆节前后发布,,预计带来1万亿的投资增量。

国际面:美联储暂缓加息,海外市场普遍小幅上涨

美联储9月议息会议保持利率不变,同时,美联储主席耶伦的加息指引较前期明朗化,表示目前经济并未过热,本次会议按兵不动是为了看到更多就业和通胀好转的证据,只要就业持续好转,未有重大风险,预计今年将加息一次,而且美联储决策不受政治(大选)影响。经济数据方面,美国9月Markit制造业PMI初值51.4,低于预期值52,前值为52。原油市场大幅波动,主要受产油国会议能否达成冻产协议影响,从主要石油产国目前的意愿来看,达成冻产协议的可能性较低。香港市场在经历2个多月上涨后,开始震荡横盘,恒生指数上周先涨后跌。

海外市场方面,上周,标普500上涨1.19%,泛欧斯托克600涨2.23%,恒生指数上涨1.50%,NYMEX原油上涨1.92%,COMEX黄金上涨2.12%。

汇率面:美联储年内加息概率增大,人民币继续承压

美联储9月议息会议维持利率不变,若就业市场好转,今年将加息一次。人民币汇率反弹,截止上周五,美元兑人民币即期汇率收6.6700,较前周三(中秋假前)的6.6711下降11点;美元兑离岸人民币即期汇率收6.6798.,较前周五的6.6554上涨244点;美元兑人民币1年期远期汇率收6.8565,较前周五的6.8580下降15点。利差方面,离岸与在岸利差为98点,1年远期与即期利差为1865点,均较前周三(中秋节前)小幅扩大。

美联储主席的讲话使得市场对美联储今年12月加息的保持较高预期,人民币贬值的趋势有望继续延续。同时,国内经济依然处于摸底趋势中,未来人民币汇率依然承受较大的贬值压力。

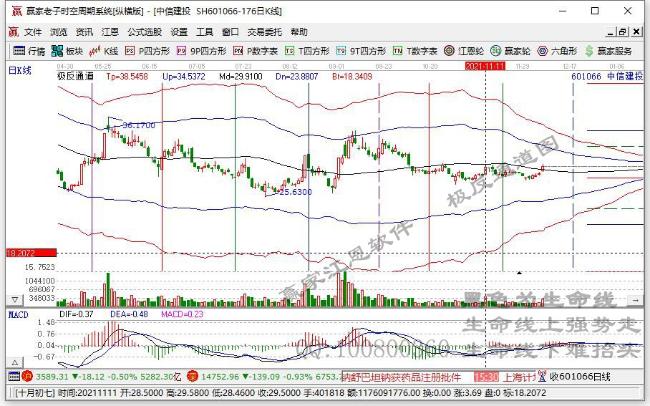

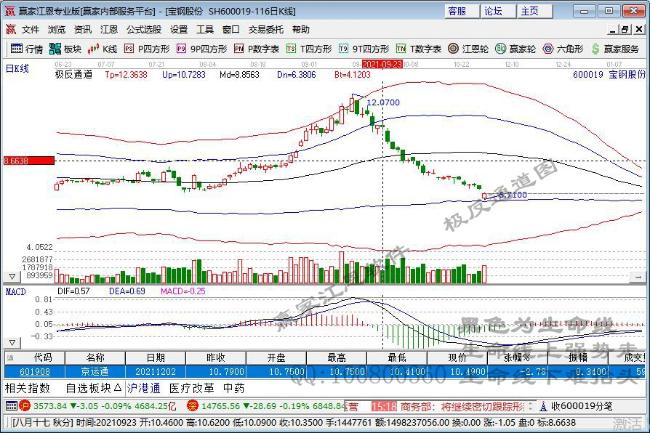

市场面:指数震荡上行,地产煤炭涨幅较大

上周,A股市场震荡上行,交易量较前周小幅下降。中秋节前,两市因担忧假期外围市场不确定性而震荡下跌,但外围市场表现平静,国内政策面也无明显利空,因此周一迎来大涨。指数尝试向上试探,但成交量未有明显跟近放大,周五两市整体回落。从指数表现来看,上证指数上涨1.03%,沪深300上涨1.14%,创业板指上涨0.56%,中小板指上涨1.41%。风格上看,成长和价值未出现明显分化,国证成长上涨1.11%、国证价值上涨1.37%。

从行业表现来看,29个中信一级行业全部上涨,涨幅排名前三的行业为房地产(3.09%)、煤炭(3.00%)、建筑(2.79%),涨幅排名后三的行业为有色金属(0.52%)、传媒(0.49%)、国防军工(0.15%)。题材股依然表现活跃,苹果概念、PPP、举牌、煤炭开采、钢铁均表现较佳。

A股短期展望

短期内,影响A股的几大因素利好有限,利空较多,具体来看:基本面方面,由于市场对经济数据并未抱有较高预期,因此8月数据微幅改善对市场影响较小,中性;政策面,货币政策保持稳健,财政政策依然会保持积极,PPP加速落地将为市场带来投资机会,中性偏乐观;国际面,整体偏向温和,加息指引略有明朗,美国大选前海外市场预计无较大干扰,短期影响中性;资金面,由于时点临近季末和月末,流动性或将迎来压力,资金利率或走高,偏负面;汇率方面,美联储表示在就业稳定回升的情况下,年内加息一次,使得年内加息的确定性提升,人民币汇率依然将在压力下前行,偏负面;市场面,国庆前夕,投资情绪或将趋向谨慎,股市交易将面临降温,偏负面。

总体来看,我们对节前市场保持相对谨慎态度,主要的冲击来自资金面、汇率和市场情绪。本周是十一国庆前最后一周交易日,资金面季节性流动性趋紧和节前交易降温使得市场难以活跃,建议节前谨慎观望为主。