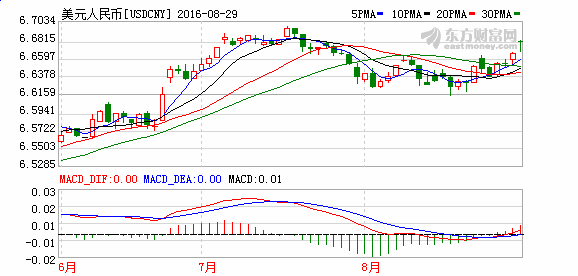

【耶伦鹰派言论发酵 人民币汇率6.7“心理底线”面临大考】随着上周末美联储主席耶伦发表未来数月可能加息的言论,人民币汇率再度逼近6.7的“心理底线”。(21世纪经济报道) 随着上周末美联储主席耶伦发表未来数月可能加息的言论,人民币汇率再度逼近6.7的“心理底线”。

随着上周末美联储主席耶伦发表未来数月可能加息的言论,人民币汇率再度逼近6.7的“心理底线”。

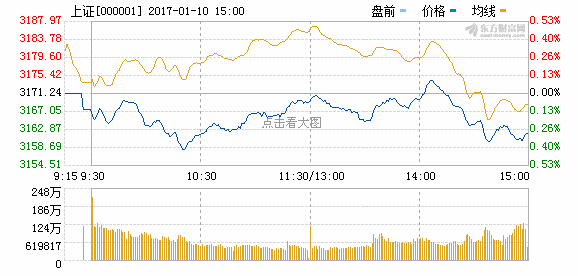

29日当天,人民币兑美元汇率中间价报在6.6856,较上一个交易日大幅下跌368个基点,触及7月20日以来的最低值。截至29日19时,境内在岸市场人民币兑美元即期汇率(CNY)徘徊在6.6785附近,离岸市场人民币兑美元汇率(CNH)则位于6.6917附近,盘中一度跌破6.7整数关口。

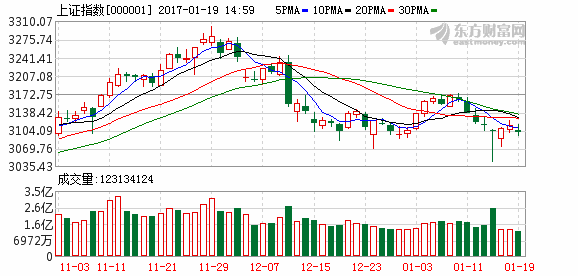

在多位外汇交易员看来,上周末美联储主席耶伦的鹰派言论,无疑令投机资本看到机会,伺机测试人民币汇率6.7的“心理底线”。

此前,市场普遍预期,在杭州G20峰会举行与人民币加入SDR前后,中国央行不会允许人民币兑美元汇率跌破6.7,缓解市场对人民币易贬难升的担忧。

“在投机资本眼里,这反而是沽空人民币套利的新机遇——若人民币汇率跌破6.7,市场对近期人民币企稳反弹的预期很可能被彻底扭转,由此给人民币带来更大的贬值压力。”一位香港银行外汇交易员表示。美联储恰恰在此时释放鹰派言论,给投机资本送来炒作题材的同时,也在考验中国央行的汇率管理智慧。

美联储鹰派言论令人民币迫近6.7

上周末,美联储主席耶伦表示,最近数月经济形势令加息可能性增加,且美国经济正朝着美联储设定的两大目标前进,GDP增速足够推动劳动力市场继续改善。

这番言论令市场对美联储9月加息的预期大幅增加,令美元指数迅速回到95上方。

高盛首席经济学家Jan Hatzius认为,美联储之所以发出鹰派言论,一方面为了安抚国内日益高涨的加息声音,另一方面是为了维护美元资产在全球资金眼里的吸引力。

“相比加息带来的美元升值效应,如何维持美元资产对全球资金的吸引力,才是美联储最关心的事。”他分析说。此前加息步伐放缓令美元指数跌破95整数关口,令不少全球资金开始回流至新兴市场金融资产谋求高回报,这似乎是美联储不愿看到的局面。

他进一步指出,纵观过去数十年美联储4次加息周期,美元升值最迅猛时期往往出现在美联储加息前,这令美联储找到了维持美元资产吸引力的“最佳方式”——即在加息周期过程里,择机发表美元即将加息的言论,推动美元加息预期升温并带动美元迅速升值,由此维持美元资产的吸引力。更重要的是,这对美联储还是一笔很划算的买卖——最终美联储无需加息,就实现加息的目的,让全球资金涌入美元资产支持美国经济增长。

在多位外汇交易员看来,耶伦此番鹰派言论,也给人民币汇率造成额外的贬值压力。

在29日人民币汇率中间价形成阶段,不少国际投资机构基于早盘人民币购汇买盘骤增,以及隔夜美元指数大涨状况,认为当前人民币汇率中间价可能会跌至6.92-6.94之间。

“这恰恰是国际投机资本很想看到的状况,一旦人民币中间价跌破6.9,他们可以四两拨千斤,借势令人民币汇率跌破6.7,彻底扭转市场对人民币近期企稳反弹的预期。”一家香港银行外汇交易员表示。

央行双管齐下稳定人民币汇率

在29日人民币汇率面临6.7“心理底线”大考之际,央行似乎也采取了双管齐下的应对措施。

一家美国对冲基金经理表示,29日中国央行将人民币兑美元汇率中间价设定在6.6856,明显高于市场预期,已经显示央行有意稳定人民币汇率的意图。这也迫使不少对冲基金趁着离岸人民币汇率跌破6.7之际,转而抄底买入人民币套利。

“不过,离岸市场更大的人民币买盘,似乎来自中资银行。”他指出,尤其在离岸市场人民币兑美元汇率短暂跌破6.7时,市场涌现不少商业银行的人民币买盘,令汇率迅速反弹100多个基点,远离6.7整数关口。

在他看来,这可能是中资银行在护盘。毕竟,29日早盘投机资本又开始故技重施——他们认定当天中国央行可能抬高在岸市场人民币汇率稳定市场情绪,便在离岸市场大举沽空人民币,导致境内外人民币汇差空间一度扩至逾300个基点,旨在引发境内外人民币汇差套利交易卷土重来,迫使人民币汇率迅速跌破6.7整数关口。但是,随着离岸市场人民币汇率迅速反弹,境内外人民币汇差空间又收窄至100-150个基点附近,令投机资本再度无功而返。

德国商业银行亚洲高级经济学家周浩认为,这可能是中国央行近期采取的汇率管理新措施,即央行为近期人民币汇率波动设定一个区间,一旦人民币汇率触碰到区间底部,就采取强力干预措施,逐步引导市场扭转人民币持续贬值的预期同时,加大人民币汇率双向波动的弹性。