2015年下半年发行的定增策略产品可谓风头一时无两。彼时,股价的“冰点”价位加上有利的定增折扣,使一批定增基金猛赚一笔。然而,随着今年元旦以来市场遭遇“黑色1月”,定增产品由于锁定期限制,在1月风暴中只能处于“被动挨打”局面,整体损失惨重。不过,业内人士认为,投资定增产品应具备长线思维和底线思维,具有阿尔法收益,同时具有折扣优势的优质项目值得重点关注。目前是参与定增产品的黄金期。

定增产品“被动挨打”

1月上证综指暴跌22.65%,并创下8年来最大单月跌幅,事件驱动策略“难逃厄运”。据数据统计,纳入统计排名的204只事件驱动策略产品,1月整体收益下跌12.70%。高达87.25%的产品为负收益,41只产品跌幅超过同期大盘跌幅,其中有6只产品净值接近“腰斩”,仅有26只产品实现正收益,占比不足两成,并且仅刚好保住本金。收益最高的是和熙投资旗下“和熙并购5号”,月收益为1.46%。

业内人士分析表示,因为纳入统计排名的204只事件驱动策略产品中,绝大多数为定增产品,定增产品有锁定期限制,所以不能通过卖出进行风险控制,从而造成被动挨打的局面。

“1月市场整体不佳,定增基金自然也无法幸免。尤其是去年四季度成立的定增基金,机构当时拿的价格较高,潜在获利空间本来较小,这类产品可能真不是外界所想的‘抢钱利器’。”北京某私募人士对中国证券报记者说,“由于锁定期限制,如果成立时机不对,会降低机构投资者的资金效率。”

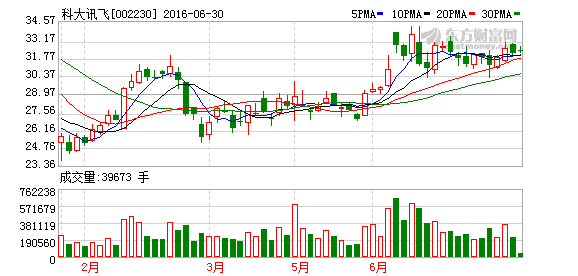

值得注意的是,如果以长线思维来看,定增基金具有一定优势。例如,目前排名1月收益榜二、三名的“银领资产定增七期”和“浙商金惠恒盛定增”均大幅跑赢同期涨跌幅。“银领资产定增七期”通过自主通道发行,产品于2015年8月18日成立运行至今,净值为1.009元,累计收益为0.90%,大幅跑赢了同期沪深300指数22.99%的跌幅;“浙商金惠恒盛定增”自2014年8月14日成立运行至今,累计收益为53.4%,而同期沪深300指数涨幅为24.19%。

注重长线和底线思维

业内人士提醒,定增基金虽然同样无法独立于基础市场的走向,但投资定增基金应注重长线思维和底线思维。

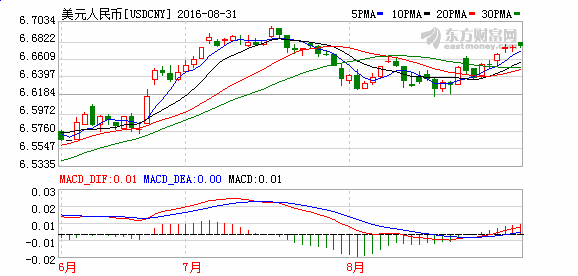

恒天财富研究中心表示,从中长期投资角度看,定增项目普遍具有一定的阿尔法收益,同时目前市场的估值水平已经具有很高的安全边际,长期来看未来估值可期。定增项目除了能够大概率的获得超额收益外,还能够享受系统性收益。而从底线角度考虑,目前市场的清淡使得定增产品的折扣具有相对优势,目前2700点左右,按照7至8折的水平测算,相当于在2000点左右抄底,所以在具有一定折扣的安全边际下,当前市场是参与定增产品的黄金时期。

对于如何挑选定增基金,恒天财富认为可以从三点出发。首先,参与定制结构化的安全垫产品,即投资者可认购优先级分级产品投资定向增发项目,由分级产品中的次级份额为优先级份额提供安全垫风险缓冲或本金安全保障,确保本金无忧后争取更高收益。其次,投资者可先对定向增发投资的择时以“年”为单位进行选择,或者用PE等估值指标进行简化择时,低估值区域大胆参与,中高估值区谨慎参与甚至避免入市;同时由于基金管理人的主动管理能力会决定基金的最终收益水平,所以应注重其对行业和个股的选择能力,对管理人的定增池或拟进行定增的单票从行业和个股两个维度进行分析。最后,需要进行组合投资分散风险,尽量避免流动性风险以及单个投资项目质量本身所带来的非系统性风险。

根据数据显示,2015年完成定增数量772次,较2012年增长220%;实际募集资金规模1.19万亿元,较2012年增长373.6%。业内人士认为,定向增发作为融资方式的一种,在资本市场的重要程度逐渐增加,预计这一趋势在今年将得以延续。