【QDII基金“咸鱼翻身” 2016年收益可期】正所谓“三十年河东,三十年河西”,用这句话来形容QDII(合格境内机构投资者)基金显然是再合适不过了。自从2008年爆发的金融危机中遭遇“滑铁卢”以来,QDII基金终于在当下迎来了市场重新的追捧。(国际金融报)正所谓“三十年河东,三十年河西”,用这句话来形容QDII(合格境内机构投资者)基金显然是再合适不过了。自从2008年爆发的金融危机中遭遇“滑铁卢”以来,QDII基金终于在当下迎来了市场重新的追捧。

“在全球经济经过多年的复苏努力之后,全球金融环境发生了翻天覆地的变化,也更错综复杂。而随着欧美市场的复苏,投资欧美市场的QDII产品自然也会机会再现。”一位银行理财经理对《国际金融报》记者表示,“就中国投资者而言,经历过这几年的市场洗礼,在投资理财方面更加注重资产配置的全球化。因此,投资海外市场的QDII产品会成为越来越多投资者的选择。”

QDII额度紧张

近期,公募基金QDII额度告急的消息频传,《国际金融报》记者了解到,的确已有多只基金因为QDII基金额度问题暂停大额申购。广发基金 1月12日晚间发布的公告显示,广发亚太中高收益债券人民币份额自2016年1月13日暂停单日单账户超过50万元人民币的大额申购;广发亚太中高收益债券指数美元份额暂停单日单账户超过10万美元的大额申购。

广发基金旗下的其余QDII基金中,广发美国房地产指数、广发纳斯达克100指数、广发生物科技 、广发全球医疗保健、广发全球农业指数等限制大额申购额度均在100万元以上,广发全球精选股票则无申购限制。

此外,华夏海外收益债券公告称,自2016年1月19日起,该基金将继续对单个投资人单日累计申购(含定期定额申购,下同)申请金额进行限制,如人民币份额单日累计申购金额超过100万元或美元份额单日累计申购金额超过16万美元,该基金有权部分或全部拒绝。

可以发现,当前限制大额申购的QDII基金主要是债券型。据粗略统计,除国泰、招商、博时基金旗下QDII基金存在申购额度限制,其余基金公司旗下合计有89只QDII基金,仍处于正常申购状态,占全部QDII基金逾六成,以股票、混合QDII基金为主。

其实,除了公募基金QDII额度告急之外,银行系以及信托系的QDII产品也受到了市场的追捧。一位信托公司副总此前曾对《国际金融报》记者表示:“2015年是国内信托公司加强布局海外市场的一年,多数信托公司都推出了QDII或者RQDII(人民币合格境内机构投资者)产品。其中,债券型QDII产品由于投资门槛较低、风险较小,更是受到投资者的欢迎。”

一位私募基金经理对《国际金融报》记者指出:“鉴于中国经济将在2016年继续面临下行的巨大压力,以及股市表现萎靡不振,境内各种投资回报普遍下滑,投资者对于投资海外市场的需求会进一步增强,因此增加投资海外资产配置势必会成为2016年乃至未来几年内多数金融机构努力的方向。”

2016年收益可期

而债券型QDII产品在去年取得的好成绩自然就是吸引众多投资者的魅力所在。从过去几年的历史情况来看,QDII债券基金在2014年和2015年获得的收益较高,尤其是2015年,多只QDII海外债券基金收益超过10%,而且这还是基本不加杠杆也不能满仓的情况下做到的。

纵观2015年,QDII在境外高收益债券上收益颇丰。根据数据显示,除分级运作的嘉实新兴市场债券,其余普通债券型QDII基金中,广发亚太中高收益债券以16.29%的收益率位居QDII榜首。排名第二和第三的分别是鹏华全球高收益和国泰中国企业境外高收益债券,去年收益率分别为14.64%和14.21%。

“债券类QDII基金投资的债券主要以美元计价,可充分对冲美元升值风险。同时,中资企业海外高收益债券的票息收益较为可观,这也使得债券类QDII基金近一年业绩表现突出。”分析指出。

上述私募基金经理表示:“尽管当前高收益债券的收益率已经出现一定程度的下滑,尤其是投资新兴市场的债券收益率有明显的下降。但是,对中国投资者而言,债券型QDII依旧是不错的投资标的,尤其是投资欧美市场的债券QDII。预计这类QDII在2016年仍会有7%-10%的收益率。”

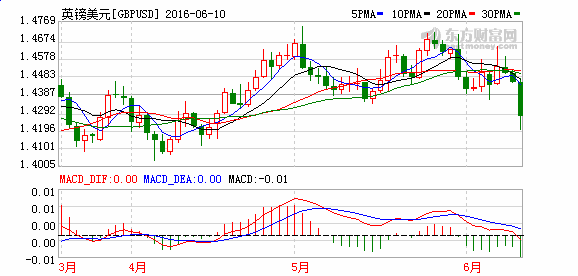

“QDII分美元计价和人民币计价两种,而在目前汇率市场波动较大的情况下,采用不同的货币计价也会在一定程度上影响投资者的收益。如果投资者预期人民币将在2016年继续贬值的话,那么以人民币计价投资QDII产品则可以额外获得一份美元升值的汇率收益。”上述私募基金经理进一步指出。

鹏华基金国际业务部副总经理尤柏年表示,与国内债券市场的火热相对照,大中华地区高收益债券品种的相对估值还不算高。预计未来随着国内资产配置需求的溢出,这部分投资机会仍然存在,短期组合的区域配置也将继续关注大中华区域的投资机会。随着这个区域的估值提升,未来组合的投资也会适度向美国市场转移。前期欧美的一些高收益债券出现了较深幅的调整,在风险收益比上体现出一定的投资价值和吸引力。

其实,除了债券型QDII基金之外,近两年股票型QDII基金的表现同样相当不错,完全有别于2008年金融危机爆发后的那般惨痛景象。2015年基金四季报陆续披露,QDII基金在去年第四季度的布局情况随之显现。从已经披露季报信息的产品看,截至去年底,QDII基金平均仓位为86.85%,较前一季度有小幅上升,重点布局了金融和信息技术等板块。纳入统计的24只QDII基金(各类型分开算),去年第四季度末持有股票市值占基金资产总值的比例平均达到86.85%,较第三季度末的85.47%上升了1.38个百分点,处于偏高水平;其中20只QDII的仓位超过80%。

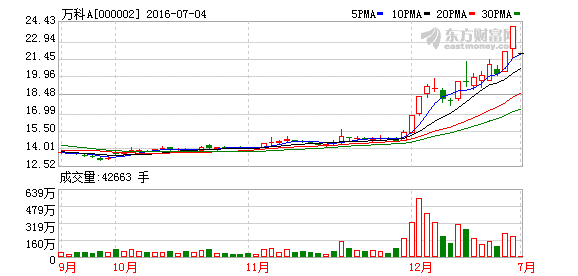

港股和美股依然是QDII基金投资布局的重点,去年第四季度配置美股的比例进一步提升。截至去年第四季度末,QDII基金投资港股和美股的比重平均达13.97%和63.43%。“尽管市场预期2016年美股的涨幅会较前两年有所收窄,但是获利空间依旧巨大。同时,随着欧洲经济的逐步复苏,欧洲各国股市同样有不错的投资机会。因此,2016年通过QDII配置海外市场的投资会是越来越多境内投资者的选择。”上述信托公司副总表示。

多渠道海外投资

一方面,相较于近两年来境内投资理财收益的下降趋势,海外市场的投资收益呈现明显的上升趋势,因此导致越来越多的金融机构以及投资者纷纷寻求海外市场的投资空间。另一方面,近些年来的投资理财教育以及经验教训令境内投资者尤其是中产阶层及高净值人群的投资者更加成熟,认识到资产进行全球化配置的重要性。

“2016年QDII投资的增长是可预见的,目前大部分机构的QDII额度差不多已经用满,很多公司都在申请新的QDII额度。”上述私募基金经理表示。除了公募基金业务外,部分基金子公司还借助QDLP(合格境内有限合伙人)、QDIE(合格境内投资者境外投资)两类通道“出海”。

QDLP是由上海自贸区推出,允许面向境内投资者募集人民币基金,并将所募集的资金投资于境外市场,可投资范围包括境外对冲基金、REITs(房地产投资信托基金)等投资标的。此前,上投摩根成为境内首家获得QDLP资格的基金公司,获批额度为1亿美元。上投摩根曾成立一只QDLP专户产品,该产品投资于境外对冲基金。

2015年11月,包括平安大华、平安信托,以及景顺长城基金旗下全资子公司景顺长城资产管理(深圳)等30余家基金公司,获QDIE第二批批文。

而信托业虽然是QDII市场的后来者,但是发展势头非常强劲。在当前的市场上,信托公司的海外投资产品主要以QDII为主要形式。以华宝信托为例,2015年其共计发行近70只QDII/RQDII产品,发行规模超过88亿元人民币,资产管理规模和业务收入都保持了高速增长。

有信托业内人士预计,未来信托将逐步在跨境人民币贷款、境外人民币放款、QFLP(合格境外有限合伙人)、QDIE、跨境人民币双向资金池等各项创新试点业务方面寻求突破,对优质的海外项目进行投资,同时帮助投资者分享全球化带来的资管盛宴。

而在QDII基金额度吃紧的情况下,对看好香港市场投资前景的投资者来说,内地香港互认基金也成为了不错的选择。截至去年底,QDII投资额度审批情况表中,额度最高的华夏基金仅为35亿美元,其次是上投摩根的27亿美元,多数基金公司的额度在10亿美元左右,甚至5亿美元以下。然而,对于互认基金来讲,单只基金没有额度限制,只有基金互认总额度3000亿元的限制。这个总额度在目前看来,还很充裕。

广发基金国际业务副总经理邱炜表示,未来一年,美元资产走强,人民币相对美元贬值压力持续存在。因此,居民在资产篮子中配置美元资产,能有效分散单一币种资产的风险,选择人民币计价、美元投资的QDII基金有机会获得人民币贬值带来的投资收益。

然而,“血”的教训是不可忘记的。2008年金融危机爆发之后,境内不少投资者因QDII基金而血本无归,市场行情不可谓不惨烈。“海外市场的复杂与多变甚于国内市场,因此投资者的风险防范意识也需要进一步提高,不可只为追求高收益。”上述私募基金经理指出。

2016年初,受境外股市波动影响,QDII基金开局不利,截至2016年1月19日,仅12只QDII基金净值飘红。其中,易方达黄金、嘉实黄金 、汇添富黄金及贵金属、诺安黄金涨幅超过3%,国泰中国企业境外高收益债券、广发亚太中高收益债券涨幅均在1%左右。