【定制债基“钱途”变“险途” 警惕“慢熊”行情】债券市场近乎恐慌性下跌,让此前各路借道杀入债市的银行委外资金伤痕累累,这也令承接银行委外而风光无限的公募定制债基前景骤然生变。业内人士昨日向中国证券报记者表示,已出现银行委外资金赎回基金的情况,虽然规模尚小,但若债市继续走熊,不排除更大规模赎回的可能。债市近乎恐慌性下跌,让此前各路借道杀入债市的银行委外资金伤痕累累,这也令承接银行委外而风光无限的公募定制债基前景骤然生变。业内人士昨日向中国证券报记者表示,已出现银行委外资金赎回基金的情况,虽然规模尚小,但若债市继续走熊,不排除更大规模赎回的可能。

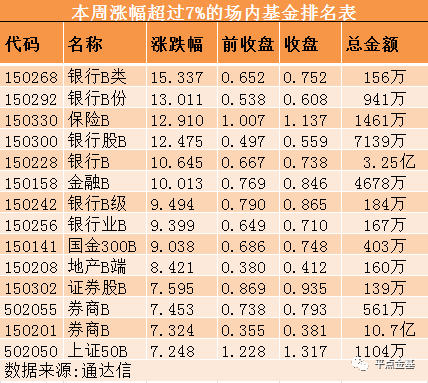

而除了赎回潮的隐忧外,银行委外资金对债市的谨慎态度,可能将会击碎部分基金公司借定制债基热做大规模的梦想。数据显示,截至12月13日,今年以来新成立的债券型基金首募额高达4350亿元,而粗略估算,明显为机构量身定做的债基规模就接近2000亿元,成为部分基金公司新的“钱袋子”。若明年银行委外资金另寻出路,定制债基势必降温,对于一些寄望“弯道超车”的中小基金公司来说,这显然是一个不小的利空。

“大跃进”或受阻

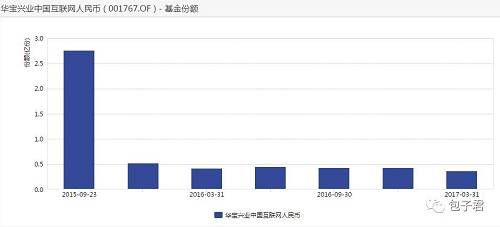

定制债基并不是一个基金产品类型,而是业内对部分为机构量身定做的基金的俗称。这类基金的特点在于发行时间非常短,往往几天之内就募集完成,但单只基金首募金额却十分巨大,而最重要的特色则是基金持有人户数极少,满足成立要求后就关闭申购。在今年银行委外资金需求量巨大的背景下,许多新成立的债基就呈现出明显的定制基金特色。

记者通过数据统计后发现,银行系基金公司中,今年以来定制基金的发展非常迅猛。如工银瑞信、建信和中银等,今年这些公司旗下均出现带有明显定制痕迹的巨无霸基金产品,单只基金首募规模动辄两三百亿元,发行时间远低于普通基金产品。而非银行系中,也不乏呈现明显定制基金痕迹的新基金产品,单只基金首募规模虽然不如银行系那么可观,但在数量众多的背景下,整体规模也相当可观。

不过,近期在债市大幅度下跌的背景下,依托银行委外资金快速发展的定制债基,前景蒙上了一层阴影。上海某基金公司固定收益总监向记者表示,近期已经有部分银行委外资金赎回基金的情况,虽然规模并不大,但这却引起了公募基金行业的高度紧张。如果债市进一步下跌,银行的态度趋于悲观,那么将会有更多的委外资金流出,这有可能会让很多定制债基无法存续,也会让基金公司下一步的定制基金扩张计划受阻。

警惕“慢熊”行情

在警示定制基金前途艰险的同时,基金经理们也非常警惕债市走入“慢熊”的可能。

上海某私募基金的投资经理向记者表示,虽然债市已经出现持续性下跌,但从业内氛围来看,对明年经济或将再度下滑、收益率不会大幅上行的预期依然很高,这并不是一个好的现象。不过,一旦市场击破大家的心理预期,则有可能再度出现债市下行的格局,从而将债券市场真正拖入一个相对较长的熊市之中,这无论是对于银行委外资金的投向,还是对于定制基金都非常不利。

不过,虽然银行委外资金或将对债市更加谨慎,但债基的基金经理似乎也并不认同银行委外资金会因此流入A股市场的观点。一位基金经理认为,银行委外资金追求的是低风险的固定收益率,对接A股市场的一般是配资业务的优先级,但配资业务已经被明令禁止,银行委外资金目前尚无合理流入A股市场的渠道。