自乐视当家人贾跃亭公开承认资金链紧张后,外界才逐渐质疑其“故事说”的真实性。

在乐视问题集中爆发之前,行业中“乐粉”热衷都极高,不光是乐视终端产品的使用者,也包括二级市场的投资者,甚至是业内知名的公募基金经理。从乐视上市平台—乐视网(300104.SZ)的情况来看,中邮创业基金管理股份有限公司(下称“中邮基金”)旗下明星基金经理任泽松更是连续八个季度将乐视网纳入其管理基金的十大重仓股之列。

乐视网前景尚不得知,但倘若未来天平倒向了基本面恶化的一端,那这些重仓乐视网的机构投资者业绩将遭遇重挫。

公募“裸泳者”

当汇添富、易方达、宝盈等同行在牛市触顶前后抽身安硕信息、全通教育等高市盈率“神创板”后,以任泽松为代表的中邮基金则成了为数不多的“坚守者”。以中邮战略新兴产业三季报统计,前十大重仓股均为创业板股票,累计占基金净值的比例高达66.22%。更值得注意的是,乐视网已经连续八个季度位列任泽松长期管理的中邮战略新兴产业基金的十大重仓股。三季度,乐视网下跌16.37%。如果不考虑其间的持股变动,按照季末其占中邮信息产业9.46%的净值权重,累计贡献跌幅超过1.5%。

依据2016年上市公司三季报,中邮基金旗下的中邮战略新兴产业、中邮信息产业赫然入列乐视网前十大股东。两只基金分别持股1755.1万股、1477.5万股,对应持股比例0.89%、0.75%,分列第八、第九大股东。

任泽松均是上述两只基金的基金经理,此外还管理了中邮核心竞争力、中邮尊享一年期定期、中邮绝对收益、中邮增力、中邮双动力5只基金。在业内,任泽松以擅长选股著称,在公募大佬纷纷出走的背景下,他当选为新“公募一哥”的呼声一度渐涨。

在选股策略上,他往往看中某只股票,便会果断重仓。以2016年基金三季报所述,中邮战略新兴产业前四大重仓股旋即信息(300324.SZ)、尔康制药(300267.SZ)、东方网力(300367.SZ)、乐视网占基金净值的比重高达10.04%、9.68%、9.52%、9.46%,已经超过或接近10%的“双十限定”的红线。四家公司发布的最新一期财报显示,至少有任泽松管理的两只基金进入了每家公司的前十大股东。

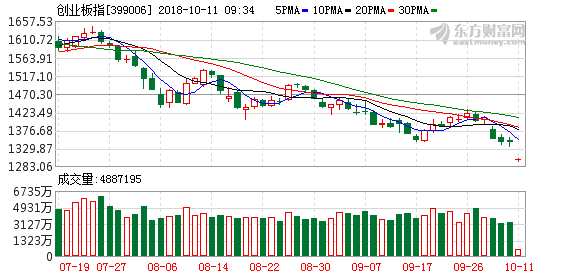

创业板泡沫破灭之后,任泽松的业绩大幅下滑。以中邮信息产业为例,在2015年5月14日,任泽松担任该基金的基金经理以来,累计亏损了15.3%,在同类362只基金中排名233。而他长期管理的中邮战略新兴产业基金2016年以来累计亏损15.72%,在有统计的483只基金中排名第335位。由此可见,两只基金均跑赢同期大盘9.79%的跌幅。

在重仓乐视网一役上,中邮战略新兴产业基金并非孤军作战。2016年8月,乐视网推出近48亿元的定增方案。发行价格为45.01元/股,股财通基金、章建平、嘉实基金、中邮基金四家合计获配约1.0664亿股,其中中邮基金21328593股,限售期为一年。然而,乐视网三季报显示,中邮战略新兴产业及中邮信息产业累计持股分别为17551018股、14775062股,合计持股超过3300万股,远超8月定增数量。任泽松对乐视网的喜好由此可见一斑:定增之外,二级市场亦有配置。

然而,乐视网的价值正被市场重估。截至11月20日,乐视网以751亿元市值位居创业板“二当家”,但与第一名的温氏股份(300498.SZ)1444亿元体量相差甚远,领先第三名东方财富(300059.SZ)715亿元市值仅约5%的价格波动。

未来的不确定性

近日,在上海一家银行系基金公司举办的投资策略会上,该公司投资总监表示,长期来看经历过深度调整后的成长股的价值仍旧是不言而喻的。从任泽松的持股情况来看,显然他也是创业板的忠实持有者。不过,眼下来看,乐视网的前景依旧并不明朗。截至目前,乐视网股价37.91元,较45.01元的增发价,破发程度达到15%。

一位资深行业人士称,从博弈角度而言,乐视网后续风险依然存在。他称,乐视网股权中存在几种“特殊”的股票:控股股东的多数质押股权;中邮系等45.01元参与定增的股票处于锁定状态;流通盘中的融资盘,等等。眼下最直接的风险就是股价进一步大跌,融资盘面临的“爆仓”风险。如果乐视网的股价继续下探,在跌破45元的定增价后,进一步下滑到质押平仓线附近,那可能会吸引进一步的不确定,其情况可能会变得复杂:控股股东是增加抵押物还是停牌“求饶”是不确定的。一旦控股股东的股票质押盘出现爆仓,股价会不会再现断崖式下跌也是不确定的。

截至目前,乐视网市盈率(TTM)仍高达130多倍。在高估值和困境面前,“乐粉”犹在。中金公司印培等近日发布研究报告称,尽管乐视积极的战略扩张对现金流带来了较大压力,但是上市公司核心业务并未受影响,市场可能放大了此次危机的程度。

乐视何去何从尚不得知。高华证券分析师廖绪发近日下调了乐视网的评级。他称,乐视资金状况的不确定性,对乐视网的潜在影响短期内可预见性较低,将乐视网的目标价格调整至38.20元。