【定增解禁潮涌 定增基金净值“维稳”压力大】今年以来,定增市场规模继续增长,定增解禁规模也随之扩张,而参与定增投资的定增基金也将面临基金净值“维稳”的压力。多位业内人士告诉中国基金报记者,为了实现定增股解禁后净值的平稳运行,基金公司在投资上一般会采用逐步建仓、灵活减仓等方式,来规避净值大幅波动风险。今年以来,定增市场规模继续增长,定增解禁规模也随之扩张,而参与定增投资的定增基金也将面临基金净值“维稳”的压力。多位业内人士告诉中国基金报记者,为了实现定增股解禁后净值的平稳运行,基金公司在投资上一般会采用逐步建仓、灵活减仓等方式,来规避净值大幅波动风险。

定增基金净值“维稳”压力陡增

中国上市公司研究院数据显示,今年公布定增预案的融资规模超过2万亿元,已实施的定增融资规模已超过1.3万亿元,这一数据已超过2015年全年1.25万亿元的定增总募集规模。

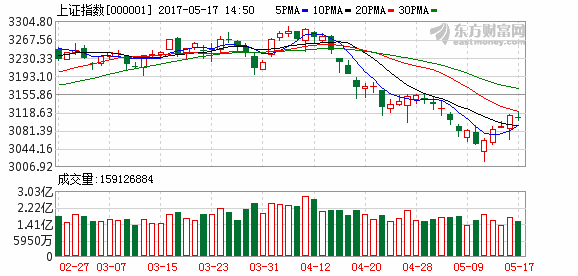

随着总规模的增长,定增解禁的规模也开始扩张。数据显示,上周定增解禁项目共24宗,解禁资金为283.21亿元,连续第二周接近300亿元,比11月首周的75.73亿元大增273.97%。

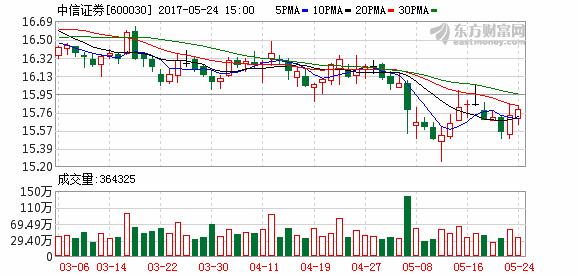

在定增解禁规模大增的同时,那些以参与定增投资为主要策略的定增主题基金也压力陡增。北京一家中型基金公司固定收益部投资总监表示,随着定增解禁增多,相关股票会出现较大波动,会给定增基金净值稳定带来不小的压力。

该投资总监坦言,一般来说,定增产品设计不会将解禁日和产品到期日放在一起,这样就会有充裕的减持时间,因为有择时的考虑,基金净值一般不会有太大影响,而且定增解禁的量与总股本、流通股本相比,占比一般不会太大,几天就可以消化。但如果产品马上到期或转型,为了避免流动性冲击,解禁股会在短期内兑现收益,组合中的个股调整加大,净值的波动就会比较剧烈。

北京一位定增主题基金经理表示,接近股票解禁时,基金净值就会和市价靠近,原有的折价交易状态会收窄。如果解禁数量很大,造成股价波动,对基金净值的冲击不可避免。“基金净值有很多影响因素,既包括定增基金的投资策略,又包括股票组合构成,核心要素还是解禁量的大小以及对股价的冲击。”上述基金经理说。

国投瑞银基金则表示,定增项目解禁对基金净值的影响不太大,浮盈基本已经计提完毕,都体现在净值里。如果面临基金转型,投资者可以根据未来定增基金转LOF后的操作策略以及自身风险偏好来选择是否继续持有。

灵活减仓避免净值大幅波动

为了实现持股解禁后净值的平稳过渡,多位业内人士告诉记者,在投资上一般会采用逐步建仓、灵活减仓等方式来规避净值大幅波动风险。

上述北京中型公募固定收益部投资总监表示,解禁日到后是否操作,还要看与原来的定增价格相比是盈利还是亏损。不一定到期解禁就要卖出,一般还会看市场走势。

国投瑞银基金也表示,对于参与的定增项目,会在到期时和上市公司保持沟通,结合对当时市场行情的判断,选一个较好的时点卖出,争取实现持有人利益的最大化。

北京上述定增基金经理也称,定增项目解禁后的操作与基金的期限有关,如果定增基金的剩余期限还很长,减持期限会比较灵活,会选择更好的点位去操作。

具体到操作上,该基金经理称,操作解禁股票,一是在减持节奏上,如果定增周期还比较长,不会选择一下子卖掉,而是会选择相对好的点位和时机逐步兑现收益;二是看解禁量,会根据市场情况和定增解禁量对股价的冲击程度来选择利润兑现时机,“如果解禁量和总流通盘、日常交易量相比减持比例不大,换手率不高,就不一定马上减持;如果解禁对股价有冲击,也不会急着去减持,会等待减持对短期股价影响消失,股价修复后再操作。”

(原标题:定增解禁潮涌 定增基金净值“维稳”压力大)