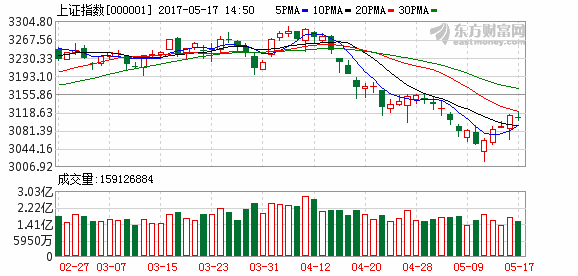

上证综指在3100点附近反复整理,债市延续调整态势,上周股债基金业绩均呈现震荡态势,受外围股市下挫影响QDII基金整体业绩明显下跌。业内人士认为,目前海外政局走向存在不确定性,全球市场或面临震荡,近期海外资产配置仍需警惕风险。

临近年末,基金在新产品发行方面不遗余力,上周内可以认购的基金共100只,以灵活配置型基金数量最多,纯债型基金数量次之。

凯石金融产品研究中心数据显示,上周股混基金业绩勉强为正,其中普通股基平均收益为0.21%,指数股基平均收益为0.26%。偏股型平均收益为0.24%,偏债型产品平均收益为0.06%,灵活配置型平均收益为0.14%,平衡型平均收益为0.16%。

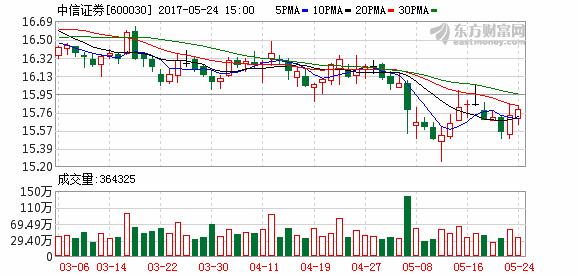

上周受益于证券板块的向上走势,指数型基金整体表现略好于主动偏股型基金,不过内部收益分化亦较大。整体来看,跟踪证券、有色的基金涨幅明显居前,跟踪创业板、钢铁的基金表现落后。

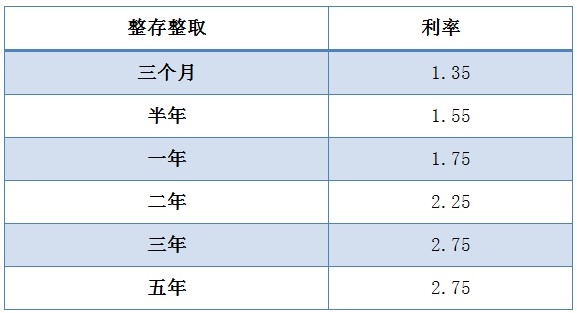

固定收益基金方面,上周纯债基金平均收益0,业绩表现走平。一级债基平均收益为0.03%,二级债基平均收益为0.54%,可转债基平均收益为0.29%。货币基金七日年化收益率均值为2.53%。

国金证券(600109)分析师王聃聃表示,短期内债券市场大概率继续维持区间震荡走势,而中期经济基本面及委外资金需求仍对债券市场形成支撑,债券市场仍有向上空间。王聃聃建议风险偏好较低的投资者对投资风格稳健的基金产品进行重点关注。

QDII基金方面,QDII基金平均收益为-1.91%,从具体品种来看,黄金、亚洲美元债主题QDII表现最好,原油、商品、美股主题QDII表现较差。

海富通领先成长(519025)混合基金经理张金涛认为,短期来看市场仍存在较大的不确定性。美国大选、美联储加息、欧洲经济不振等海外因素的干扰较大。不仅影响投资海外市场的QDII基金,也将影响国内基金业绩波动。

不过新基金发行市场年末效应已开始显现。凯石数据显示,上周内可认购基金一百只,从类型来看,权益类基金的数量为44只,固定收益类基金56只,灵活配置型基金数量最多,纯债型基金数量次之。

中欧基金预计,11月市场行情值得期待,指数在年线上方或将展开攻势,导火索可能是美国大选结果明朗,海外市场触底回升,以及国内经济复苏,房地产进一步严控资金流入等。投资者在基金配置时,可以考虑比较乐观地配置约六成的权益仓位和约四成的债券仓位。

据新华社

(: HN666)