A股市场: A股站稳3000点,成交萎缩窄幅震荡巩固。

国内债市: 央行提前续做MLF维稳资金面,债市震荡整理。。

海外市场: 全球股市普遍上涨,美股刷新纪录;不确定性缓解,金价下跌原油上涨。

股混基金业绩:普通股基平均收益为1.17%,指数股基平均收益为2.36%。偏股型平均收益为0.97%,偏债型产品平均收益为0.18%,灵活配置型平均收益为0.50%,平衡型平均收益为0.54%。

固定收益基金:纯债基金平均收益为0.11%,一级债基平均收益为0.16%,二级债基平均收益为0.29%,可转债基平均收益为0.78%。货币基金七日年化收益率均值为2.60%。

商品及对冲基金:商品基金平均下跌1.12%,以绝对收益为投资目标的量化对冲类产品平均收益为0.06%。

QDII基金: QDII基金平均收益为2.36%,从具体品种来看,资源、德国30(DAX)、恒生H股主题QDII表现最好,黄金、全球债券主题 QDII表现较差。

未来基金投资策略

股混基金,乐观谨慎,均衡加配价值应对市场。在前期风险事件落地,海外环境比较温和,在政策刺激、宽松预期和中报披露的催化下,在市场没有可预见的明显利空的情况下,我们依然对7月保持相对乐观的态度。但是,短期看市场或呈现震荡格局,主要原因在于上周大盘已经步入3050点,成交量环比萎缩和热点过快轮动显示上攻动力不足。此外,从市场结构看,缺乏明确的上涨主线,上周周报中提到的近期表现较好的如军工(有多重事件性催化)、有色(避险情绪升温带动的贵金属)、食品饮料(业绩)、家电(业绩)、农林牧渔(业绩)等均出现短期的震荡调整,一些近期短暂表现的热点如业绩稳健的医药、市场交易量回升带来的券商概念、前期调整较为充分短期可能具备弹性的传媒、信息等又难以持续。总体来看,短期情绪面将会是主导市场的因素,如果成交量持续萎缩且热点相对散乱,市场将呈现震荡乃至短期回调的情形,因此投资上建议在乐观中保持一点谨慎,仓位不要太高。结构上依然建议均衡,可以适当回避前期暴涨的的主题和热点,建议增加偏价值风格的配置,原因一是业绩和估值的安全性二是近两周市场自发选择呈现出价值优于成长的风格。

固定收益基金,趋势性机会难寻,信用债到期潮控制风险。债市方面,此前受海外避险情绪传导和全球央行货币政策宽松预期影响,国内债市收益率出现了明显的下行。然而随着避险情绪消退,全球央行货币宽松短期证伪等利多因素一一落空,而国内货币政策宽松预期未实现、人民币贬值压力仍在、通胀下行受阻等诸多利空因素却并未得到明显反映,收益率快速下行后的反弹风险不可不防。因此我们仍然维持之前债市趋势性机会则较难显现但有交易性机会的看法。而之后信用债到期潮的到来,再融资更显困难,信用债市场压力不容小觑。因此我们建议投资者当前应尽量选择真正高资质的信用债作为配置对象,避免“踩雷”。债券基金总体建议等待风险释放,对于有债券基金刚性配置需求的投资者,当前在债基产品上要强调风险控制,建议精选杠杆较低和持券信用等级较高的基金。此外,参与股市和转债的债基也可以适当关注,尤其是基金经理大类资产配置能力较强的,在股债之间进行切换可以适当降低单一债市风险。

QDII基金方面,黄金和大宗商品类可持续关注。“脱欧”之后全球风险厌恶情绪升温,短期具有避险属性的黄金受益,更重要的是随后的一系列全球央行放水,如欧洲加码宽松,美联储加息再推迟等使得下半年黄金仍是资产保值的重要选择。油气能源等大宗商品主题基金方面,全球货币超发带来的通胀担忧日益加剧,虽然大宗商品短期价格会有波动,如中国需求端改善弱化,脱欧导致全球金融市场风险偏好降低等都会带来短期压力,但从相对长期看大宗商品将是应对全球滞胀的较好资产种类,依然推荐。

A股市场

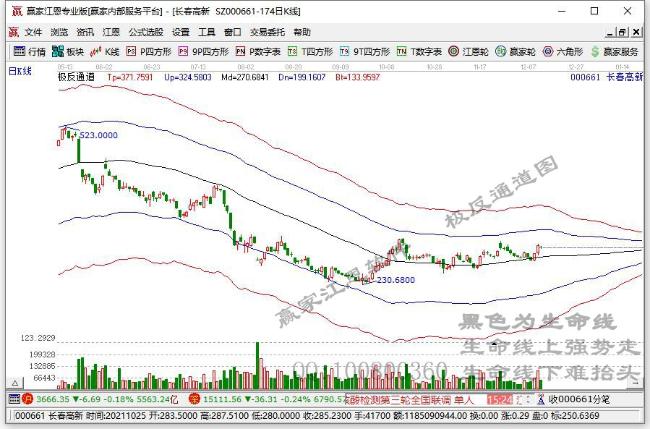

A股站稳3000点,成交萎缩、窄幅震荡巩固。沪指连涨三周后终于在周二升至3050位置并创下逾两个月新高,之后的三个交易日窄幅震荡整理。成交金额方面,万得全A成交金额在周二达到7341.90亿,但是在之后窄幅震荡巩固的过程中量能出现明显萎缩。总体来说,全周万得全A平均成交额6634.51亿元,较前一周减少1.02%。与此同时,A股两融余额继续反弹。截至7月13日,沪深两市融资融券余额报8753.43亿元。7月12日,中国证券投资者保护基金公司最新发布的《2016年6月中国证券市场投资者信心调查分析报告》显示,6月份中国证券市场投资者信心指数环比上升14.9%,达到54.9,重回乐观区间,为2016年上半年的最高值。

全周来看,上证综指上涨2.22%,沪深300上涨2.63%,中小板指上涨1.51%、创业板指上涨1.11%。从概念板块来看,次新股指数(12.91%)继续领涨,随后金融改革指数(3.85%)、宽带提速指数(3.84%)表现相对较好。29个中信一级行业只有2个行业下跌,其中家电(5.53%)、综合(4.64%)、通信(4.11%)等行业表现相对较好,电力设备(0.73%)、有色金属(-0.72%)、国防军工(-1.25%)等行业表现垫底。

国内债券市场

央行提前续做MLF维稳资金面,债市震荡整理。本周央行公开市场净回笼650亿。为避免7月中下旬企业缴税,MLF到期,公开市场持续净回笼的累积效果带来的短期流动性供求压力,央行在7月13日提前续做MLF共2590亿元。货币市场资金面依然较为乐观,短端7天逆回购招标利率仍维持在2.25%不变。与上周相比,银行间7天回购利率R007小幅上行1bp至2.41%,隔夜回购利率R001小幅上行1bp至2.03%。

债市总体表现上,近期一波强势上涨后,市场缺乏更多推动力,期盼已久的进一步宽松政策也未见踪影,机构情绪渐显谨慎。利率债方面,受前期收益率大幅下行的影响,前半周利率债收益率继续小幅回调,之后随着一大波经济金融数据来袭,总体看虽略好但也未明显超出预期,主动买盘力量又有所增强,收益率小幅下跌,整体呈震荡整理状态。信用债方面,东北特钢再爆债券违约,信用债收益率涨跌互现。全周来看,中债总净价指数下跌0.06%,中债企业债总净价指数上涨0.02%,中债国债总净价指数下跌0.05%,中证转债上涨0.97%。

海外市场

全球股市普遍上涨,美股刷新纪录。美股方面,上周的非农数据极为出色提振了投资者对美国经济的信心,道指与标普500指数均创历史新高。欧洲股市方面,录得英国脱欧公投后的最高收位,英国内政部大臣特蕾莎?梅赢得竞选,将接替卡梅伦成为下一任英国首相,英国政局不确定性降低。再加上日本暗示将采取更多刺激措施,提振了风险投资偏好,全球股市普遍上涨。全周来看,美国市场,标普、道指、纳指分别上涨1.49%、2.03%、1.47%;欧洲市场,德国DAX指数、法国CAC40指数、英国富时100指数涨跌幅分别为4.54%、4.34%、1.19%。

不确定性缓解,金价下跌原油上涨。黄金方面,随着特蕾莎?梅赢得竞选,将接替卡梅伦成为下一任英国首相,英国政治不确定性得到缓解及日本经济刺激举措的预期,投资者对避险资产的需求受到抑制,全周金价下跌2.17%。原油方面,两大能源消费国美国和中国的经济数据提振原油需求前景,全周油价上涨4.10%。

股票基金

根据凯石的分类,上周股票基金平均收益为2.02%。具体来看,普通股基平均收益为1.17%,有82%的产品为正收益,最高收益为易方达消费行业的4.41%。指数股基平均收益为2.36%,有99%的产品上涨,最高收益为富国中证煤炭的6.06%。

从投资范围来看,煤炭、能源、消费主题的指数类基金表现出色,收益居前的除了以上提到的基金之外还有汇添富中证能源ETF(5.63%)、中融中证煤炭(5.29%)、广发中证全指能源ETF(4.71%)、鹏华中证A股资源产业(4.40%)、安信消费医药主题(4.19%)、招商上证消费80ETF(3.95%)等。

混合基金

混合基金平均收益为0.60%。其中,偏股型平均收益为0.97%,偏债型产品平均收益为0.18 %,灵活配置型平均收益为0.50%,平衡型平均收益为0.54%。

偏股型产品中79%产品收益为正,最高收益为建信优选成长A的4.72%。灵活型产品中,87%产品收益为正,最高收益为华泰柏瑞消费成长的3.54%。平衡型产品中,73%产品收益均为正,最高收益为中邮核心优势的4.15%。偏债型产品中,94%产品收益均为正,最高收益为易方达裕惠回报的0.98%。

债券基金

债券型基金平均收益为0.20%,二级债基表现优于一级债基。其中,纯债基金平均收益为0.11%,93%产品收益为正,工银瑞信纯债的0.48%涨幅最大。一级债基平均收益为0.16%,98%产品收益为正,最高收益为南方永利1年C的1.15%。二级债基平均收益为0.29%,89%产品收益为正,最高收益为博时信用债券C的1.14%。可转债基平均收益为0.78%,97%产品收益均为正,最高收益为华安宝利配置的1.53%。

商品及对冲基金

商品基金平均下跌1.12%,其中国投瑞银白银期货涨幅最高,涨2.75%。以绝对收益为投资目标的量化对冲类产品平均收益为0.06%,最高收益为永赢量化的0.48%。

货币基金

货币基金年化收益保持不变。7月15日,货币基金七日年化收益率均值为2.60%,中融日日盈(11.57%)、中融货币C(10.55%)七日年化收益最高。从收益区间来看,有3%的产品七日年化收益超4%,8%的产品收益在3%-4%之间,78%的产品收益在2%-3%之间。

QDII基金

QDII基金平均收益为2.36%,其中华安德国30(DAX)ETF最好,涨6.38%。从具体品种来看,资源、德国30(DAX)、恒生H股主题QDII表现最好,黄金、全球债券主题 QDII表现较差。

未来基金投资策略

股混基金,乐观谨慎,均衡加配价值应对市场。在前期风险事件落地,海外环境比较温和,在政策刺激、宽松预期和中报披露的催化下,在市场没有可预见的明显利空的情况下,我们依然对7月保持相对乐观的态度。但是,短期看市场或呈现震荡格局,主要原因在于上周大盘已经步入3050点,成交量环比萎缩和热点过快轮动显示上攻动力不足。此外,从市场结构看,缺乏明确的上涨主线,上周周报中提到的近期表现较好的如军工(有多重事件性催化)、有色(避险情绪升温带动的贵金属)、食品饮料(业绩)、家电(业绩)、农林牧渔(业绩)等均出现短期的震荡调整,一些近期短暂表现的热点如业绩稳健的医药、市场交易量回升带来的券商概念、前期调整较为充分短期可能具备弹性的传媒、信息等又难以持续。总体来看,短期情绪面将会是主导市场的因素,如果成交量持续萎缩且热点相对散乱,市场将呈现震荡乃至短期回调的情形,因此投资上建议在乐观中保持一点谨慎,仓位不要太高。结构上依然建议均衡,可以适当回避前期暴涨的的主题和热点,建议增加偏价值风格的配置,原因一是业绩和估值的安全性二是近两周市场自发选择呈现出价值优于成长的风格。

固定收益基金,趋势性机会难寻,信用债到期潮控制风险。债市方面,此前受海外避险情绪传导和全球央行货币政策宽松预期影响,国内债市收益率出现了明显的下行。然而随着避险情绪消退,全球央行货币宽松短期证伪等利多因素一一落空,而国内货币政策宽松预期未实现、人民币贬值压力仍在、通胀下行受阻等诸多利空因素却并未得到明显反映,收益率快速下行后的反弹风险不可不防。因此我们仍然维持之前债市趋势性机会则较难显现但有交易性机会的看法。而之后信用债到期潮的到来,再融资更显困难,信用债市场压力不容小觑。因此我们建议投资者当前应尽量选择真正高资质的信用债作为配置对象,避免“踩雷”。债券基金总体建议等待风险释放,对于有债券基金刚性配置需求的投资者,当前在债基产品上要强调风险控制,建议精选杠杆较低和持券信用等级较高的基金。此外,参与股市和转债的债基也可以适当关注,尤其是基金经理大类资产配置能力较强的,在股债之间进行切换可以适当降低单一债市风险。

QDII基金方面,黄金和大宗商品类可持续关注。“脱欧”之后全球风险厌恶情绪升温,短期具有避险属性的黄金受益,更重要的是随后的一系列全球央行放水,如欧洲加码宽松,美联储加息再推迟等使得下半年黄金仍是资产保值的重要选择。油气能源等大宗商品主题基金方面,全球货币超发带来的通胀担忧日益加剧,虽然大宗商品短期价格会有波动,如中国需求端改善弱化,脱欧导致全球金融市场风险偏好降低等都会带来短期压力,但从相对长期看大宗商品将是应对全球滞胀的较好资产种类,依然推荐。