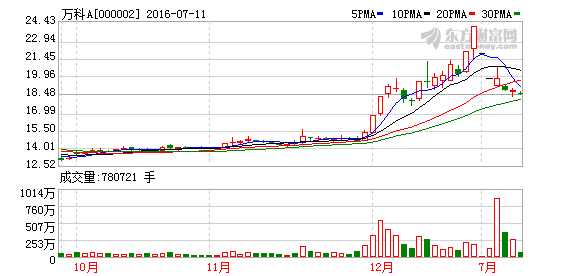

万科A复牌,宝能系霸气护盘。复牌首周,宝能系豪掷千金,先是用一连串8787(“霸气霸气”的谐音)撬开万科A的跌停板,接着继续买入达到25%的总持股休兵两日。接下来,宝能系还有新的筹码。

来自安信基金专户的30亿杠杆资金极有可能是宝能系的新筹码。据基金业协会信息,7月7日,一个名为“安信信心增持2号”的15亿资管计划通过备案, 即将进入二级市场护盘万科A的行列。而在去年12月18日,也就是万科停牌前的最后一个交易日,另一个名为“安信信心增持1号”的15亿资管计划也通过了备案。

目前尚无公告显示30亿资金“隶属于”宝能系。1号资管计划的成立正赶上万科A因重组而停牌。而复牌首周,宝能系增持所用的20多资金是否包含这部分资金目前亦不得而知。不过,两个资管计划30亿资金对于宝能系来说无疑是重要护盘援军。

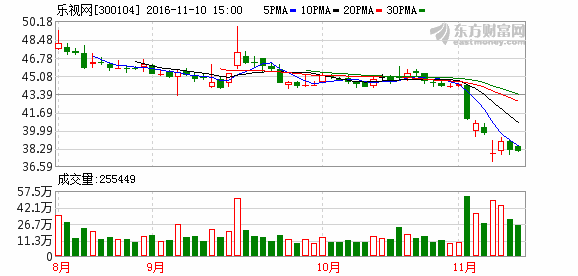

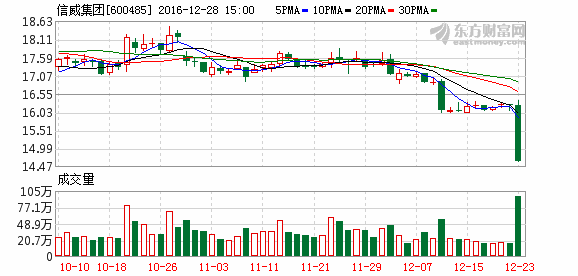

眼下的万科A走势正处于大资金博弈阶段。短期而言,新增资金无疑大大增强了宝能系护盘的底气。但当资本力量潮水退去之后,万科A将如暴风科技般弱势整理还是贵州茅台般长牛,恐怕还是得依仗其自身的力量——业绩。

30亿杠杆资金乍现

据基金业协会数据,由安信基金担任管理人、浦发银行深圳分行担任托管人的“安信基金信心增持2号资产管理计划”于7月7日完成备案。“安信信心2号”起始投资规模15亿元,期限为24个月。该资管计划在投资范围中明确说明:主要投资于万科A二级市场流通的A股普通股。

而早在半年前的2015年12月18日,另一份名为“安信基金信心增持1号资产管理计划”成立。1号资管增持计划除了名称与2号计划存在数字上的差别外,其他均无差异。均是15亿的规模、杠杆结构化产品、投资期限24个月、投资者数量两位,即单一的劣后端与单一的优先端。

巧合的是,2015年12月18日正值万科A停牌前的最后一个交易日。而万科2015年年报也未显示,宝能系通过安信基金的专户平台进行过增持。宝能系通过安信专户计划增持的唯一可能的最早时间点是在复牌后的第一周。当时,万科发公告称,万科A股东钜盛华于2016年7月5日至2016年7月6日通过资产管理计划在二级市场增持公司A股股份78392300股,占公司总股份的0.710%。也就是说,宝能系最快通过安信安心增持1号增持的时间点将是万科复牌的前两个交易日。

无论如此,宝万之争还在继续推演。7月11日起,宝能系将重回万科股价保卫战的现场。对于短期的走势,接受《第一财经日报》的多位机构人士表达了乐观的看法。“该减的都减了,公募被动减持完了几十亿,短期的走势更多取决于宝能系的操盘水平。”重仓万科A的指数基金经理张华(化名)如此称。

从当前的情况来看,宝能系确实不是单兵在作战。从上周的成交量来看,除了宝能系的增持另有大量资金选择了进场。上周在暴跌中万科A完成了380.73亿的成交额,而宝能系总共增持不到16亿,以不到16亿撬动近400亿的买盘,宝能系追随者并不少。

公募减持告一段落

另一方面,公募基金被动减持宣告结束。

据万科A年报显示,截至2015年末,233只公募累计有万科A31490.46万股,持仓总值达到76.78亿元。其中,国泰国证房地产基金、鹏华中证800地产、华安中证细分地产ETF、工银瑞信深证红利ETF、建信深证基本面60ETF、嘉实深证基本面120ETF、博时深证基本面200ETF、交银深证300价值ETF等多只基金重仓了万科A,持仓市值占基金净值比分别达到20.07%、20.03%、19.44%、18.17%、18.01%、13.97%、11.59%、11.19%。

尽管指数型基金对某一股票的重仓比重并不受“双十规定”的限制,但指数型基金对股票的配比是依据指数来配置,一旦某一成分股的持仓占比与指数出现一定偏离时,基金经理就会及时进行调整头寸。

正因如此,万科A上周成了多只基金减持的对象。张华称:“按照停牌前一交易日的收盘价,我的基金对万科A的持仓占基金净值比重控制在15%;但万科A 停牌期间,地产板块是跌的。到复牌时候,持有它的权重升到19%。严重超标,所以必须得减。在上周出现流动性恢复正常的时候,我把万科A的仓位降到了 11%-12%。”正是这样的情况,张华上周减持了1亿多元的万科A。与之类似,由于万科占指数的比重超限,指数型基金纷纷被动减持万科。

除了指数型基金经理,主动型基金也在砍杀万科A。一家大型基金经理称,7月6日的时候,万科集合竞价时候跌3个多点,但盘中一度涨幅超过3%。“这个时候当然是一个绝好的卖点。当时逢高卖掉,肯定是一个好选择,宁可再买回来。公募不能当日双向交易,但下一交易日就可以反向操作了。”

按照张华管理的基金减仓约40%万科仓位来推算,公募基金对万科A76.78亿元(年报数据)的持仓规模,减仓规模约为30亿元。

而今的二级市场,公募基金对万科A的杀戮已经告一段落。但投资者对地产股的配置正在提升。《第一财经日报》获悉,近日多只房地产指数基金获得高比例申购。以地产B为例,份额从万科A复牌7月4日的8703.6万份增长至7月8日的1.8亿份;地产B端从7月4日1.5799亿份增长至7月8日的1.795亿份。

上海证券创新发展部总经理刘亦千对本报称,这是一个事件驱动行业配置的表现。当前中国市场仍然是一个流动性宽松的环境,大量资金无处可取,在万科事件之后,一些投资者看到了地产行业的机会。

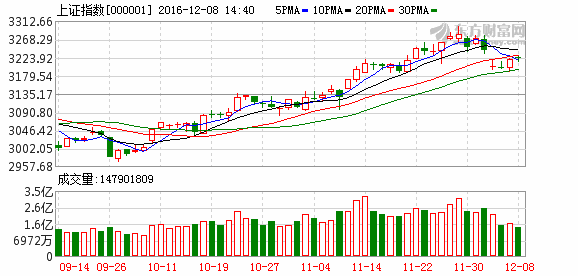

开源证券首席分析师田渭东称,A股不缺资金缺的是信心。目前从大环境上看,资金面总体依然相对宽松,刚刚公布的货币数据显示,尽管5月M2增速继续回落至 11.8%,但M1同比增速继续上行至23.7%,再创历史新高,当月新增信贷9855亿元,环比多增4299亿元,企业存款活期化特征非常明显,流动性总体格局相对充裕。

宝能系护盘第二周

7月11日,进入万科A复牌后的第二周。万科A当前的股价正在逼近宝能系部分结构化产品的成本线,倘若万科继续走低,宝能系能做的恐怕只能是补仓。

但在一些机构人士看来,宝能系重振旗鼓给了投资者向上的预期,万科A短期继续下跌引发宝能爆仓的风险并不高。田渭东称,万宝能系在万科停牌前斥资百亿购买,其资金实力雄厚不会坐以待毙。

但真正能左右万科A长期走势的还是它自身的基本面。业绩,最终决定了资本潮去之后,万科A成为强势的贵州茅台还是弱势整理的暴风科技。