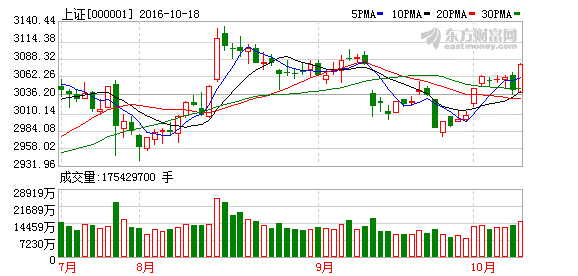

【收盘播报】沪指小幅收涨,2900点得而复失,煤炭板块强势领涨。

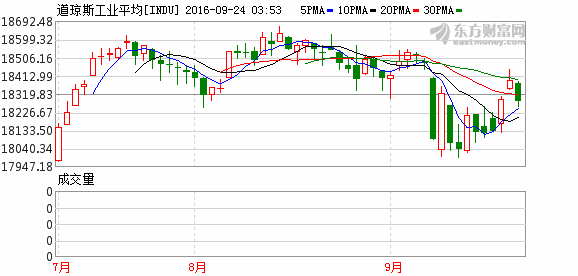

沪指今日冲高回落,早间开盘后一度上冲至2900.30点,但未能有效站稳2900点,之后即展开震荡,最终小幅收涨结束一周交易,两市合计成交超过5500亿元。

盘面上看,两市行业板块多数收涨,沉寂许久的煤炭板块今日突然发威,板块指数大涨3%,领涨两市各大行业板块。

又到了各大券商一年一度中期投资策略密集发布的日子。下半年A股能否迎来转机?那些板块值得关注?券商中期策略分歧大,有的表示看好三季度末的反弹,有的判断A股“半是风雨半是晴”,有的则表现的比较悲观。

券商中期策略分歧大

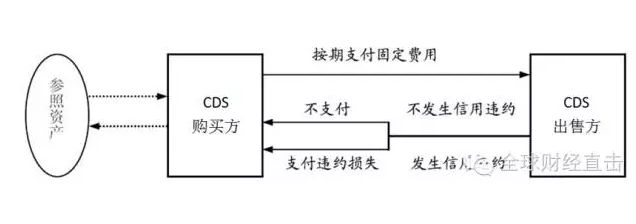

中信证券认为,年底前上证指数运行区间在2350点至3150点之间,而向下空间更大。 下半年风险与盈利双升,市场难有单边行情。业绩弹性和无风险利率波动性有限,风险偏好是影响今年A股整体走势的关键,风险进入下半场后,信用和汇率将成为压制A股风险偏好的重要因素。信用和汇率风险是抬升下半年股市风险溢价的主要因素,其中前者更重要。

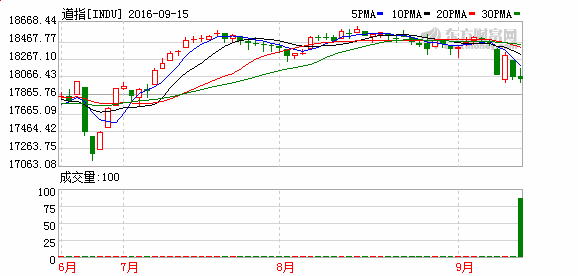

国泰君安的中期策略会则认为,双重“去杠杆”将继续限制短期A股市场的估值空间,但这也将为之后的市场反弹储备更多的超预期空间。国泰君安首席策略分析师乔永远表示,实体+金融双重“去杠杆”正在成为推动市场逻辑演绎的重要边际驱动力量。实体“去杠杆”体现为供给侧改革,金融“去杠杆”体现为信用风险爆发与股票监管趋严。中期看,2016年三季度末、四季度初A股或将迎来更凌厉的反弹。乔永远团队提出“以退为进,等待年内的第二次买点”。包括美联储加息时点、英国脱欧等潜在共振来源均可能会使得调整超过预期,但这种超调可能是有限且短暂的,并为市场留下年内第二次买点。

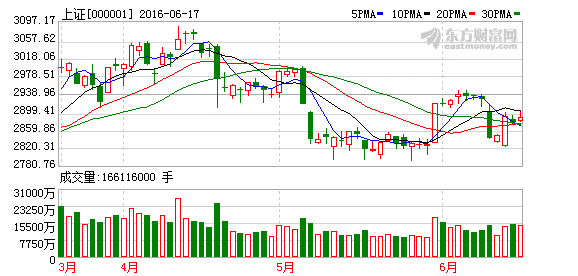

相比国泰君安和中信证券的旗帜鲜明,国开证券策略研究发布了《半是风雨半是晴》的研报,这一报告标题一下子又将投资者的市场情绪从乐观带入扑簌迷离。国开证券的核心观点是: 6月市场格局半是风雨半是晴,市场有望形成小级别反弹,但须注意在熊市背景下反弹行情在6月中下旬随时可能夭折。从投资思路来看,总体仍维持轻仓参与、波段操作的保守性思路,6月反弹并非决胜月,下半月风险增加更需谨慎。

兴业证券则认为,6月,市场集中了美联储加息、信用风险、定增解禁、英国脱欧等一系列预期风险点,因此A股市场的波动也较为明显。兴业证券认为,大多数风险可能只是“虚惊一场”,可趁悲观预期释放时布局。中期看,企业中报盈利或超预期,政策环境趋向温和,改革预期逐步明朗,A股7、8月可能迎来“吃饭”行情。

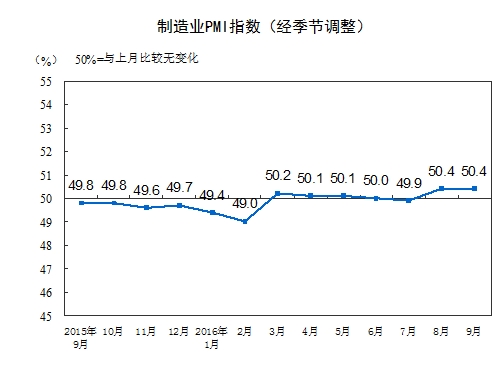

国内经济的悲观预期逐步修复

从券商中期策略观点来看,对国内经济的悲观预期有所改善。兴业证券表示,从基本面上看,宏观经济的悲观预期有望逐步修复。企业中报或超预期,资产负债表和现金流量表的修复有望持续;从政策环境看,三季度政策环境预计将更加温和。二季度货币政策由于通胀等因素边际变紧,三季度通胀压力下降,货币政策难以进一步收紧。积极的财政政策也有望加码,财政政策在调结构方面或有更大发挥空间,我国政府仍有一定的举债空间;从汇率环境看,美国的经济基本面或低于预期,下半年美元走势可能比市场想像得弱,从而使全球风险偏好改善,风险资产预期修复;改革预期也将逐步明朗,资本市场制度建设持续推进。

中信证券策略团队指出,随着3月数据公布后的通胀预期下降和经济企稳确定,并且长端(10年)国债收益率回升,反应经济回暖预期。因此,5月宽松货币环境将大概率向中性过渡。在经历了2013年“钱荒”后,央行将有意识保持银行间利率平稳的局面,出现“钱荒”的可能性较小,但银行间流动性更依赖央行操作,稳定性或下降。另一方面,中信证券预计,下半年货币政策的重心会从防范经济风险逐步转为控制金融风险,维持比较宽松的货币市场环境是关键。 长城证券宏观策略部发表的报告为《回首向来萧瑟处,也无风雨也无晴》。该研究报告表示,中国经济目前进入深度去产能阶段,预计3-6个月的短周期经济亦然呈现L型底部状态,三季度前通胀相对温和,四季度为全年高点;下半年还是稳健的货币政策和积极的财政政策。

投资机会:关注消费和成长股

那么,下半年到底该配置哪些类型的股票?对此,兴业证券建议从“质”和“势”两个角度把握行业结构性机会。“质”指业绩增长扎实、估值合理的“高性价比”板块,如:小家电、白电、白酒、机场、环保等;“势”包括行业趋势好转的“景气向上”板块和代表未来趋势的“核心资产”板块,如电子、航空、化工(电子化学品)、小金属、建材(玻纤、PCCP)等。主题投资方面,建议关注“超级业绩+重磅催化”的投资机会,如:新能源和智能汽车、OLED产业链、体育、量子通信、智慧物流与供应链等。

长城证券认为,从股市角度而言,今年下半年显著创新低的概率比较低,走势可能跟2002、2012这样的年份更加类似,一是要把握机构性机会,收获阿尔法。二是要把握好止盈策略,及时兑现盈利,灵活操作,猴年操作离不开一个猴字。

国信证券建议关注基建和环保板块,水利、环境和公共设施管理是基建投资的主要方向。关注深港通、A股入MSCI等新事件驱动主题,从深港通的投资机会来看,可以从三个角度来挖掘:一是深市A股独有板块:与沪港通相似,深港通将令外资得以进入中国市场独有的子板块。A股市场白酒、医疗保健、传媒娱乐的比例较高,这些行业的公司具有稀缺性价值。二是QFII青睐的个股:根据沪港通交投最活跃的个股情况,外国投资者的买盘集中在金融、房地产、资本品等几个板块,这与目前QFII的偏好一致。深港通为外国投资者提供了投资他们所看好个股的另一渠道。三是港股中的A/H折价股:深市共有17只A/H两地上市个股(远少于沪市的69只),其中大多数已经比其相应的H股更昂贵。

中信证券依然建议以防御为主,拥抱逆周期,寻找确定性。6月初我们推荐以退为进,市场反弹是调仓而不是追高的机会,今日下跌后,6月初的小反弹提供的宝贵调仓窗口在逐渐关闭。考虑到“多事”之夏市场的波动加大,以及中期信用和汇率等风险因素对市场整体运行的压制,我们对A股的中期观点依然保持相对谨慎,建议拥抱逆周期,从逆周期的政策和增长高韧性两条主线寻找确定性较高的机会(具体逻辑和主线选择参考我们的中期策略报告)。具体到月度的行业和个股选取方面,我们维持推荐不变,亮马行业组合为:银行(20%)、水电(20%)、石油石化(20%)、景区及旅行社(15%)、证券(15%)、白酒(10%)。个股组合亦保持不变,具体的配置逻辑参考我们昨天发布的周报。

国泰君安建议行业配置上紧抓两主线:第一,业绩进入长期扩张的“超级周期”,以消费行业为主,比如航空、小家电、食品饮料等行业。第二,估值被低估和错杀的业绩稳定增长的成长股,以新兴服务业为主。主题重点推荐城市轨交、以及体育赛事等相关投资机会。