【沪指冲击4000点有估值依据】以笔者浅见,牛顿第一定律同样适用于股市,一切指数行情最终都是围绕估值展开的,这个估值规律就是蓝筹指数围绕10至20倍PE区间震荡起伏。根据这一简单有效的估值起伏规律,我们可以判断出后市沪综指有望剑指4000点。(上海证券报)以笔者浅见,牛顿第一定律同样适用于股市,一切指数行情最终都是围绕估值展开的,这个估值规律就是蓝筹指数围绕10至20倍PE区间震荡起伏。根据这一简单有效的估值起伏规律,我们可以判断出后市沪综指有望剑指4000点。

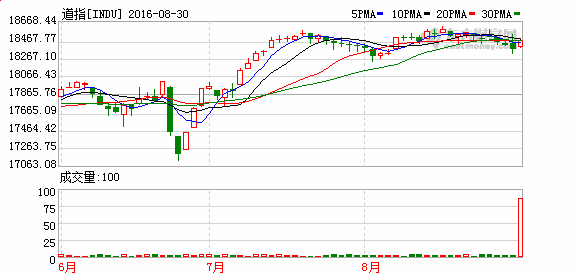

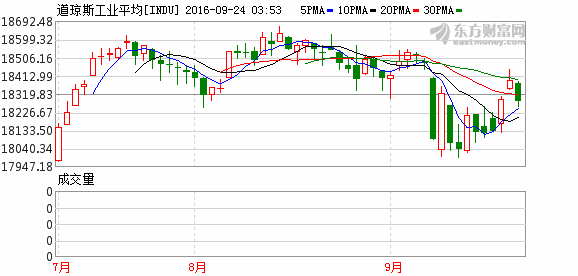

沪综指2638点成为战略底部基本可以确定,因为当时上证50指数、中证100指数和沪深300指数估值处于8至11倍PE区间,沪综指估值是12倍PE,A股市场整体估值是17倍PE。如果有人执意要拿中小创指数估值衡量A股市场,那么首先他需要证明有海外市场也是拿中小创指数估值来衡量的。事实上,除了A股市场还在使用综指,几乎所有市场都使用蓝筹指数,投资者耳熟能详的道指和标准普尔指数基本上类似于A50指数和沪深300指数,因此判断沪综指2638点是战略底部并非刻舟求剑,而是扎扎实实基于A股市场整体价值的判断。

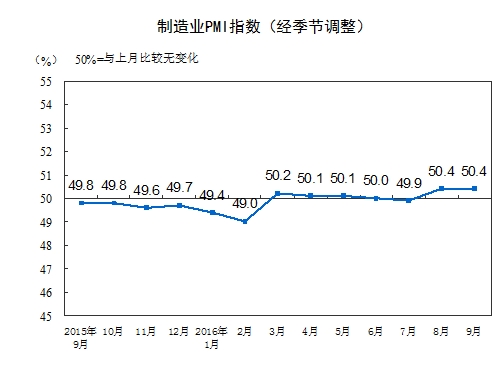

判断向上趋势也基于同样的道理。假设基于20倍PE的估值上限,向上的指数目标并不仅限于沪综指4000点,而是有望突破沪综指5000点再创历史新高,但目前外围经济环境和市场投资者情绪并不支持蓝筹指数估值回升至20倍PE之上。外围经济环境是指经济又步入了新一轮景气周期,市场投资者情绪是指人们逐步忘却了上一轮熊市的教训。目前国内经济增速处于回落之后的筑底阶段,投资者情绪仍然处于熊市状态,因此,蓝筹指数估值难以回升至20倍PE之上,沪综指剑指5000点再创历史新高的概率不高。

沪综指剑指4000点的估值依据与海外市场估值有密切的关系,为何今年1月A股市场的调整给全球市场带来如此巨大的影响,原因仍然基于牛顿第一定律,低估值市场对高估值市场形成估值牵引。查阅全球市场估值数据 ,今年1月由A股和H股构成的中国蓝筹系列指数,整体估值较美股蓝筹指数便宜50%,较泛欧和日经蓝筹指数便宜70%,因此A股指数的大幅调整对全球市场形成了巨大的估值引力作用。

当A股市场企稳之后,A股蓝筹指数较全球市场蓝筹指数有一个修复性过程,这就是沪综指剑指4000点的估值依据。去年6月国际MSCI指数没有采纳A股蓝筹指数,原因是汇率问题和估值问题,今年多数问题已经得到解决,深港通也已渐行渐近,因此,今年6月国际MSCI指数采纳A股蓝筹指数概率极高。目前道指和标准普尔指数的估值在16至18倍PE之间,假设A股蓝筹指数纳入国际MSCI指数,A股蓝筹指数整体估值会有一个价值修复过程,但MSCI指数配置A股蓝筹指数是一个逐步递进的过程,纳入初期A股蓝筹指数估值较美股蓝筹指数估值可能会保持20%左右的差距,即A股蓝筹指数估值有恢复至13至15倍PE区间的潜力,对应沪综指恰好是在3600点至4000点区间。