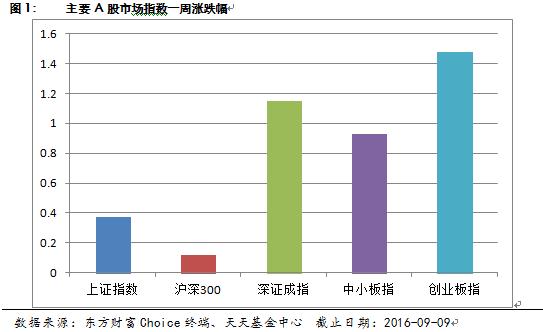

分级基金上周成长板块居前、周期板块疲软,显示出市场板块的快速轮动。上周,权重股周初稳住市场后,创业板在周尾大幅拉升,上证综指、深证综指、中小板、创业板分别大涨5.15%、9.02%、8.00%和12.56%。股票分级的业绩分化情况与上周截然相反,周期板块相关的煤炭、有色分级基金表现相对疲软,创业板、新能源 、信息技术分级基金表现强势。整体折溢价率方面,股票分级由之前小幅溢价转为上周末小幅折价0.19%。其中,富国中证移动互联网、华安创业板50 、国投瑞银瑞泽中证创业成长等相对整体折价率较高,分别为3.66%、2.85%和2.57%。此次母基金整体折价率推升,主要来自于分级B价格涨停后无法交易造成的被动折价,折价套利策略实际上难以实施。

上周市场关注的焦点无疑是“十三五”规划正式发布,预计后市热点以及结构性机会也将围绕规划及其逐步落地展开,重点关注“供给侧改革”相关的波段性机会,大消费和大健康主题的长期趋势性机会,以及互联网和绿色环保相关的确定性成长机会。值得注意的是,当前仍处于震荡市,市场信心较脆弱,持续反弹的大环境支持并不充足。建议后市分级杠杆工具的投资仍宜以“快进快出”为主,重风险、短周期,及时获利了结。

大涨行情下分级B弱市高杠杆效应突出,部分分级B凭借濒临下折时的高杠杆,成为反弹神器。上周股票分级B价格全线大涨,剔除日均成交量不足100万份的个基,价格平均上涨18.43%,部分分级B周涨幅在35%以上且后市仍有补涨可能。如国投瑞银瑞泽中证创业成长B和富国中证移动互联网B,这两只产品本处于下折边缘,反弹前净值杠杆均在4倍左右。这两只基金上周区间净值分别上涨48.10%和50.15%,价格分别上涨36.61%和35.28%,若本周开盘首日市场情绪不发生逆转,仍有较大补涨空间。

大涨之后,多只分级B被动折价,杠杆下降,成交额小幅回升。折溢价率方面,分级B受被动折价影响,平均折溢价率较前期小幅溢价转至折价0.58%。同时受净值上扬的影响,分级B的杠杆倍数正在下降,截至18日,股票型分级B的平均价格杠杆从前周末的2.53倍降至上周末的2.32倍。成交方面,上周分级B市场成交份额335亿份,较前周有所回升,但回升幅度并不大。配合两融数据持续减少,显示市场使用杠杆的热情并不高,整体分级B仍趋于平价交易。

当前市场波动加大,下折点附近超高杠杆显著放大市场风险和收益,投资者在收获上周的高反弹回报同时仍应随时警惕反方向的伤害。即使股指大涨,分级B的下折风险并未完全解除,多只基金杠杆在3倍以上。在趋势性机会相对匮乏下,押注临近下折、杠杆率奇高的分级B博反弹是一种承担超高风险和预期收益的投资行为,需投资者根据自身的风险偏好理性对待。

分级A方面,总体成交不活跃,由于部分产品特殊事件和预期影响,出现差异较大的价格波动。分级A市场低成交额状态已维持数周,上周成交仅76.50亿份。或显示出目前市场对A份额的配置更倾向于长期持有A份额的票息价值,价格方面没有显著的交易性机会。其中申万菱信深成指A、富国创业板A、鹏华中证银行A成交靠前。从场内存量来看,截至上周五分级A市场规模为559.27亿份,较前周流出29.55亿份。价格方面,剔除日均成交量不足100万份的品种,上周分级A平均价格上涨0.29%,连续多周小幅微涨,但受产品设计差异以及利差、普遍交易不活跃等影响,分级A价格涨跌差异较大。周涨幅最大的为申万菱信深成指A,涨幅为5.81%。该基金前期激进份额净值临近0.1元,根据基金契约稳健份额有可能变为同涨同跌,因此市场对其有所回避致使折价较大,上周市场大涨后市场预期同涨同跌的概率在降低,A份额深度折价的估值有所修复。