由于目标人群风险偏好并不统一,未来FOF市场中必然存在低风险偏债和高风险偏股类产品。一般来说,由于很多投资者还是比较看重短期收益,FOF的资金配置大多需要较长的时间周期,所以FOF的短期收益率可能无法快速得到投资者的认可,这对“养大”一支FOF基金较为不利。因此,如何选择在收益端优势明显的主动股票型基金,保证其收益端同时能有效控制风险,是构建策略的关键思路。

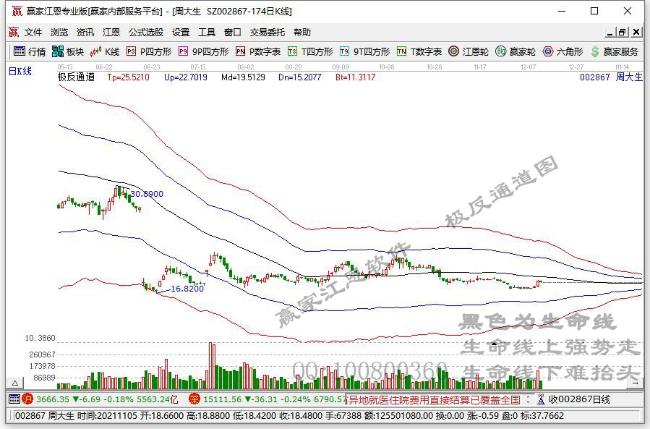

账面价值因子表现弱于市值因子——从历史表现来看,hml因子基本在0附近波动,获smb表现相对较好,基本大于0,收益能力强于hml因子。特别是在15年中和16年初两次股灾中,两个因子表现均明显超过大盘,抗风险能力较强。

双子因组合月胜率高——构建Fama-French模型,按照股基在mkt,smb和hml因子上的风险暴露和超额收益alpha,构造factor1和factor2,按其筛选出双因子基金组合,与同类市场(沪深300)平均和市场基准作比较。相对市场平均,双因子组合的月胜率达到85.7%;相对沪深300ETF,双因子组合的的月胜率达到64.3%。

双子因组合在收益端和风险端均占优势——收益端,用双因子构造的综合打分方法跑赢沪深300基准和市场平均,年化超额收益分别达到22.7%和15.3%。风险端,基本所有主动权益类基金的净值大跌来自于2016年年初。双因子组合的最大回撤(20.34%)低于沪深300ETF最大回撤(20.55%)和市场平均最大回撤(23.71%)。按calmarratio来综合考量收益和风险,双因子组合(1.39)远超过单因子组合(0.14/0.001)以及市场基准(0.27)和市场平均(0.55)。综上,双因子组合在收益端和风险端均占优势,契合了我们选择主动股基时的基本原则。

检验factor1的单调性——factor1有一定的单调性,选择factor1最大的一组基金,在收益端表现强于其他组,但总体来看单调性并非特别明显,从基金alpha的历史表现构造组合有效性不强。

检验factor2的单调性——factor2单调性非常明显,2R越高的基金组合,收益端表现越好。在Fama-French模型下,根据2R筛选的股基业绩有很强的延续性。

单因子的多空组合能有效控制回撤——风险端,无论按照factor1还是factor2,多空组合的最大回撤都是最优的,分别控制在6.95%和5.28%。收益风险综合考量,多空组合的表现都比较亮眼,特别是按factor2构建的多空组合,表现更加突出,最大回撤为5.28%,calmarratio也明显高于其他组的表现。中泰证券股份有限公司