今天,东方基金发布了一则基金清算公告,旗下东方赢家保本进入清盘“模式”,公告称,本基金不再满足保本基金的存续条件,将于第一个保本周期到期后终止并依法对基金财产进行清算。

基金合同终止事由:基金管理人未能找到其他适合的担保机构,故本基金不再满足保本基金存续条件,根据《基金合同》的约定,本基金将终止并进入清算程序。

不久之前的11月28日,天弘普惠养老保本也表示,因未能找到合适的担保机构,基金不得已进入清盘程序。

从收益上来看,两只基金今年以来均获得了不错的收益。东方赢家保本截至目前收益率7.18%,天弘普惠养老保本收益率为5.75%。

实际上,在寻找担保人上,基金公司有较大的自由度,最终有无担保公司段宝更多还是取决于基金公司是能否进入下一轮保本周期。但从目前来看,绝大多数基金公司是不符合进入下一个保本周期的条件的。

“之前给向监管层递交材料,看能否进入下一个保本周期,毕竟8月份发的文只是征求意见稿,还没正式实施。但监管层最终没接收材料。”一位基金公司市场部 人士告诉基金君,进入下一个保本周期也需要给监管层递交材料,同时基金公司也要说服监管层,例如确保风控措施做到位,不会发生风险事件等。

最终,到期的保本基金走向何方,是需要根据原来的《基金合同》中的约定,否则需要召开持有人大会进行变更。

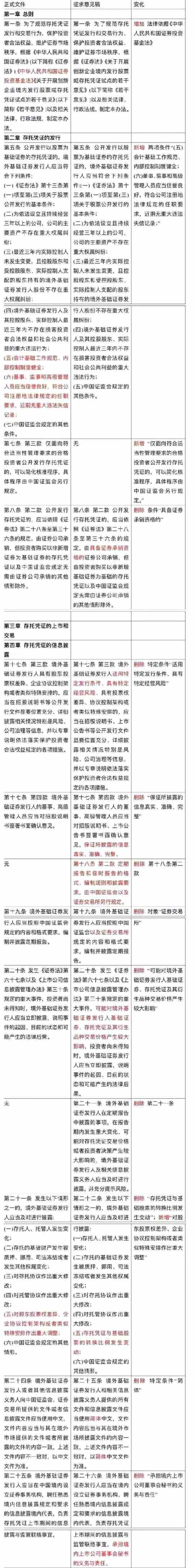

实际上,上半年的保本基金申报、发行和认购都是热火朝天,发行规模很多是几十亿级别,投资人乐意买,机构乐意发,保本基金成了当时的市场“宠儿”。但 是,保本基金虽然具备保本条款,但通常是基金公司和基金公司签订反担保措施,风险由基金公司自己兜底。监管层出于审慎考虑,今年8月份,证监会发布《关于 保本基金的指导意见》的征求意见稿,对保本基金提出了更为严格的监管。保本基金的申报和发行迎来寒冬。

其中,保本基金新规中“明确基金管理人管理的保本基金,合同约定的保本金额乘以相应风险系数后的总金额,不得超过基金管理人最近一年经审计的净资产的5倍”。这比原有规定的30倍规模限制大幅缩水。

如果按照修订后的保本基金规定,已经有不少基金公司存续保本基金规模超百亿,远远超过了2015年底净资产的5倍,意味着保本基金新规一旦实施,这些基金公司将不能再发新的保本基金,而且到期的保本基金将无法继续运作,不得不转型为非保本型基金,或者清盘。

除了上述两只已经清盘的基金,据记者的采访,也有即将到期的保本基金计划转型为二级债基。

清盘有清盘的好,转型也有转型的好,共同的特点是,投资人到时均可自由选择,也没其他损失。“其实是差不多的,都相当于新发一只,所以清盘与否也无所谓,”一位保本型基金经理表示。

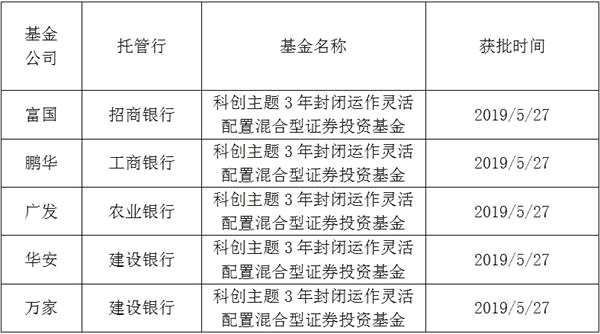

以下基金即将到期,他们也面临着转型或者清盘。持有的基民请注意。