有一句投资箴言道:世界上没有一种投资方法和投资风格适合于每个人,但每个人可以寻找最适合自己的风格。在看似波澜不惊的债券投资领域,这句话同样适用。

作为在债券领域耕耘11年之久的一名老将,基金经理代宇始终坚持自己的投资风格,重视风险收益比,追求绝对收益。说话快人快语的她,在债券操作中透着果敢与犀利,把债券的三角魔方——信用、利率、杠杆,玩转得恰到好处。

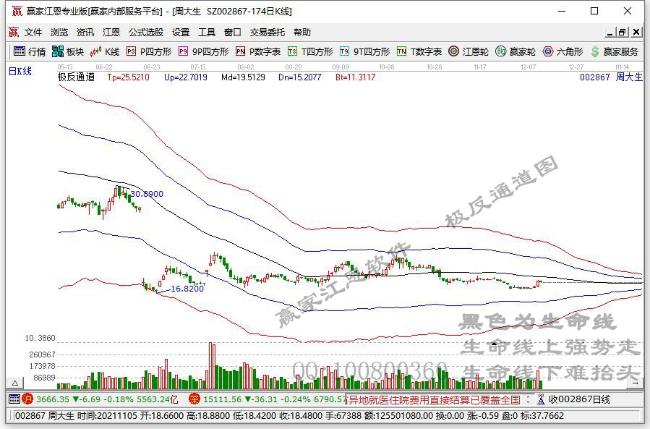

Wind统计显示,自2011年8月开始担任公募基金经理以来,代宇秉持绝对收益的理念,在债券市场的云诡波谲中翩然起舞,她所管理的偏债类基金长跑能力突出,广发集利、广发聚财、广发聚利3只基金成立以来年化收益率均列同类型产品前十,广发双债添利获评“2015年开放式债券型金牛基金”。截至2016年9月19日,代宇所管理的广发集利A、C任职3年多以来的回报达到41.19%、39.42%,年化回报均超过11%,在可比的146只基金中排名前五位。

代宇,金融学硕士,11年证券从业经历,2005年7月至2011年6月先后任广发基金管理有限公司固定收益部研究员及交易员、国际业务部研究员、机构投资部专户投资经理,2011年8月以来,先后担任广发聚利、广发聚财、广发集利一年定开债、广发双债添利等多只基金的基金经理,目前任公司固定收益部副总经理。

沉稳机智并存 追求稳健收益

虽然债券市场的波动程度远小于权益类市场,但代宇努力争取在控制风险的前提下为投资者创造更加稳健的绝对收益,因此在投资上会特别重视所投资资产的风险收益比。

“我在投资上会保持自己的风格,同时也希望以更加灵活的姿态应对不同的市场环境。”代宇表示,会尽量做到把握好上涨行情,并努力规避系统性风险或大的波动,在投资实践中不断锻炼自己的市场敏感度和执行力。

在券商研究机构眼中,代宇坚持独立思考,稳健投资,每一次精准择时都源于对市场的深度解析。2013年8月,她冷静而沉稳,在广发集利成立初期低配债券躲过了之后的大跌;2014年初,她机智果敢,在察觉债市基本面的利好之后高配信用债,布局债牛开端;2015年三季度,A股市场出现较大回撤,流动性危机也蔓延到债券市场,多只开放式债券基金净值出现较大回撤,但同期广发集利的净值回撤较小。

记者查阅广发集利成立以来的基金季报,发现广发集利在过去3年多的投资运作就像一本引人入胜的小说。2013年8月正是广发集利成立之初,债券市场已经经历长达4个月的调整,许多人认为此时正是建仓良机,但代宇顶住压力,审慎建仓,躲过了随后一波更为猛烈的下跌。沉淀近半年之后,代宇捕捉到基本面开始向有利因素变化的苗头,择机重点配置中高等级信用债,顺利抓住了债市上涨行情。

机会总是青睐有准备的人。在广发集利的第二个封闭期,代宇快速加仓高等级债券,为即将到来的牛市做好准备,并在2015年股债双牛的市场中,及时参与转债投资,取得较好收益。在第二个封闭期,广发集利A获得21.51%的收益率。自2015年8月以来,债市逐步从普涨行情走向区间震荡,信用违约风险增加。面对波动加大的债券市场,代宇缩短久期,精心挑选信用债品种,逐步降低杠杆并提升信用品种的资质,从而让广发集利在第三个运作期获得近9%的收益。

基于基金经理坚持独立思考、追求稳健收益的投资风格,广发集利平稳渡过大风大浪。该基金此前3个封闭运作期的收益率分别为6.21%、21.51%和8.97%。2016年9月22日至10月12日,广发集利定开债将开放申购,开放申购结束后进入第四个封闭运作期。

偏爱信用债 严防信用风险

长达11年的投研经历中,代宇秉持绝对收益的投资理念,在债券市场的云诡波谲中游刃有余。基金研究机构认为,代宇擅长中高等级信用债投资,同时力求把握各类券种的轮动行情;严控信用风险,所投券种评级均为AA及以上,主动避险意识较强;灵活控制杠杆和仓位水平,积极应对市场变化。

记者采访了解到,与其他从研究员提升到公募基金经理岗位的同行不同,代宇在管理公募基金之前曾管理过3年企业年金。而企业年金产品追求绝对收益的特性对代宇的投资风格带来一定影响,同时也使代宇在信用债的筛选、定价以及信用风险控制方面积累了丰富的经验。

“绝大部分企业年金账户要求无论市场情况如何,都要保证基金单一会计年度不能发生亏损。”代宇管理企业年金账户的这段经历,让她在甄别信用风险方面的嗅觉异常灵敏。尤其是今年以来,有部分国企出现债券兑付违约或者是疑似违约事件,这促使市场对信用债投资有更成熟的看法,也让代宇更为重视信用债的筛选和信用风险的梳理。

为了避免“踩雷”,代宇强调研究的独立性、前瞻性和持续性,讲究组合投资与投资审慎决策。在行业选择上,对风险系数比较高的行业债券会控制投资比例和久期,密切跟踪“两高一剩”行业情况和负面新闻,并按照产品的风险属性来区分是否持有此类债券。例如,广发集利等属于绝对收益定位的产品,基本不会配置“两高一剩”行业。

而在“两高一剩”之外的行业,代宇会将仓位按行业、按券种分散持有,在信用债的投资中做到尽量分散化。依靠广发基金强大的信用研究团队对债券进行定期筛选和跟踪,在行业基本面恶化之前做出评判。正是依托广发基金固定收益部研究的前瞻能力和交易团队的力量,加上交易员出身所培养的对债券资质变化和资质流动性变化的敏感度,代宇在职业生涯中成功地实现了将信用风险降到最低。

但提及未来信用风险的防范,代宇始终持高度重视的态度。“在中国实体经济持续下行过程中,信用债违约事件应该会频出,‘踩雷’的风险其实在不断增大,而应对信用风险的处理能力就会显得异常重要。”代宇说,应对信用风险的处理能力与交易团队的力量、研究的前瞻能力密切相关。如果基金经理能够对债券资质的变化引起的流动性转变相当敏感,无疑更有利于形成对信用风险独到的把控能力。

多因素支持债市短期多头逻辑

今年以来,债市的波动加大,尤其是经历两年半的牛市后,债市收益率目前已处于历史低位,期限利差和信用利差都很窄。对此,代宇认为,从中长期看,债券市场仍有配置价值,即使是短期也能在波动中寻找获利机会。

代宇表示,判断债市中短期走势需要关注两大因素:短期利率定位和多头逻辑是否能够延续。

回顾今年以来的债市,其特点是短端收益率维持相对稳定的水平,但长端收益率有所波动,尤其5月以来有一波快速下行行情,之后又进入震荡。“长端债券收益率下滑固然是由经济基本面等等多种因素共同作用的,但当短端利率横亘在某个位置,长端收益率持续下行到一定程度,收益率曲线以极大的扁平化为特点之时,长端收益率短期内再加速下行会受到短期利率定位的影响。”代宇说。

代宇进一步表示,对比历史数据可以发现,目前长端利率与短端利率的期限利差较窄,因此从短期来看,若短端利率空间不能向下打开,则长端利率的下行空间将会受到限制。而前期市场波动正是对短端利率定位解读所致,比如央行对14天和28天逆回购的操作就引发市场交易盘对短端利率和市场资金面是否会发生变化的遐想。

另一个影响市场更为重要的因素是多头逻辑是否延续。代宇分析,今年债市走牛虽有基本面温和、避险情绪等因素影响,但也与理财资金的配置力量持续发酵密切相关,这正是看多的重要逻辑之一。

数据显示,截至2016年6月底,银行理财总规模26.28万亿元,其中配置债券10.64万亿元,配置信用债7.61万亿元。上半年新进入债券市场的理财增量资金3.69万亿元,其中流入信用债市场的增量资金1.64万亿元。

基于此,代宇认为,站在当前时点看,高收益资产欠配的局面依旧,银行理财资金增持债券的趋势仍在延续。此外,实体经济、通胀、汇率、财政力度等因素短期也支持债市的多头逻辑,但长期仍然需要观察。

值得注意的是,目前债市收益率已处于历史低位,且期限利差和信用利差都很窄,有投资者对债市的短期表现持担忧态度。对此,代宇认为,正如之前所说,判断债券市场的短期趋势,一方面要密切关注短端利率和资金面的变化,这需要跟踪货币政策;另一方面也会继续观察牛市节奏的改变。她认为从横向对比来看,债券作为一类稳健的资产,配置价值较高。

提及债券绝对收益率处于历史低位问题,代宇则认为,对比过去几年的数据来看,现在债券市场的收益率确实偏低。但是所谓的收益率高低很多时候只是和历史做简单的数值对比,其实无风险利率与一个国家经济发展程度、通胀水平、资金借贷行为的供给和需求等因素有关,从横向比较的话,在全球范围内,并没有统一的标准,简单的纵向比较也缺乏考量经济的变化而显得论据不足。

基于此,代宇认为,站在现在这个时点,要判断债券收益率短期到底是高还是低,未来是否有进一步的下行空间,主要还是要看支撑前段时间债市多头的逻辑成立的论据有没有发生变化和怎么变化。如果没有发生改变,或者改变的方向也向着有利债市的方向演进,那么债券收益率的下行就不会受到抑制,而债券市场未来的表现依然值得期待。