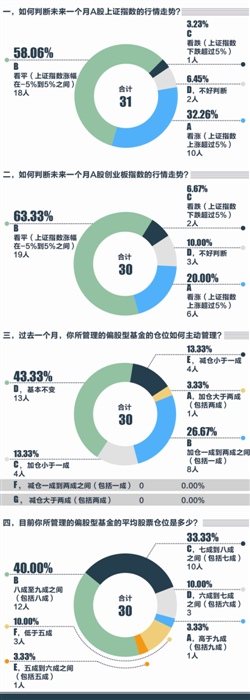

【市场震荡催热FOF基金 投资须甄别伪概念】去年6月市场的大震荡,揭开了FOF翻倍式增长的篇章。风险偏好的改变,刺激着投资者的需求神经,券商 、银行、私募 、信托等各类机构开始大举布局。数据显示,2015年7月至2016年3月,FOF产品增加了257只,增幅为66%。其中,私募FOF更具代表性,9个月内FOF(私募基金)增加了143只,增幅为149%。(上海证券报)去年6月市场的大震荡,揭开了FOF翻倍式增长的篇章。风险偏好的改变,刺激着投资者的需求神经,券商 、银行、私募 、信托等各类机构开始大举布局。数据显示,2015年7月至2016年3月,FOF产品增加了257只,增幅为66%。其中,私募FOF更具代表性,9个月内FOF(私募基金)增加了143只,增幅为149%。

“投资中需要注意的一个问题,就是伪概念。”鹏华基金子公司——鹏华资产副总经理徐亚男在接受记者采访时表示,FOF作为组合基金,真正的价值就在于“组合”二字。如果某只FOF只是简单绑定几只所谓知名的基金,没有对产品定位的深刻思考,没有大类资产/策略配置的主动管理,比如预判和主动的投后管理,就不是真正意义上的FOF产品。

以FOHF(对冲基金的基金)产品为例,如果不考虑所选策略的周期和适应性,被动选择了同样策略、相关性高的基金产品,实际上起不到分散风险、降低波动的作用。10余年信托行业从业经历,国内较早开始筛选和研究量化对冲基金的资历,累计管理规模超千亿的能力,让徐亚男和他的团队在FOHF管理上有着较深刻的认识。

目前,尽管FOF在国内呈现出爆发式增长状态,但基数仍然很小,这对追求稳健回报与合理波动的大类资金及很多高净值客户来说,FOF产品的可选择空间依然较小。业内人士提醒,在这一情况下,那些只是简单组合而没有积极管理的所谓FOF基金,需要警惕。

“现在有很多人去做FOF,觉得很简单,只根据过往业绩,测算风险收益指标,再建个风险收益模型,或者选几个知名的基金简单组合一下,就开始做FOF了。”徐亚男说,若要看得深、看得远一点,设计并管理一款FOF产品,并不容易。

徐亚男认为,在FOF产品的设计上,首先要确定产品定位。产品定位是产品的基因,需要刻画产品的风险收益特性,简言之就是你赚什么样的钱,承担什么样的风险,同时也就决定了产品未来的客户定位。更深层次讲,产品定位的确定是基于FOF管理人的禀赋优势,FOF管理人对此需要有清醒地认识。

对于底层基金的选择问题,徐亚男认为,离不开定量和定性分析。定量分析相对较为简单,常规化的研究诸如团队从业年限、过往管理的规模、历史业绩记录、公司股权结构、激励和约束机制等方面。但定性分析涉及一些公开和非公开信息的搜寻,需要在行业内有一定时间的积淀过程。

一般来说,FOF的投资期限越长越体现性价比,而国内很多FOF才刚刚起步,历史业绩参考价值有限。因此,对标的基金管理人的研究,是FOF的基础所在。一个优秀的FOF,须有坚实的研究作支撑。

“FOF策略要规范发展必须有内部或外部的专业基金研究团队支持。”济安金信科技有限公司副总经理、济安金信基金评价中心主任王群航也认为,要保证FOF能够有效地投资运作,对基金和基金管理人的研究必须先期建立起来。

在甄别真伪概念FOF的同时,业内专家也提醒还需要注意多个方面,比如FOF管理人品牌的知名度、与被投基金的合作关系、运营管理能力和产品规模的大小等。被投基金也更倾向与有品牌优势、持续出资能力强的FOF管理人合作。